В современных условиях развития отношений экономического характера осуществление привлечения и управления заемными источниками, и в особенности процессом выбора источников финансирования, которые непосредственно образуют структуру капитала корпорации, все больше приобретает актуальность. Обозначенная актуальность в первую очередь может быть обусловлена оказываемым влиянием управления капиталом заемного характера на финансовое состояние корпорации посредством характерного изменения финансового результата организации, выступающей в роли заемщика, в результате осуществления привлечения заемного капитала.

Ключевые слова: источники финансирования, структура капитала, коммерческий кредит, финансовая деятельность.

Предприятия, которые привлекают заемный капитал, могут позволить себе расширить объем хозяйственной деятельности, разумно использовать собственные финансовые источники, ускорять формирование различных целевых финансовых фондов, и в конечном счете — повышать рыночную стоимость своего предприятия. Для эффективного управления необходимо определить источники формирования заемного капитала, сбалансировать его внутри баланса, а также понимать, где этот источник будет более эффективен в использовании.

В свою очередь заемный капитал представляется источником средств, получаемых корпорацией (иным хозяйствующим субъектом) как в натуральной, так и в денежной форме из различных источников, то есть других организаций, государства, физических лиц. При этом должны соблюдаться условия платности и возвратности, посредством заключения добровольного соглашения со стороны всех сторон с целью извлечения выгоды экономического характера благодаря производительному использованию заемных источников финансирования.

Эффективная деятельность финансового характера практически невозможна без обоснованного привлечения капитала заемного характера. В первую очередь это может быть обосновано тем фактом, что в отличие от собственного капитала, средства заемного капитала дают корпорации возможность значительно расширить существующий объем основной экономической деятельности, применять основные направления для более рентабельного применения собственного капитала, нарастить темпы формирования значимых финансовых фондов и таким образом повысить значения ликвидности и итоговой стоимости корпорации [2, c. 121–122].

Классифицировать заемный капитал можно по широкому перечню признаков, что отражено в табл.1.

Таблица 1

К лассификация заемных средств предприятия [4, c . 5–6]

|

Признак |

Виды заемных средств |

|

Цель привлечения капитала |

— привлекаемые с целью обеспечения воспроизводства активов внеоборотого характера; — привлекаемые с целью обеспечения воспроизводства активов оборотого характера; |

|

Источники привлечения |

— привлекаемые из внешних источников; — привлекаемые из внутренних источников |

|

Период привлечения |

— привлекаемые на долгосрочный период; — привлекаемые на среднесрочный период; — привлекаемые на краткосрочный период |

|

Форма привлечения |

— средства, привлекаемые в денежной форме; — средства, привлекаемые в форме оборудования; — средства, привлекаемые в товарной форме |

Достаточно эффективное привлечение заемного характера в оборот во многом содействует улучшению общего состояния корпорации на определенный срок, но при условии, что средства, привлекаемые корпорацией, находятся в постоянном движении, не подвергаются замораживанию в обороте на длительное время и возвращаются в соответствии с условиями заключенного договора, то есть своевременно. Также важное значение имеет период привлечения средств корпорации. Например, если средства корпорации формируются в большей степени посредством привлечения обязательств краткосрочной формы, то устойчивость ее положения может быть поставлена под сомнение. Это может быть обосновано тем, что краткосрочные средства требуют от менеджеров постоянной работы в части контроля за их своевременным возвратом.

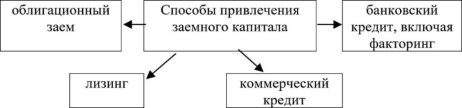

Осуществление процесса привлечения средств заемного характера представляется в виде процедуры целенаправленного характера в части их формирования из разнообразных источников в неразрывной связи с потребностями корпорации в капитале заемной формы на различных этапах ее постоянного развития. Способы процесса привлечения заемного капитала во многом связаны с политикой управления капиталом и представлены на рис.1.

Рис. 1. Основные способы привлечения заемного капитала

Банковский кредит представляется в виде предоставления кредитно-финансовыми структурами в ссуду денежных средств, что предполагает дальнейшее взимание установленного банковского или ссудного процента.

В большинстве случаев корпорациями используется банковское кредитование, вследствие того что при получении кредита предприятие не обязано обеспечивать публичное раскрытие информации о деятельности предприятии. Кроме того, при таком формате кредитования существуют некоторые упрощения в части требований к документам, выступающим в качестве заявок на кредит, при этом с достаточно короткими сроками процедуры рассмотрения заявок на выдачу средств кредитования, с облегченными способами обеспечения кредитов и т. д.

Помимо банковского кредита в обороте корпораций нередко используются средства других кредиторов. Коммерческий кредит представляет собой вид финансово-хозяйственных отношений в форме предоставления покупателю товара кредита с установленной условиями договора отсрочкой. Такого рода кредитование выступает в качестве одного из основных способов финансирования. краткосрочного характера. Форматы предоставления коммерческого кредита представлены в виде открытого счета, векселей и т. д. [3, c. 3].

Основные отличия коммерческого кредита от банковского заключаются в следующем:

— в лице кредитора выступают юридические лица, напрямую или косвенно связанные с хозяйственной деятельностью корпорации-заемщика, а не специализированные финансово-кредитные организации;

— товарная форма предоставления;

— средняя стоимость несколько ниже средней ставки, установленной в качестве банковского процента.

Лизинг и эмиссионное финансирование также являются достаточно распространенными способами привлечения заемного капитала, но используются корпорациями реже, чем кредитование со стороны банков. Во многом данная тенденция обуславливается тем, что руководители компаний корпораций не желают обеспечивать раскрытие финансовой информации, а также вносить изменения в структуру финансовой политики. Кроме того, посредством применения лизинга корпорация имеет возможность достаточно быстро реагировать на изменения, происходящие в конъюнктуре и таким образом обновлять значимые фонды и избегать устаревания используемого оборудования. В соответствии со ст. 665 ГК РФ лизинг является операцией, характеризующейся приобретением в собственность имущества, указанного лизингополучателем, с дальнейшим предоставлением его во владение и пользование на временной основе за установленную договором плату для последующего применения в предпринимательских целях [1].

В свою очередь, облигационный заем — это форма долгосрочного займа, выдаваемого заемщиком. Облигация является ценной бумагой эмиссионной формы, закрепляющей в отношении ее владельца право на получение от эмитента имущественного эквивалента.

Еще одним способом привлечения заемных источников финансирования корпорации выступает факторинг. Он представляется как разновидность кредитования краткосрочного характера и включает в себя предоставление в пользу продавца кредита, а также его освобождение от ряда рисков по осуществляемым операциям. В процессе осуществления операций факторингового типа происходит переход дебиторской задолженности в форму денежных средств, что позволяет сразу начать ее использование для осуществления текущей деятельности. Данный формат операций способствует наращению темпов оборота капитала корпорации, и соответствующему снижению издержек на его обращение.

Таким образом, финансирование корпораций включает в себя целый ряд разнообразных методов финансового обеспечения производства. Как правило под ним обычно понимается многоступенчатый сложный процесс образования капитала корпорации во всем многообразии его форм. Обоснованное привлечение средств заемного характера позволяет корпорации наращивать темпы оборачиваемости оборотных средств, повышать объемы совершаемых операций хозяйствования, снижать объемы в части незавершенного производства. Рассмотренная ранее классификация заемного капитала является базой для управления капиталом такого рода и его анализа.

Для комплексной оценки эффективности использования заемных средств одной из ключевых задач анализа выступает оценка его последующего размещения в активах корпорации, что также оказывает прямое влияние на экономическое состояние организации. Применение рассмотренной классификации позволит значительно повысить эффективность привлечения заемного капитала корпорации. Дальнейшая выработка наиболее правильной финансовой стратегии в исследуемом вопросе поспособствует повышению эффективности деятельности российских корпораций.

Таким образом, заемным источникам финансирования следует уделять большое внимание. Качественное повышение контроля в части анализа наиболее рациональной структуры, размера и динамики заемных средств позволит достичь высокой эффективности деятельности корпорации. Принятие во внимание факторов, характерных черт основных заемных источников финансирования корпораций создает дополнительные возможности для комплексной оценки и формирования политики управления капиталом.

Литература:

- «Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ (ред. от 14.04.2023) (с изм. и доп., вступ. в силу с 28.04.2023).

- Берзон, Н. И. Корпоративные финансы: учебное пособие для вузов / под общей редакцией Н. И. Берзона. — Москва: Издательство Юрайт, 2023. — С. 121–125.

- Никифорова Н. А. Анализ оптимизации источников финансирования и инвестиционная привлекательность компании. // Никифорова Н. А. // Финансовый менеджмент. — 2020. — № 3. — С. 2–4.

- Станкевич А. С. Обзор вариантов долгосрочного финансирования предприятий // Финансы и кредит. 2006. № 6 (210). URL: https://cyberleninka.ru/article/n/obzor-variantov-dolgosrochnogo-finansirovaniya-predpriyatiy (дата обращения: 09.06.2023).