В статье рассматриваются и анализируются факторы, которые оказывают непосредственное влияние на формирование финансового результата деятельности корпорации. Каждый субъект стремится к повышению эффективности своей деятельности и к ее прибыльности, соответственно. Однако не всегда эффективность деятельности корпорации достигается максимизацией прибыли и повышением объемов производства. Поэтому хозяйствующим субъектам необходимо постоянно проводить анализ своих результатов финансово-хозяйственной деятельности и факторов, влияющих на их формирование, с целью определения уровня эффективности и рентабельности деятельности.

Ключевые слова: финансовые результаты, оценка эффективности, порог рентабельности, маржинальный доход, рентабельность, запас финансовой прочности.

Эффективность управления коммерческой организацией представляется как категория в экономической теории, которая может продемонстрировать вклад со стороны менеджера, и в том числе его профессионального окружения, в совокупность, отражающую результаты деятельности коммерческого предприятия. Эффективность управления оценивается с помощью перечня критериев, выраженных в виде уровня реализации поставленных на текущий год задач и целей.

Первоочередно для оценки эффективности деятельности, осуществляемой коммерческой организацией, оценивается влияние различных факторов на формирование итогового финансового результата компании в виде полученной чистой прибыли. Необходимость контроля и оценки эффективности управления финансово-хозяйственной деятельностью компании и анализа финансового результата заключается в том, чтобы определить устойчивость доходов и расходов к различным факторам воздействия и систему финансового планирования, направленную на исключение риска снижения финансовой устойчивости организации. Поэтому очень важно отслеживать тенденции изменения как самой чистой прибыли, так и промежуточных показателей финансово-хозяйственной деятельности организации.

Для полного анализа прибыли и эффективности деятельности соответственно расчет необходимо проводить в несколько этапов. На первом этапе необходимо оценить динамику, включающая в себя расчет как абсолютного отклонения показателей, так и расчет темпов роста по отношению к предыдущему отчетному периоду. Это позволит менеджменту компании выявить проблемы, связанные с увеличением расходов организации по основным и прочим видам деятельности, сокращением уровня получаемой прибыли и снижением общего уровня рентабельности деятельности компании.

В таблице 1 рассмотрим структуру формирования чистой прибыли организации, основным видом деятельности которой является деятельность в области связи на базе проводных технологий, проанализируем динамику данных факторов и дадим оценку структуре формирования чистой прибыли.

Таблица 1

Структура формирования чистой прибыли корпорации

|

№ п/п |

Показатель |

Сумма, тыс. руб |

Отклонение |

||

|

Предыдущий год |

Отчетный год |

Динамика (+; -) |

Темп роста, % |

||

|

|

Выручка |

348 258 |

350 589 |

+2 331 |

100,67 |

|

|

Себестоимость продаж (полная) |

332 077 |

340 329 |

+8 252 |

102,48 |

|

|

Валовая прибыль (убыток) |

16 180 |

10 259 |

-5 921 |

63,41 |

|

|

Прибыль (убыток) от продаж |

16 180 |

10 259 |

-5 921 |

63,41 |

|

|

Доходы от участия в других организациях |

6 386 |

14 824 |

+8 438 |

232,13 |

|

|

Проценты к получению |

4 133 |

3 216 |

-917 |

77,81 |

|

|

Проценты к уплате |

19 816 |

21 622 |

+1 806 |

109,11 |

|

|

Прочие доходы |

26 583 |

35 055 |

+8 472 |

131,87 |

|

|

Прочие расходы |

39 876 |

21 309 |

-18 567 |

53,44 |

|

|

Прибыль (убыток) до налогообложения |

(6 409) |

20 423 |

+26 832 |

- |

|

|

Налог на прибыль |

(5 812) |

(5 884) |

-72 |

101,24 |

|

|

Чистая прибыль (убыток) |

(9 297) |

17 630 |

+26 927 |

- |

Благодаря анализу динамики формирования чистой прибыли, было выявлено следующее: на конец отчетного года чистая прибыль выросла на 26 926 854 тыс. руб., что почти на 90 % больше по сравнению с предыдущим отчетным периодом, а прибыль до налогообложения возросла более, чем в три раза, несмотря на то что прибыль от продаж снизилась на 5 920 990 тыс. руб. Можно сделать вывод, что отрицательная динамика финансового результата по обычным видам деятельности сложилась в результате опережающего темпа роста себестоимости по отношению к темпу роста выручки, что привело к снижению как валовой прибыли, так и прибыли от продаж

Стоит обратить внимание, что в отчете о финансовых результатах компании отсутствуют управленческие и коммерческие расходы как на начало отчетного периода, так и на конец. Данная ситуация может свидетельствовать о том, что компания применяет в соответствии с учетной политикой метод расчета полной себестоимости, при котором все косвенные расходы списываются пропорционально выбранной базе напрямую в себестоимость продаж.

Однако наблюдается положительная динамика по прочим видам деятельности. В 2021 году доходы от участия в других организация увеличились на 8 437 861 тыс. руб., что на 132, 12 % больше, чем в предыдущем отчетном периоде, а прочие доходы возросли на 8 471 674 тыс. руб. при темпе роста в 131, 87 %. При этом рост доходов превышает расходы, что привело к увеличению прибыли до налогообложения

Таким образом, динамика анализируемых показателей привела к «проеданию» части прибыли от продаж, однако за счет доходов, не связанных с основными видами деятельности, наблюдается рост прибыли до налогообложения в большем размере, чем в 2020 году. Также стоит обратить внимание на то, что темп роста чистой прибыли на конец 2021 года значительно ниже темпа роста прибыли до налогообложения. Данная ситуация говорит о том, что налоговое бремя по уплате налога на прибыль достаточно велико, а рост текущего налога на прибыль на 12,66 % является отягощающим фактором. Из вышеперечисленного следует, что факторами, которые сдерживают рост чистой прибыли, является высокий уровень себестоимости продаж, а также факторы, связанные с величиной налогового бремени по налогу на прибыль. Такая ситуация может быть вызвана проводимой налоговой политикой и сохранением влияния налогового бремени по налогу на прибыль. Следовательно, организации следует обратить внимание на организацию налогового планирования в рамках общего планирования своей деятельности.

Для получения наиболее точных результатов аналитической деятельности и дальнейшей оценки уровня управленческой эффективности необходимо максимально детальное изучение оказываемого факторами влияния. По этой причине особую роль играет степень воздействия отдельных индикаторов на результат.

Также одними из важнейших показателей оценки финансового результата является порог рентабельности и запас финансовой прочности организации. Для полноты и точности расчета обязательно необходимо выделять постоянные затраты, представленные управленческими и коммерческими расходами, из общей суммы себестоимости продаж. Таким образом, валовая прибыль будет представлена показателем маржинального дохода, или маржинальной прибыли, и рассчитывать следующим образом:

|

Рвал = N — Sп = МД |

(1) |

При этом, маржинальный доход может быть представлен в виде сложения прибыли от продаж и условно-постоянный затрат, то есть:

|

МД = N — Sпер = P + Sпост |

(2) |

Данный показатель лежит в основе расчета порога рентабельности, или точки безубыточности, который характеризует уровень покрытия затрат, связанных с производством продукции и ее сбытом. Иными словами, это тот момент, когда организация сможет покрыть все затраты и убытки и начнет получать прибыль. Расчет точки безубыточности имеет следующий вид:

|

К =

|

(3,) |

где:

УР + КР — постоянные затраты организации за отчетный период;

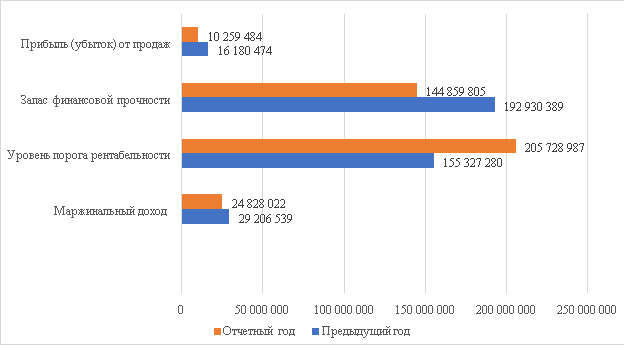

На основании данных методики расчета вышеуказанных показателей рационально провести анализ эффективности продаж, который на рисунке 1.

Рис. 1 Динамика показателей качественного уровня финансовых результатов от продажи продукции компании, тыс. руб.

Исходя из полученных в таблице 3 результатов, можно сделать вывод о том, что порог рентабельности в отчетном году по сравнению с предыдущим годом увеличился на 50 401 706, 74 тыс. руб. Также стоит обратить внимание на то, что это на конец отчетного года наблюдается снижение запаса финансовой прочности на 48 070 583, 74 тыс. руб., а его доля в выручке данного показателя снизилась на 14,08 %. Такая ситуация говорит о том, что темпы роста расходов превышают темпы роста выручки, или иными словами, снижается тот уровень, при котором риски снижения эффективности деятельности компании и рентабельности продаж будут минимальными.

Таким образом, на основании выше приведенных расчетов, можно предложить следующие рекомендации в адрес менеджмента организации, направленные на повышение эффективности ее деятельности и максимизации ее финансового результата.

Во-первых, необходимо провести детальный ретроспективный анализ объемов и характера прибыли, поскольку, несмотря на спад экономической активности в 2020 году, на начало 2021 года прибыль от продаж была в полтора раза выше, чем на конец года

Во-вторых, необходимо разработать систему планирования прибыли не только по организации в целом, но и в разрезе различных видов деятельности, так как, исходя из данных, отраженных в таблице 1, формирование прибыли до налогообложения происходит в основном за счет прочих видов деятельности и инвестиций в другие организации.

Как было уже отмечено ранее, данная организация применяет метод расчета полной себестоимости, что также влияет на формирование финансового результата. В данном случае нельзя точно определить, какие именно факторы повлияли на превышение темпа роста себестоимости над темпом роста выручки, однако стоит обратить внимание менеджмента организации на то, что данные положения учетной политики могут снижать рентабельность продаж.

На основании вышесказанного можно сделать вывод, что анализ финансового состояния компаний является неотъемлемым инструментом эффективного управления деятельностью корпорации. Однако при анализе необходимо также обращать внимание на показатели, отражающие рентабельность и финансовую устойчивость организации, поскольку при принятии определенных управленческих решений проводится не только ретроспективный анализ, но и составляется прогноз на будущие периоды. Поэтому комплексный подход позволит учитывать любые изменения в экономической среде, которые оказывают или в перспективе могут оказывать влияние на деятельность компании и ее результаты финансово-хозяйственной деятельности.

Литература:

1) Ефимова О. В. Финансовый анализ — современный инструментарий для принятия экономических решений: учебник. 5-е изд., испр. М.: Омега-Л, 2014. — 348 с;

2) Анализ финансовой отчетности: учебное пособие / Т. А. Пожидаева. — 3-е изд., стер. — М: КНОРУС, 2010. — 320 с.;

3) Довтаев С-А. Ш., Дзодзиева Ф. Н. Оценка результатов финансово-хозяйственной деятельности коммерческой организации на основе отчета о финансовых результатах / Довтаев С-А. Ш., Дзодзиева Ф. Н. // Вестник Академии знаний. — 2021. — № 42(1). — с. 123–127;