В финансовом плане риск определяется как потенциальная изменчивость доходности. Риск означает «вероятность потери». Считается, что инвестиция безрисковая, если фактическая доходность и ожидаемая совпадают. С другой стороны, инвестиция считается рискованной, когда ее доходность сильно варьируется. Ожидаемая доходность варьируется в зависимости от типа ценных бумаг, в которые осуществляются инвестиции. Чем выше разница между ожидаемой и фактической доходностью, тем более рискованными являются инвестиции. При принятии инвестиционных решений важно правильно оценить уровень риска, связанного с различными типами ценных бумаг, доступных для инвестирования.

Управление рисками неизбежно в жизни каждого человека. Поэтому нужно обладать способностью смотреть в лицо риску и преодолевать его. Главное преимущество управления инвестиционными рисками заключается в том, что оно сводит к минимуму риск потерь. В случае, если одна инвестиция работает плохо, другие инвестиции могут работать лучше, тем самым уменьшая инвестиционные потери. Основным недостатком управления рисками является сложность его внедрения, поскольку сбор информации, относящейся к стратегическим планам, занимает много времени. Программа управления рисками поможет предвидеть риск, создать более эффективную защиту и тем самым снизить ответственность.

Виды инвестиционного риска

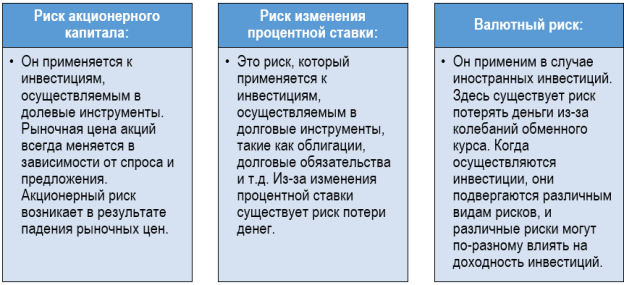

Рыночный риск. Это риск, который влияет на весь рынок из-за экономического развития и других событий, приводящих к снижению стоимости инвестиций. Различными типами рыночных рисков являются риск акционерного капитала, риск изменения процентной ставки и валютный риск.

Рис. 1. Типы рыночных рисков

Риск ликвидности. Это риск, при котором инвесторам трудно продать инвестиции по справедливой цене. Когда нужны деньги, ему приходится соглашаться на продажу инвестиций по более низкой цене.

Риск концентрации. Это риск, который возникает из-за концентрации денег в одной инвестиции или одном виде инвестиций. Риск концентрации может быть снижен за счет диверсификации инвестиций, распределения риска по различным типам инвестиций, отраслям и географическому положению.

Кредитный риск. Это риск, с которым сталкивается государственное учреждение или компания, столкнувшиеся с финансовым кризисом и испытывающие трудности с выплатой процентов или основной суммы долга по выпущенным ими облигациям.

Риск реинвестирования. Риск повторного инвестирования возникает при снижении процентной ставки. Этого можно избежать, если инвестор намерен потратить процентные платежи или основную сумму долга в момент погашения.

Инфляционный риск. Это риск, который возникает из-за инфляции. Со временем это снижает покупательную способность денег. Риск потери покупательной способности возникает из-за того, что стоимость инвестиций не соответствует уровню инфляции.

Горизонтальный риск. Горизонтальный риск — это риск, который может сократить инвестиционный горизонт из-за непредвиденного события. Например, таким событием может быть потеря работы, которая может вынудить инвестора продать инвестиции, которые, как ожидалось, будут удерживаться в течение длительного времени.

Риск иностранных инвестиций. Это применимо в случае покупки иностранных инвестиций. Риск потерь возникает при осуществлении инвестиций в зарубежных странах. Различные виды рисков следует учитывать на этапах инвестирования для достижения различных инвестиционных целей.

Управление инвестиционными рисками

Это процесс выявления, анализа и принятия или минимизации неопределенностей в инвестиционных решениях. Это попытка инвестора или управляющего фондом изучить потенциальные потери от инвестиций и затем предпринять соответствующие действия. Это секрет того, как быть в безопасности и получать стабильную прибыль при любых рыночных условиях. Инвестиции без управления рисками подобны работе квотербека без линии фронта, которую нужно защищать.

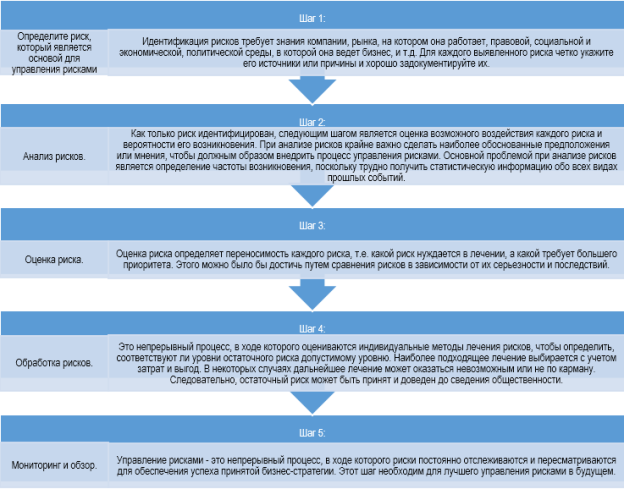

Управление рисками — это процесс оценки рисков, связанных с инвестициями, и последующего устранения этих рисков. Это потому, что это может снизить или увеличить риск в зависимости от финансовых целей инвесторов. Процесс управления рисками состоит из пяти этапов (рис. 2):

Как минимизировать инвестиционный риск?

Диверсификация. Диверсификация инвестиций означает инвестирование в различные ценные бумаги по классам активов, отраслям промышленности и даже географическим районам. Хорошо диверсифицированный инвестиционный портфель поможет компенсировать падение стоимости одного актива увеличением стоимости другого.

Сосредоточьтесь на инвестиционных целях. Обычно растущие инвестиционные активы обладают некоторой краткосрочной волатильностью. Поэтому не нужно впадать в панику при падении рынка, подумайте, есть ли еще шансы достичь долгосрочной цели.

Рис. 2. Этапы процесса управления рисками

Следите за инвестициями. Баланс активов может варьироваться в зависимости от величины прибылей или убытков. Это также может уменьшить разнообразие портфолио. В случае, если какой-либо актив отклоняется слишком далеко от своей цели, необходимо сбалансировать портфель, продав часть активов одного типа и купив больше активов другого.

Подумайте о финансовом совете. Для разработки плана или выбора подходящих финансовых продуктов обращение за финансовой консультацией может иметь важное значение с точки зрения склонности к риску.

Остерегайтесь мошенников. Мошенники пытаются воспользоваться преимуществами инвесторов, когда рынки нестабильны. Так что остерегайтесь подобных мошенников.

Вывод. Риск неизбежен для успеха каждой инвестиции, но понять, как управлять рисками и получать прибыль, довольно сложно. Особенность риска заключается в том, что он меняется время от времени, и, следовательно, управление рисками будет уместным там, где он динамичен и развивается. Мониторинг и анализ неизбежны для успеха управления рисками. Управление рисками — это непрерывный процесс. Таким образом, непрерывный мониторинг и анализ рисков является неотъемлемой частью более эффективного управления рисками в будущем. Этот документ служит отправной точкой для инвесторов или инвестиционных менеджеров при разработке своих стратегий управления рисками. Управление инвестиционными рисками учит, как заработать больше, рискуя меньше. Это секрет безопасного и стабильного получения прибыли в любых рыночных условиях. Если финансовая безопасность является главной целью, то в первую очередь следует уделять внимание управлению инвестиционными рисками. Истина заключается в том, что инвестиционные навыки и знания будут известны по результатам инвестирования. Всегда помните эту цитату: «Инвестируйте головой, а не сердцем».

Литература:

- Мишкин, Фредерик С., ― Экономика денег, банковского дела и финансовых рынков», 2004;

- Леви, Морис, ― Макроэкономическая среда ведения бизнеса, 2014;

- Нагараджан, К. и Джаябал, Г. Анализ безопасности и управление портфелем ценных бумаг.