В статье автор пытается определить зависимость уровня развития технологий на выявление рисков отмывания денег и финансирования терроризма в банках.

Ключевые слова: Центральный банк, ПОД/ФТ, машинное обучение, банк, Российская Федерация, Финтех, Fintech, банковская деятельность, финансовый сектор, отзыв лицензий, легализация доходов, лицензия.

Банковская деятельность подвержена огромному количеству угроз, в том числе и рискам легализации доходов, полученных преступным путем, которые влияют как на безопасность функционирования финансовой сферы, так и на национальную безопасность страны.

Противодействие отмыванию денежных средств — одна из первостепенных задач, поставленных государством, при функционировании кредитной организации. Согласно Федеральному закону «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 N 115-ФЗ легализация (отмывание) доходов, полученных преступным путем это придание правомерного вида владению, пользованию или распоряжению денежными средствами или иным имуществом, полученными в результате совершения преступления [3]. По причине не выявления данного типа преступлений к банкам могут быть применены санкции — начиная от штрафов, заканчивая отзывом лицензии на осуществление банковской деятельности.

Органы, занимающиеся контролем ПОД/ФТ — Центральный Банк Российской Федерации и РосФинМониторинг. Согласно отчетам регулирующих органов, выделяются следующие угрозы несоблюдения требований ПОД/ФТ [5]:

— легализация доходов, полученных преступным путем;

— уход в «серую» зону экономики экономических субъектов;

— уменьшение налоговых поступлений в бюджет;

— угроза национальной безопасности и финансирование иностранных агентов.

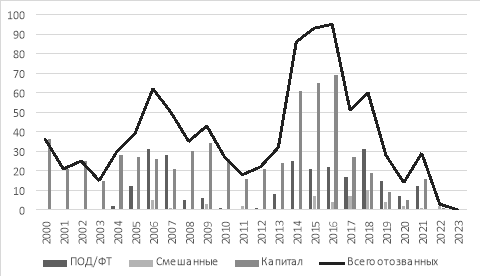

Автором был проведен анализ количества отозванных и аннулированных лицензий у банков в Российской Федерации с 2000 года по июнь 2023 года; полученные данные проиллюстрированы на рис. 1.

Рис. 1. Количество аннулированных и отозванных лицензий у банков

Из графика можно заметить, что основная причина отказа от лицензии — отзыв лицензии Центральным Банком. Активный рост можно увидеть в 2013 году, когда началась, так называемая, «чистка» банковского сектора. Из графика видно, что массовый отзыв лицензий прекратился к 2019–2020 году, к началу пандемии COVID-19.

Рис. 2 позволяет рассмотреть, по какой причине были отозваны лицензии у банков.

Рис. 2. Причины отзыва лицензий банков

Отзыв лицензий по причине несоблюдения законодательства в области ПОД/ФТ наблюдается в промежутке с 2005 по 2007 гг., с 2013 по 2019 гг. и в 2021 году, когда было выявлено значительное количество отзывов лицензий из-за нарушения законодательства в области ПОД/ФТ.

Делаем вывод, что с 2017 года ежегодно снижается количество отозванных лицензий из-за нарушений в области ПОД/ФТ, что говорит о том, что были внедрены новые нормы и технологии для контроля банков. Такие технологии называют SupTech (Supervisory Technology) — технологии, используемые регуляторами для повышения эффективности контроля и надзора за деятельностью участников финансового рынка [9].

Новые тенденции в области SupTech:

— Машинное обучение. Оно позволяет в автоматическом режиме контролировать операции клиентов, отслеживать подозрительные операции и выполняет другие функции, которые не доступны людям в условиях больших массивов данных и ограниченного времени. Также машинное обучение активно применяется для ускорения работы сотрудников операционных отделов, путем оптимизации сбора и использования информации. Многие крупные банки начали тестирование и активное внедрение машинного обучения, но Центральный Банк предостерегает от активного внедрения, так как машинное обучение может также нести риски мошенничества и неполноценности информации.

— Технология распределенных реестров. Она позволяет распределять риски легализации доходов, так как каждый участник может обладать информацией о транзакции или предмете договора, историей транзакций. На основе технологии распределенных реестров, по одному из сценариев Центрального Банка будет строиться цифровой рубль. Это будет сделано для уменьшения рисков легализации доходов, полученных преступным путем.

— Машиночитаемые технологии. Данная технология позволит Центральному банку создать бэклог информации о банках, а также различной информации о регуляторных запросах от Центрального банка путем сканирования и расшифровки данных с бумажных носителей для перевода их в цифровой вид. Это позволит создать и дополнить базы данных для полного анализа деятельности банков.

— Автоматизация. Технология позволяет передавать часть функций от человека к компьютеру, который может автоматически передавать отчетность Центральному Банку, сообщать о подозрительных операциях РосФинМониторингу. Также автоматизация позволяет уменьшить время аудита банка, как со стороны независимых аудиторов, так и со стороны Центрального Банка.

— Облачные технологии. Они позволяют без лишних затрат средств предоставлять доступ к необходимым данным в режиме реального времени, вне зависимости от объема информации.

С 2017 года Банк России активно начинает внедрять SupTech для усиления контроля за банками и предупреждения нарушений закона ПОД/ФТ [12]. Внедрение программ анализа больших данных позволило анализировать данные по транзакциям в конце каждого операционного дня, что дало толчок к усилению ежедневного контроля со стороны РосФинМониторинга в отношении банков. Активно внедрялась и расширялась процедура ЗСК. В 2017 году был введен норматив взаимосвязанности юридических лиц, который позволил контролировать распределение доходов, полученных преступным путем. Также, с 2020 года реализуется инициатива внедрения датацентричного подхода в получении данных Центральным банком. Существует единая база данных в Центральном банке, где данные от всех участников финансового сектора структурированы, что позволяет лучше контролировать деятельность банков и позволяет Центральному банку эффективнее осуществлять свою надзорную деятельность в финансовом секторе.

В результате всех введенных новых технологий можно увидеть тенденцию, что уменьшается количество банков, у которых отзывают лицензии как по причине несоблюдения нормативов по капиталу, так и несоблюдения требований ПОД/ФТ. Новые технологии позволяют Центральному банку как мега регулятору эффективнее выполнять свои цели и контролировать финансовый сектор страны, укрепляя его безопасность и стабильность.

Литература:

1. Российская Федерация. Законы. О банках и банковской деятельности: Федеральный закон № 395–1-ФЗ [принят Председателем Верховного Совета РСФСР 2 декабря 1990 года]. — Справочно-правовая система «Консультант плюс». — Текст: электронный. — URL: http://www.consultant.ru/document/cons_doc_LAW_5842/

2. Российская Федерация. Законы. О Центральном банке Российской Федерации (Банке России): Федеральный закон № 86-ФЗ [принят Государственной думой 27 июня 2002 года]. — Справочно-правовая система «Консультант плюс». — Текст: электронный. — URL: http://www.consultant.ru/document/cons_doc_LAW_37570/

3. Российская Федерация. Законы. О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма: Федеральный закон № 115 [Принят Государственной Думой 13 июля 2001 года] — Справочно-правовая система «Консультант плюс». — Текст: электронный. — URL: https://www.consultant.ru/document/cons_doc_LAW_32834/

4. Ахриева М. М.-Б. Анализ реализации государственной программы «Цифровая экономика Российской Федерации» // Экономика и бизнес: теория и практика. — 2021. — № 7 (77). — С. 15–17. URL: https://cyberleninka.ru/article/n/analiz-realizatsii-gosudarstvennoy-programmy-tsifrovaya-ekonomika-rossiyskoy-federatsii

5. Беляев С. А. Место и роль Центрального Банка в рыночной экономике Российской Федерации // Азимут научных исследований: экономика и управление. — 2021. — Т. 10, № 2(35). — С. 79–82. URL: https://cyberleninka.ru/article/n/mesto-i-rol-tsentralnogo-banka-v-rynochnoy-ekonomike-rossiyskoy-federatsii

6. Петрова Л. А., Кузнецова Т. Е. Цифровизация банковской системы: цифровая трансформация среды и бизнес-процессов // Финансовый журнал. — 2020. — Том 12. — № 3. — С. 91–101. URL: https://cyberleninka.ru/article/n/tsifrovizatsiya-bankovskoy-sistemy-tsifrovaya-transformatsiya-sredy-i-biznes-protsessov

7. Основные направления развития финансового рынка Российской Федерации на 2023 год и период 2024 и 2025 годов. Центральный банк Российской Федерации, Москва, 2022. URL: https://cbr.ru/Content/Document/File/143773/onfr_2023–2025.pdf

8. Современная архитектура финансов России. Монография / Под ред. М. А. Эскиндарова, В. В. Масленникова. М.: Когито-Центр, 2020. — 488 с. URL: http://www.fa.ru/science/Documents/publications/ %D1 %84 %D0 %B8 %D0 %BD_8.pdf

9. Отзыв (аннулирование) лицензий на осуществление банковских операцийх // Банк России: официальный сайт: — URL: https://www.cbr.ru/banking_sector/likvidbase/PartSelectorState1/ — Текст: электронный.

10. Кредитные организации с отозванными лицензиями на осуществление банковских операций (хронологический перечень) // информационно-аналитическая система «Гарант» — [сайт] URL: https://base.garant.ru/500990// — Текст: электронный.

11. Банки статистика // Агентство по страхованию вкладов — [сайт] URL: https://www.asv.org.ru/banks?category=liquidation– Текст: электронный.

12. План мероприятий («дорожная карта») в сфере SupTech1 и RegTech2 в Банке России // Банк России: официальный сайт: — URL: https://www.cbr.ru/fintech/reg_sup/ — Текст: электронный.