По нашему мнению, автоматизация процесса финансового мониторинга позволит снизить его себестоимость, так как позволит уменьшить время на выполнение этапов бизнес-процесса за счет автоматической оценки операции. Это позволит упустить в процессе такие этапы, как формирование и отправка сообщения для сотрудника финансового мониторинга, а также в два раза сократить этап проверки операции сотрудником финансового мониторинга и формирование итогового сообщения для Росфинмониторинга, так как сотруднику необходимо лишь проверить форму сообщения на наличие системных ошибок.

Ключевые слова: финансовые операции, незаконная деятельность, банки, банковские операции.

На сегодняшний день система финансового мониторинга в банках РФ не является совершенной. Данный факт подтверждает проведенный анализ известных исследователей, заявления руководства банков и периодические сообщения ЦБ России о привлечении банков к административной ответственности за несоблюдение ФЗ № 115-ФЗ. Исходя из этого, становится очевидным, что банкам следует внести корректировки в организацию деятельности финансового мониторинга в целях предотвращения проведения незаконных финансовых операций.

В настоящее время система комплаенс основывается на американской платформе Oracle FCCM, недостатки которой нами были описаны выше. В связи с этим, считаем необходимым разработку собственных программных комплексов, способных реализовывать мероприятия ПОД/ФТ в банке. Подробнее остановимся на автоматизации выявления в деятельности клиентов банка сомнительных платежных операций.

Для анализа экономического эффекта от внедрения технологии автоматизированного выявления подозрительных операций предлагаем описать технологию выявления сомнительных операций, рассчитать текущую себестоимость данного процесса, вычислить стоимость этапов, подлежащих автоматизации. Для определения себестоимости процесса будем использовать метод функционально-стоимостного анализа (ФСА).

В первую очередь необходимо поэтапно описать процесс выявления в деятельности клиентов банка сомнительных платежных операций. В ходе проведения проверки операции клиента возможно 3 варианта.

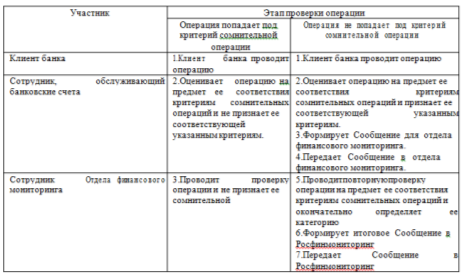

Первый вариант: операция клиента попадает/не попадает под сомнительную операцию. В этом случае механизм проверки и документооборот выглядит как в таблице 1.

Таблица 1

Схема проверки информации об операции клиента на предмет ее соответствия критериям незаконной операции

Второй вариант: операция клиента, по мнению сотрудника, обслуживающего банковские счета, не попадает в категорию сомнительных операций, но отделом финансового мониторинга сделан вывод о признании операции сомнительной. Данный вариант указан в таблице 2.

Таблица 2

Схема проверки информации об операции клиента на предмет ее соответствия критериям сомнительной операции

|

Участник |

Этап проверки операций |

|

Клиент банка |

|

|

Сотрудник, обслуживающий банковские счета |

|

|

Сотрудник отдела финансового мониторинга |

|

Третий вариант: операция клиента под критерии сомнительных операций не попадает, но у сотрудника вызывает подозрение. Схема данной ситуации представлена в таблице 3.

Таблица 3

Схема проверки информации об операции клиента, вызывающей подозрение

|

Участник |

Этап проверки операций |

|

Клиент банка |

|

|

Сотрудник, обслуживающий банковские счета |

|

|

Сотрудник отдела финансового мониторинга |

|

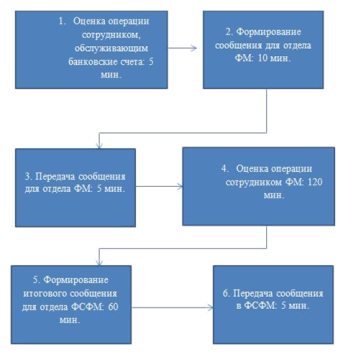

Оценивая трудоемкость каждого из этапов, стоит отметить, что наиболее трудоемким процессом является проверка операции сотрудником финансового мониторинга (120 минут на каждую операцию), наименее трудоемким — передача сообщения, так как данный процесс полностью автоматизирован (5 минут на каждое сообщение). Процесс выявления сомнительных операций с указанием времени выполнения каждого этапа указан на рисунке 1.

Рис. 1. Процесс выявления сомнительных операций

По данным отчетности крупных банков, в день в среднем совершается порядка 13 млн. платежей, из них количество платежей за услуги ЖКХ составляет 2,8 млн. транзакций в день, за сотовую связь — 8,2 млн. в день. По нашему мнению, риск совершения данных операций в целях ПОД/ФТ минимален. Поэтому условно примем, что остальные 2 млн. операций в день могут быть сомнительными. [31]

Рассчитаем общее время сотрудников, затраченное на выявление сомнительных платежных операций. За основу примем, что процент выявления сомнительных операций сотрудниками финансового мониторинга равен 25 %.

Для дальнейшего расчета необходимо знать количество сотрудников, необходимое для каждого из этапа. Для этого получившееся количество времени, затрачиваемое ежемесячно на каждый этап разделим на производительность труда сотрудника. За основу возьмем производительность 168 часов в месяц (8-часовой рабочий день 5 дней в неделю).

Зная среднюю заработную плату сотрудников, рассчитаем ФОТ в рамках процесса выявления сомнительных операций. Средняя заработная плата сотрудника, обслуживающего банковские счета, равна 35000 рублей в месяц, сотрудника службы финансового мониторинга — 45000 (по данным рекрутинговых агентств).

Таким образом, общие затраты на ФОТ, требуемые для выявления 25 % сомнительных операций, равны 14,2 млрд. руб.

Для дальнейшего расчета себестоимости учтем прочие затраты, включающие затраты на аренду помещения, на коммуникации (Интернет, телефонная связь), прочие накладные расходы (бумага, канцелярские товары). На 1 сотрудника данные расходы в месяц равны: аренда — 4000 рублей, коммуникации — 1000 рублей, прочие расходы — 3000 рублей. Итого затрат — 8000 рублей.

Итого прочие затраты на выявленных сомнительных операций равны 2,6 млрд. руб.

Таким образом, суммировав все затраты, получим 16,8 млрд. руб. требуется на выявление сомнительных операций. Себестоимость финансового мониторинга одной платежной операции равна 280,5 рублей.

Рассчитаем себестоимость автоматизированного мониторинга сомнительных операций по методу ФСА, используя тот же алгоритм, что и при оценке себестоимости ручного финансового мониторинга.

Таким образом, себестоимость финансового мониторинга одной платежной операции с использованием автоматизированной системы равен 98,6 руб. в месяц, что в 3,5 раза меньше себестоимости финансового мониторинга в ручном режиме.

Литература:

- Братко А. Г. Центральный банк в банковской системе России: учебное пособие. — 2- е изд. перераб и доп. — М.: КноРус, 2020. — 167 с.

- Ведев А. Н. Российская банковская но система. Кризис и перспективы но развития: Учебник еще для вузов / А. Н. Ведев, И. Лаврентьева, Е. Шарипова. — М.: ЮНИТИ — ДАТА,2022. — 320 с.

- Голубев С. А. Роль Центрального банка Российской Федерации в регулировании банковской системы страны. — М.: Юридический Дом «Юстицинформ», 2019. — 456с.

- Дятлов С. А. Таргетирование инфляции и эффект Гудхарта. — Пенза: МЦНС «Наука и Просвещение», 2020. — 412 с.

- Зубков В. А. Российская Федерация в международной системе противодействия легализации (отмыванию) преступных доходов и финансированию терроризма. — 2-е изд., перераб. и доп. — М.: Спецкнига, 2020. — 412 с.

- Битулева А. А. Стратегия поведения российских банков в период кризиса // Управление в кредитной организации. — 2021. — № 6. — С.12–19.

- Винокурова Е. А. Анализ предотвращения проведения сомнительных финансовых операций в банке в России /Е. А. Винокурова // Финансы и кредит. — 2019.–№ 7. — С.22.

- Гузнов А. Г. Банк России как орган по защите прав потребителей финансовых услуг // Банковское право. — 2019. — № 1. — С. 5–14.