Вопрос взаимосвязи фискальной нагрузки и занятости рассматривается как в рамках кейнсианского течения, так и в неоклассической теории. Несмотря на различные подходы к обозначенной проблеме, делается практически однозначный вывод: рост налогообложения снижает уровень занятости. Данный тезис проверяется на примере эмпирических данных уровня фискальной нагрузки и безработицы в России в 1995–2011 годах. Также проводится анализ распределения налоговой нагрузки по категориям бизнеса.

Ключевые слова: фискальная нагрузка, безработица, занятость.

Вопрос государственного регулирования занятости и снижения безработицы на современном этапе развития общества является одним из центральных. Впервые о подобной постановке вопроса заявил П.Самуэльсон, по праву считающийся одним из основных экономистов последнего полувека. Важность данного вопроса подтверждается и тем, что в зарубежной практике уровень безработицы, наряду с уровнем ВВП считается одним из основных индикаторов, свидетельствующим о текущем состоянии экономической конъюнктуры.

Именно поэтому в рамках проводимой политики в сфере занятости многие государства стремятся использовать различные инструменты. Одним из них может быть, в том числе и налоговая политика.

Вопрос взаимосвязи проводимой государством налоговой политики и ситуации на рынке труда рассматривается в рамках многих экономических школ современности. Во многом, такой подход был заложен Дж.М.Кейнсом, который обосновывал проведение контрциклической политики для минимизации безработицы. Данная политика включала в том числе и снижение налогов на стадии экономического спада [4, с.201].

Отдельные исследования в рамках неокейнсианства были посвящены влиянию налоговой политики государства на занятость. Так, Дж.Стиглиц выявил зависимость, согласно которой предложение труда сокращается по мере роста налоговой нагрузки. В большей степени это проявляется для женщин, в незначительной — для мужчин. Ученый подчеркивал: «несмотря на то, что суммарный эффект влияния налогов на предложение труда может быть небольшим для мужчин, груз потерь, связанный с налогом, может быть очень значительным» [7, с. 440]. В подтверждение этого им приводится исследование Дж.Хосмена, согласно которому федеральные налоги в США сократили предложение труда среди мужчин на 6,5 % в 1970–1980 годах.

Интересно, что в рамках развития неоклассической экономической теории, антагонистом которой во многом является кейнсианство и неокейнсианство, зачастую констатируются аналогичные выводы. Так, последователи «экономики предложения» (в частности, М.Фельдштейн), отстаивая позицию минимизации государственной активности, отмечали, что проведение всякой социальной политики ухудшает состояние экономики через рост налогов. Механизм описывался следующим образом: рост социальных расходов государства сопровождается ростом налогов, которые приводят к сокращению реальных доходов, сбережений и частных инвестиций. Снижение объема инвестиций вызывает падение темпов экономического роста и снижение занятости. Тем самым борьба с безработицей приводит к ее росту [1, с.308].

Следует отметить, что, несмотря на различные рассматриваемые механизмы и различное понимание роли государства в экономике в целом и регулировании рынка труда в частности, в рассмотренных экономических течениях делался практически однозначный вывод: рост налогообложения снижает уровень занятости. Однако насколько это значимый фактор и прослеживается ли его влияние в России? Проведенные Дж.Хосменом в условиях США 1980-ых годов эмпирические исследования однозначно не могут использоваться в качестве значимых применительно к российской действительности.

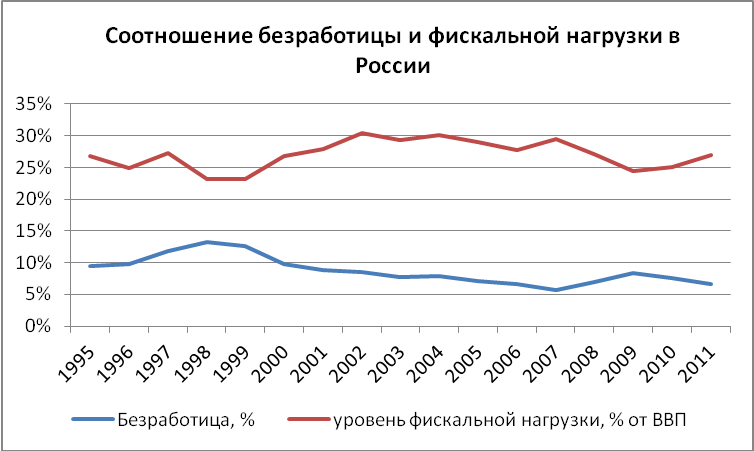

В связи с этим, представляется возможным в первом приближении оценить зависимость безработицы и уровня налогообложения в России на основании статистических данных. Для этого сопоставим уровень безработицы и уровень фискальной нагрузки (долю налоговых платежей от валового продукта), что отражено на рисунке 1.

Показатель отношения уплаченных налогов и обязательных сборов к валовому продукту выбран в качестве индикатора уровня фискальной нагрузки, так как валовой продукт традиционно берется в качестве базы оценки социально-экономического развития стран и регионов (соответственно, для стран — внутренний валовой продукт, для регионов — валовой региональный продукт), который представляет собой показатель, измеряющий валовую добавленную стоимость региона. Он исчисляется посредством исключения из суммарной валовой продукции региона объемов ее промежуточного потребления. Следовательно, ВВП и ВРП являются важнейшим показателем развития экономики на макроэкономическом уровне [3, c. 104]. Для определения объема уплаченных налогов взят показатель фискальной нагрузки, то есть платежи, связанные с уплатой налогов и обязательных страховых взносов во внебюджетные фонды. Подобный подход объясняется тем, что хотя страховые взносы во внебюджетные фонды не являются налоговыми платежами, однако в силу своей обязательности носят фискальный характер и увеличивают финансовую нагрузку на предприятия [2, с. 34].

Рис. 1. Уровень безработицы и фискальной нагрузки в 1995–2011 годах, расчеты автора на базе данных Росстата [6, с.128, 319, 583–584]

Следует отметить, что прослеживается взаимообратная динамика показателя уровня фискальной нагрузки и безработицы. В рассмотренном промежутке 1995–2011 годов в периоды экономического кризиса (1995–1998 и 2008–2009 годы) на фоне роста безработицы можно отметить снижение уровня фискальной нагрузки и, наоборот, в периоды экономического подъема и роста снижение безработицы сочеталось с повышением уровня фискальной нагрузки. Значение коэффициента парной корреляции (r = — 0,617) позволяет интерпретировать связь как заметную.

В то же время, проведенный анализ не позволяет с достаточной степенью уверенности утверждать причинно-следственную связь между изменением уровня фискальной нагрузки и безработицы в России: оба эти явления могут быть следствием третьего фактора (например, общей экономической конъюнктуры), являясь при этом не зависящими напрямую друг от друга. В связи с этим, представляется необходимым дальнейший анализ, уже на панельных данных по регионам России.

Отдельным вопросом, также, является институциональная структура распределения фискальной нагрузки по отраслям и сегментам экономики. Например, анализируя данные по налоговой нагрузке на различные категории бизнеса, необходимо отметить, что реального стимулирования малого предпринимательства через фискальные инструменты не происходит. Исходя из статистики Центрального Банка РФ по распределению коммерческих организаций по доле их платежей в расширенный бюджет Российской Федерации в общем объеме их платежей, проходивших через платежную систему Банка России в 2010 году-2011 годах1, наибольшая фискальная нагрузка ложится именно на предприятия с минимальным оборотом (рисунок 2).

Рис. 2. Величина платежей организаций в расширенный бюджет РФ в 2010–2011 годах, в зависимости от объема годовой выручки, расчеты автора на базе данных ЦБ [5]

По мере роста оборота процент отчислений в бюджет снижается, то есть наибольшие фискальные преференции реально получают крупные организации. Кроме того, в 2011 году при росте налоговых платежей для всех организаций, наибольший рост относительно выручки пришелся на категорию организаций с выручкой от 100 тыс. рублей до 1 млн. рублей в год, т. е. категорию малого бизнеса и самозанятости. Это, в свою очередь, позволяет прогнозировать достаточно высокую долю несостоятельности в среде бизнеса, созданного в рамках программы стимулирования самозанятости, то есть создает негативные предпосылки для использования другого инструмента поддержки рынка труда. Поддержка крупнейших фирм через минимизацию их фактический суммарной налоговой ставки означает взятый курс на монополизацию и сокращение конкуренции за счет более тяжелых условий для небольших фирм. Это порождает институциональный барьер для создания новых организаций, что в итоге сокращает спрос на труд.

Таким образом, можно сделать однозначный вывод о наличии прямой или опосредованной связи между уровнем безработицы и фискальной нагрузкой. Кроме того, важным аспектом является неоднородность нагрузки по секторам и сегментам экономики, что, в свою очередь также может влиять на изменение занятости в них.

Литература:

Блауг М. Великие экономисты после Кейнса. –СПб.: Омега-Л, 2009. — 383 с.

Кузнецова О. Н. Налоговая нагрузка на предприятие и способы ее оптимизации // Вестник Брянского государственного университета. — 2012. — № 3. — С. 34–37.

Мишина М. Ю. Статистический анализ результатов экономической деятельности региона // Вестник Брянского государственного университета. — 2011. — № 3. — С. 104–106.

Попов А. И. Экономическая теория. — СПб: Питер, 2006. — 544 с.

Распределение коммерческих организаций по доле их платежей в расширенный бюджет Российской Федерации в общем объеме их платежей, проходивших через платежную систему Банка России в 2011 году // Центральный Банк Российской Федерации, 2000–2012. Режим доступа: http://cbr.ru/analytics/print.asp?file=mci_2011.htm. Дата обращения 30.12.2012.

Российский статистический ежегодник. 2012: Стат.сб./Росстат. — М., 2012. — 786 с.

Стиглиц Дж.Ю. Экономика государственного сектора. — М.: Инфра-М, 1997. — 720 с.

1 Платежи коммерческой организации в расширенный бюджет РФ определяются как сумма всех рублевых платежей за 2010 год в бюджеты всех уровней, в том числе все налоговые и таможенные платежи, а также платежи в государственные внебюджетные фонды, которые коммерческая организация осуществляла со всех своих счетов. Из рассмотрения были исключены лицензируемые ФСФР финансовые компании, а также кредитные организации, так как они, как правило, имеют большой "несобственный" (клиентский) платежный оборот. Центральным Банком была агрегирована информация по всем юридическим лицам, имеющим расчетные счета, общая выборка составила 2 064 тыс.организаций.