Актуальность: спомощью кредитного рынка осуществляется движение, накопление, распределение ссудных денежных средств между всеми сферами экономики. Индикаторы кредитного рынка отражают экономическую ситуацию в стране, вследствие чего необходим постоянный статистический анализ. Невысокие и стабильные ставки свидетельствуют о развитии той или иной отрасли, проценты на потребительские кредиты отражают состояние спроса населения. Благодаря услугам кредитования предприятия получают поддержку и стимул для долгосрочного развития, что влияет на увеличение объема производства внутри государства. В нынешнее время кредитный рынок Республики Казахстан является наиболее крупным элементом финансового рынка государства. Банки второго уровня имеют качественную тенденцию развития.

Цель: проведение статистического анализа кредитного рынка в Республике Казахстан.

Задачи:

- Проверить кредиты, выданные банками на нормальность распределения путем описательной статистики и визуализации.

- Проверить параметрические гипотезы: критерии Стьюдента и Фишера.

- Проверить тесты согласия на нормальность распределения.

- Провести корреляционно-регрессионный анализ и построить значимую модель.

- Сделать выводы.

Объект исследования: Республика Казахстан.

Предмет исследования: кредиты, выданные банками второго уровня.

Методы исследования: программы RStudio и Gretl, графический, анализ, моделирование, расчеты коэффициентов.

В данной работе было проведено статистическое исследование кредитного рынка в Республике Казахстан. Для анализа были применены различные методы исследования в статистических программах. С помощью описательной статистики, визуализации и параметрических тестов была проведена проверка на нормальность распределения кредитов, выданных банками в период с 2016 по 2022 года. Благодаря корреляционно-регрессионной модели были выявлены факторы, влияющие на кредитный рынок, взаимосвязь с курсом валют, уровнем инфляцией и доходами населения. Таким образом, в работе предоставляется полный анализ кредитного рынка РК.

Кредитный рынок — механизм, устанавливающий взаимоотношения между юридическими и физическими лицами, которые нуждаются в финансовых средствах и организациями, которые могут их предоставить на определенный срок с условиями.

Кредитный рынок Казахстана имеет устоявшуюся качественную тенденцию развития. Основными кредиторами в стране являются коммерческие банки. На 2024 год существует 21 банк второго уровня, помимо этого действуют организации по микрокредитованию малого и среднего бизнеса, ломбарды, кредитные сообщества. Регулирующими органами выступают — Национальный банк и Агентство по регулированию и развитию финансового рынка.

Кредитный рынок в РК можно поделить на следующие сегменты: корпоративные, потребительские, ипотечные, межбанковские и кредиты на строительство. Наиболее развитым считается рынок потребительских кредитов. В связи большим спросом, банки упрощают процедуру получения займов, а также понижают ставки. Внутри страны расширяется строительство, исходя из чего повышается нужда в дополнительных денежных средствах. Помимо этого, в нынешний период также потребность населения в собственном жилье влияет на ипотечный рынок кредитования, который набирает стремительные темпы.

В нашей исследовательской работе мы выбрали показатель, охватывающий все сегменты кредитного рынка. Рассмотрим кредиты, выданные банками в период с января 2016 года по декабрь 2022 года.

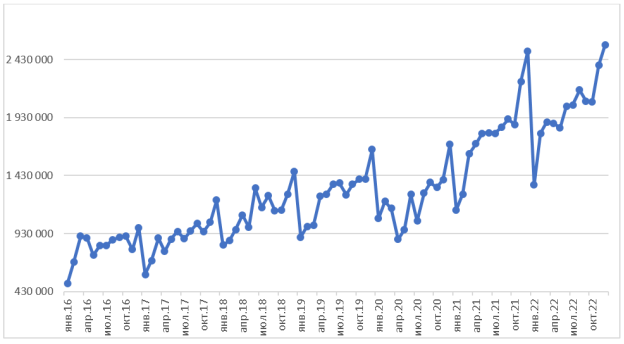

На рисунке 1 показано, что кредиты, выданные банками второго уровня в Казахстане, росли в течение всего периода, за исключением небольшого спада в 2022 году. В 2016 году объем кредитов был на уровне 930 000 млн. тенге, а в 2022 году — 2 430 000 млн. тенге, что показывает рост в 150 %. Среднегодовой прирост кредитов составил 12 %.

Максимальный объем кредитов был достигнут в декабре 2022 года (2 554 000 млн. тенге).

Рис. 1. Кредиты, выданные банками второго уровня

Примечание: составлено авторами на основе источника [1]

В программе RStudio через функцию “describe” вывели описательную статистику.

По рисунку 2 видим, что среднее значение выданных кредитов банками за исследуемый период составил 1 065 932 млн. тенге. Значение асимметрии равно 0.25, что близко к нулю, но все же имеется отклонение. Эксцесс равен –0.39, что указывает нам на туповершинность графика распределения.

Рис. 2. Описательная статистика

Примечание: составлено автором на основе источника [1]

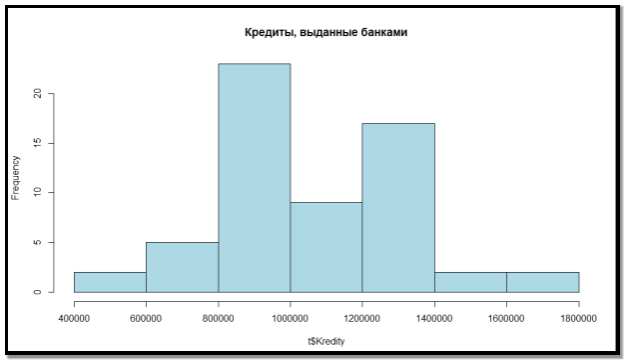

По выведенной гистограмме видим, что распределение не совсем нормальное, так как вид не колоколообразный. Гистограмма имеет правостороннюю асимметрию, туповершинная.

Рис. 3.Гистограмма

Примечание: составлено автором на основе источника [1]

Для определения однородности совокупности используем коэффициент вариации, который получился равным 23,7 %. Это означает, что наша совокупность достаточно однородная, так как входит в интервал 17–33 %.

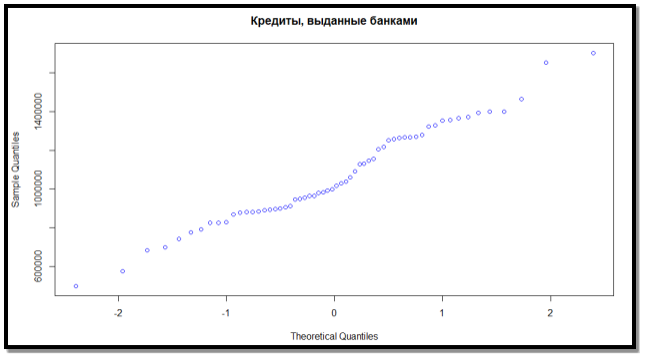

По рисунку 4 можно заметить отсутствие сильных выбросов.

Рис. 4. Распределение

Примечание: составлено автором на основе источника [1]

Параметрические гипотезы — критерии значимости, служащие для проверки гипотез о нормальности распределения. К параметрическим относятся критерии Стьюдента и Фишера.

Для исследования были выбраны кредиты, выданные на строительство и кредиты, выданные на транспорт. Две выборки являются независимыми друг от друга. Отрасли строительства и транспорта являются динамично развивающимися в нашей стране, кредитование которых имеет большие темпы.

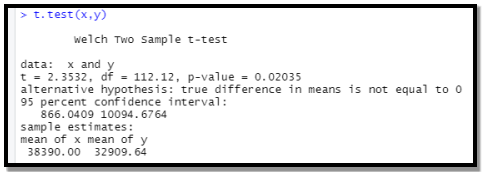

Критерий Стьюдента — проверяет равенство средних для независимых выборок.

Ниже на рисунке 5 приведен результат теста, который отверг нулевую гипотезу о равенстве двух средних, так как p-value<0,05. Средние кредитов, выданных на строительство и транспорта не равны. Кредитование строительных работ имеет больший спрос, так как средняя равна 38390 млн. тенге, а у транспорта 32909,64.

Рис. 5. Тест Стьюдента

Примечание: составлено автором на основе источника [1]

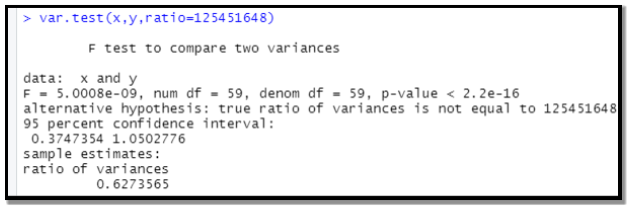

Критерий Фишера — проверяет равенство дисперсий двух независимых выборок.

На рисунке 6 видим, что при проведении теста p-value вышло <0.05, это дает нам право отвергнуть нулевую гипотезу о равенстве дисперсий и принять альтернативную.

Рис. 6. Тест Фишера

Примечание: составлено автором на основе источника [1]

Таким образом, сравнение двух выборок по параметрическим гипотезам привело к тому, что кредиты, выданные на строительство и транспорт не равны. На строительство за исследуемый период было выдано больше кредитов, в связи с увеличением объема строительных работ в государстве. В нынешнее время действуют программы по улучшению и увеличению количества жилой недвижимости, снесению старых и аварийных домов, строительству культурных и спортивных объектов, новых жилых комплексов. Каждый год вводятся проекты по строительству промышленных предприятий, заводов, что воздействует на увеличения спроса кредитования в отрасли строительства.

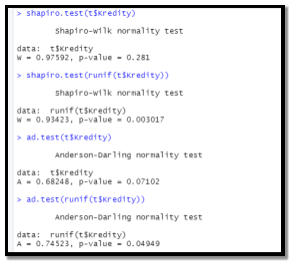

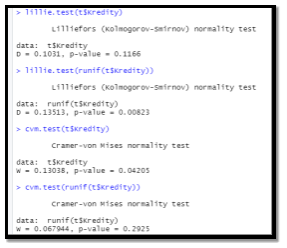

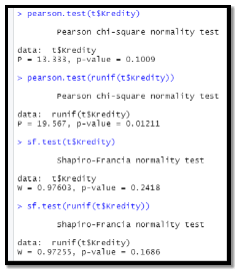

Для более отчетливого понятия о нормальности распределения кредитов, выданных банками, применим тесты согласия. Используются такие тесты, как Шапиро-Уилка, Андерсона-Дарлинга, Крамера фон Мизеса, Колмагорова-Смирнова, Пирсона и Шапиро-Франсия. Проверим тесты согласия через функцию «runif».

Результаты тестов на проверку нормальности распределения через тесты оказались противоречивыми, так как некоторые приняли нулевую гипотезу, а некоторые отклонили. В связи с тем, что большинство тестов и «runif» имеют p-value>0.05, мы можем отвергнуть альтернативную гипотезу и принять нулевую. Совокупность кредитов, выданная банками, имеет нормальное распределение без особо сильных выбросов.

Нормальность распределения позволяет нам в дальнейшем строить значимую корреляционно-регрессионную модель, прогнозировать данные.

Рис. 7. Тест Шапиро-Уилка и Андерсона-Дарлинга

Примечание: составлено автором на основе источника [1]

Рис. 8. Тест Лиллиефорса и Крамера фон Мизеса

Примечание: составлено автором на основе источника [1]

Рис 9. Тест Пирсона и Шапиро-Франсия

Примечание: составлено автором на основе источника [1]

Для корреляционно-регрессионного анализа были выбраны следующие данные за период с января 2016 года по декабрь 2022 года:

— Y: кредиты, выданные банками в млн. тенге;

— Х1: курс доллара в тг;

— Х2: уровень безработицы в %;

— Х3: среднедушевые номинальные доходы в тенге;

— Х4: уровень инфляции в %;

— Х5: активы банков в тыс. тенге.

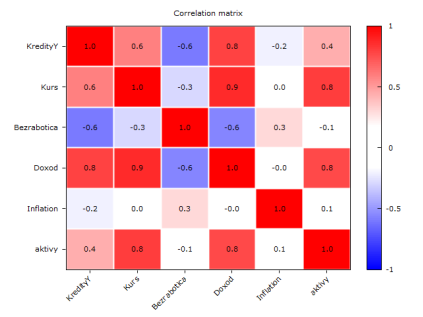

По данным корреляции мы наблюдаем, что между зависимой переменной и независимыми имеется сильная взаимосвязь. При этом есть предикторы, имеющие слабую связь, которые необходимо исключить.

Рис. 10. Корреляционная матрица

Примечание: составлено автором на основе источника [2]

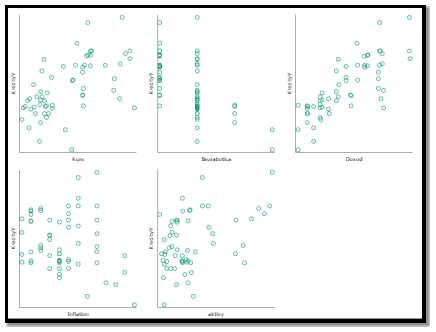

По плотности распределения, можем заметить, что у кредитов, выданных банками, прямая связь со средними душевыми доходами, активами. С курсом доллара и уровнем инфляцией наблюдается незначительная обратная связь.

Рис. 12. Связь между переменными

Примечание: составлено автором на основе источника [2]

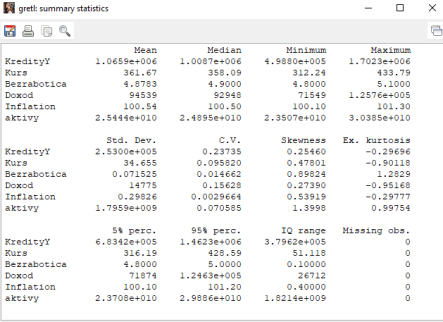

Описательная статистика данных показывает, что все переменные имеют однородную совокупность, так как коэффициент вариации не выходит за пределы 33 %. Это означает, что регрессоры могут использоваться для построения модели.

Рис. 13. Описательная статистика

Примечание: составлено автором на основе источника [2]

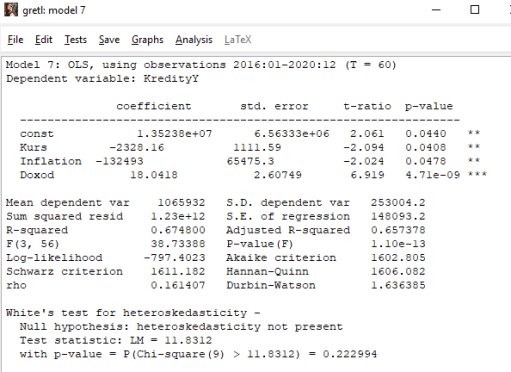

Из всех моделей мы выбрали наиболее значимую с такими регрессорами, как курс доллара, среднедушевые номинальные доходы и уровень инфляции. Коэффициент детерминации равен 65.7 %, на такой процент наши предикторы описывают зависимую переменную. Регрессоры имеют значение p-value<0.05, что свидетельствует об их значимости. Тест Вайта на гетероскедастичность отверг альтернативную и принял нулевую гипотезу о равенстве межгрупповых дисперсий, в выборке нет сильных выбросов. Также в модели отсутствует авторегрессия, так как значение критерия Дарбина-Уотсона близко к 2.

Рис. 14. Модель

Примечание: составлено автором на основе источника [2]

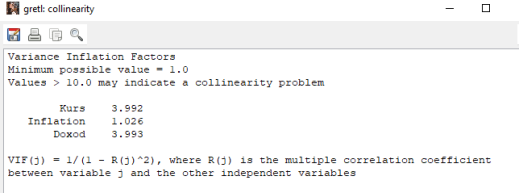

В выбранных регрессоров отсутствует мультиколлениарность, так как значения вышли меньше 10.

Рис. 15. Проверка на мультиколлениарность

Примечание: составлено автором

Уравнение модели выглядит следующим образом:

Y = 1.35238 e +07–2328.16 X 1–132493 X 4+18.0418 X 3.

Экономический смысл: при повышении курса доллара на 1 тенге — кредиты, выданные банками, уменьшатся на 2328.16 млн. тенге;

При повышении уровня инфляции на 1 % — кредиты, выданные банками, уменьшатся на 132493 млн. тенге;

При повышении средних душевых номинальных доходов на 1 тенге — кредиты, выданные банками, увеличатся на 18.0418 млн. тенге.

Таким образом, на кредиты, выданные банками, прямое влияние оказывают среднедушевые номинальные доходы. Чем выше у населения доход, тем больше шанс того, что банк одобрит выдачу кредита, так как показатель отражает платежеспособность заемщика. Отрицательно на объем кредитов воздействую курс доллара и уровень инфляции. При повышении данных показателей, кредиты уменьшаются, так как населению экономически невыгодно их брать.

Целью данной исследовательской работы было проведение статистического анализа кредитного рынка Казахстана с помощью различных методов. В ходе работы были исследованы кредиты, выданные банками в период с января 2016 года по декабрь 2022 года.

Кредитный рынок — пространство, в котором происходит движение ссудных денежных средств. Благодаря кредитному рынку, осуществляется движение, накопление, распределение заемного капитала между всеми сферами экономики. На 2022 год кредитный рынок в РК выступает, как крупнейший элемент финансового рынка.

Проверка данных на нормальность распределения через описательную статистику и визуализацию, а также через тесты согласия подтвердили, что данные подчиняются закону о нормальности распределения.

С помощью параметрических гипотез были сравнены кредиты, выданные на строительство с кредитами, выданные на транспорт. Критерий Стьюдента указал на неравенство двух средних, а критерий Фишера показал неравенство дисперсий. В целом кредиты, выданные на строительство, превышают транспортное кредитование в связи с увеличением строительных работ в Казахстане.

Путем корреляционно-регрессионного анализа было выявлено влияние курса доллара, уровня инфляции и среднедушевого номинального дохода на выданные кредиты. При увеличении дохода населения увеличивается и объем кредитов, так как уровень жизни населения определяет его платежеспособность.

Таким образом, можем сделать вывод, что кредиты, выданные банками за период с января 2016 года по декабрь 2020 года, не имели сильных отклонений и выбросов. Кредитный рынок Республики Казахстана стабильно развивается, так как в связи с конкуренцией с иностранными банками, принимаются меры по улучшению предоставляемых услуг, снижению процентных ставок.

Литература:

- Кредиты, выданные банками — Официальный сайт Национального Банка Казахстана https://www.nationalbank.kz/ru/news/kredity-vydannye-bankami-v-razreze-otrasley-ekonomiki/rubrics/1651

- Данные корреляционно-регрессионного анализа — Бюро национальной статистики Республики Казахстан https://stat.gov.kz/official/industry/11/statistic/6