Встатье рассматриваются технологии использования обработки больших данных в банковской сфере, которые помогают совершенствовать возможности в оценке финансовых рисков и помогают сократить расходы клиентов кредитных организаций. Статья посвящена анализу систем цифровых технологий и их роль в бизнес-процессах банка.

Ключевые слова: искусственный интеллект, информационная безопасность, банковский сектор, риски в банковской сфере с применением искусственного интеллекта .

В современном мире информационных технологий большое значение приобретает интеллектуальная собственность. «Именно поэтому возникают риски, которые могут затруднять распространение инноваций и внедрение результатов интеллектуальной деятельности в общество» [2].

Банковский сектор стал одним из первых, кроме военно-оборонного комплекса, внедривших новые цифровые продукты, технологии, сервисы и информацию.

Для укрепления своего конкурентного положения в банковской сфере, кредитные учреждения систематически работают над созданием новых инновационных продуктов в соответствии с принятой стратегией развития. Процессы глобализации и интеграции в сфере интеллектуальной работы стимулируют рост и современнизацию российской банковской системы в целом.

Необходимо отметить, что в кредитных учреждениях хранится значительное количество важной информации о физических и юридических лицах, которая может попасть в руки мошенников (хакеров, киберпреступников), что может привести к банкротству и потере клиентов для банков, а также к разрушению финансовой системы в стране в целом.

Исследования, проведенные в 2022–2023 годах, демонстрируют, что утрата 30 % конфиденциальной информации обычно влечет за собой финансовую катастрофу для финансовой организации. Поэтому необходимо гарантировать безопасность хранения данных и соблюдать меры контроля вероятности утечки информации.

Следует отметить, что большинство категорий рисков в области информационной безопасности сущестуют в банковской сфере. Банки ежедневно проводят транзакции на существенные суммы (примерно 2 трлн долларов), которые необходимо обеспечивать их защиту от угроз со стороны. В противном случае это может привести к финансовым убыткам и нанести ущерб репутации банка (см. рисунок 1).

![Употок информации: убытки крупных компаний в сфере кибербезопасности [4]](https://moluch.ru/blmcbn/113998/113998.001.png)

Рис. 1. Употок информации: убытки крупных компаний в сфере кибербезопасности [4]

Последние исследования свидетельствуют о резком увеличении убытков от киберпреступности в последние годы.

![Виды атак в области информационной безопасности [5]](https://moluch.ru/blmcbn/113998/113998.002.png)

Рис. 2. Виды атак в области информационной безопасности [5]

![Типы событий, связанные с информационной безопасностью, зафиксированные специалистами Positive Technologies в 2023 г. [5]](https://moluch.ru/blmcbn/113998/113998.003.png)

Рис. 3. Типы событий, связанные с информационной безопасностью, зафиксированные специалистами Positive Technologies в 2023 г. [5]

На изображениях 2 и 3 изображены виды атак, осуществленные злоумышленниками в 2023 году, а также виды событий, связанных с безопасностью информации, зафиксированные экспертами компании Positive Technologies в том же году.

«С течением времени активность хакеров и других злоумышленников продолжает увеличиваться, они постоянно находят новые способы вмешательства в работу банков и кражи средств с банковских карт и счетов» [3]

Это вызывает тревогу среди банковского сообщества и увеличивает заинтересованность кредитных организаций в развитии технологий информационной безопасности для защиты своих данных (рис. 4).

![Заинтересованность коммерческих банков (практиков) в решении проблем ИБ (результаты опроса Ассоциации российских банков 200 респондентов) [6]](https://moluch.ru/blmcbn/113998/113998.004.png)

Рис. 4. Заинтересованность коммерческих банков (практиков) в решении проблем ИБ (результаты опроса Ассоциации российских банков 200 респондентов) [6]

Для предотвращения или уменьшения угроз информационной безопасности необходимо четко определить их категории в соответствии с различными критериями.

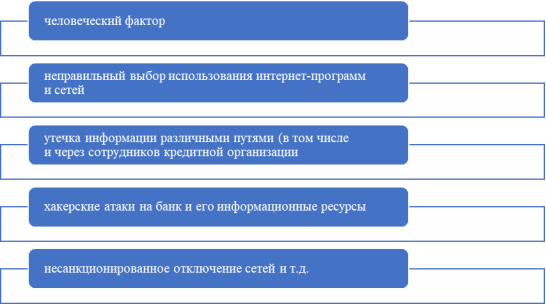

На изображении 5 показаны источники угроз информационной безопасности.

Рис. 5. Источниками рисков информационной безопасности

В условиях цифровой экономики угрозы информационной безопасности кредитных организаций постоянно возрастают, причем к уже известным видам рисков (например, утечка информации, недоступность данных, искажение информации, неправильная эксплуатация оборудования) добавляются новые, такие как скрытое вмешательство в работу информационных систем. Отмечается высокая уязвимость банковских информационных систем (см. рисунок 6).

![Уязвимость банковских информационных систем в 2022–2023 гг. [7]](https://moluch.ru/blmcbn/113998/113998.006.png)

Рис. 6. Уязвимость банковских информационных систем в 2022–2023 гг. [7]

Поэтому имеет огромное значение владение современными методами оценки и предотвращения рисков в области информационной безопасности. В настоящее время существует недостаточное количество методик для оценки рисков в этой области. Выбор методов ограничен, как показывают данные опроса 69 % кредитных организаций (см. рисунок 7).

![Опрос специалистов по информационной безопасности кредитных организаций за 2023 г. [4]](https://moluch.ru/blmcbn/113998/113998.007.png)

Рис. 7. Опрос специалистов по информационной безопасности кредитных организаций за 2023 г. [4]

Существует несколько категорий современных методов оценки рисков информационной безопасности, которые можно условно разделить на группы:

– Оценки специалистов с применением программного обеспечения (открытого или скрытого)..

– Анализ вероятности возникновения уязвимости и возможного ущерба.

– Новый подход к анализу, основанный на создании графиков с использованием статистических и математических моделей.

На сегодняшний день не существует четкой методики для количественного расчета рисков в области информационной безопасности. «Это обусловлено недостаточным объемом статистических данных о вероятности возникновения угрозы в банковском секторе, поскольку информация является конфиденциальной и уникальной для каждого отдельного банка» [1]. Оценка качества метода затруднена из-за неопределенности показателей, что требует использования балльной системы оценки, разработанной банком с участием экспертов.

Для эффективного управления рисками информационной безопасности в условиях цифровой экономики необходимо пересмотреть организационную структуру и принципы управления в банковской сфере. Это подразумевает создание специализированного подразделения, ответственного за оценку и снижение рисков, внутри кредитной организации.

«Эта деятельность требует создания и разработки специальной политики, задач, принципов и методик оценки и управления информационными рисками, наличия квалификационных и этических требований к работникам, занимающимся этим видом деятельности. Они должны уметь в каждый момент оценивать уровень незащищенности информационных систем банка и на основании анализа вырабатывать необходимые меры для предупреждения рисков или безболезненной ликвидации их последствий» [3].

Таким образом, реализация бессистемных мероприятий, ориентированных на повышение уровня информационной безопасности, сегодня не может обеспечить требуемый уровень защиты. Для понимания приоритетности мероприятий, направленных на повышение уровня информационной безопасности, необходимо разработать и применить механизм управления рисками ИT-безопасности. Такой эффективный риск-менеджмент позволит сконцентрировать усилия и направить их на защиту банка от опасных угроз с минимальными затратами.

Литература:

- Зинкевич В., Штатов Д. Информационные риски: количественная оценка. Бухгалтерия и банки. 2007,(2):50–53.

- Соколинская Н. Э. Банковские информационные системы и технологии. М.: Кнорус, 2020.

- Гамза В. А., Ткачук И. В., Жилкин И. М. Безопасность банковской деятельности. 3-е изд. М.: ЮРАЙТ, 2015.

- URL: http://www.tadviser.ru/index.php.

- URL: https://www.ptsecurity.com/ru-ru/

- URL: https://arb.ru/banks/analitycs.

- URL: https://bankir.ru/dom/forum