В вопросах финансирования инвестиционных проектов отмечают самую главную — недостаток имеющего капитала предпринимателей, в том числе такой дефицит собственных средств испытывает большинство малых и средних предприятий.

На сегодняшний день потребителям финансирования доступен огромный ряд разнообразных инструментов: кредиты, предоставляемые банками; публичное (или закрытое) размещение акций компании, продажа части бизнеса инвесторам. Но в тоже время каждый из таких способов кроме определенных выгод несет в себе ряд недостатков, а именно: обеспечение ссуды в случае банковского кредитования; регулярная выплата дивидендов в случае участия в капитале инвесторов. Высокая стоимость кредитов и опасение оказаться в финансовой зависимости становится барьером для их использования.

Данное положение может отрицательно сказаться на развитии организации из-за недостаточности финансирования. На ранней стадии развития малого бизнеса практически невозможно воспользоваться вышеперечисленными инструментами. Поэтому одним из основных способов привлечения финансирования является венчурный капитал.

Существуют следующие особенности понятия венчурного капитала:

- в основном венчурный капитал предоставляется на длительный срок новым, высокотехнологическим компаниям;

- инвесторы вкладываются в те компании, которые имеют высокую вероятность для значительного роста, хотя и могу не приносить прибыль на момент вложений;

- отличием от стратегического инвестора является то, что венчурный инвестор не стремится к получению контрольного пакета акций. Венчурный инвестор обычно готов нести только финансовый риск;

- для венчурного инвестора важно увеличить стоимость организации (компании);

- при таком способе финансирования инвестор становится партнером владельца организации (компании).

Венчурный капитал — особая форма вложения средств в объекты инвестирования с повышенным уровнем риска в расчете на быстрое получение высокого дохода. [1, С. 38]

Таким образом, венчурное финансирование — привлечение денежных средств на развитие перспективных компаний, действующих в основном в высокотехнологичных отраслях. При этом получаемые от инвестора денежные средства обмениваются на долю в бизнесе развивающейся компании. [2, С. 26]

Инфраструктура венчурного финансирования в России стала создаваться в середине 90-х годов ХХ века. Одним из двигателей процесса создания такого явления стал Европейский банк реконструкции и развития (ЕБРР). Одновременно с Европейским банком к формированию венчурных фондов подключилась и Международная финансовая корпорация. В результате чего к концу 1997 года на территории Российской Федерации образовалась Российская ассоциация венчурного инвестирования (РАВИ), состоявшая на тот момент из двенадцати действующих венчурных фондов.

В настоящее время в России осуществляются программы венчурного финансирования сферы малого предпринимательства со стороны зарубежных финансовых институтов, таких как ЕБРР, Агентство США по международному развитию, Управление по кредитованию развития Германии. Их опыт представляет интерес для отечественных банков и других финансовых институтов.

Само понятие венчурного капитала появилось относительно недавно. Данное явление зародилось в 50-е годы XX века в Соединенных штатах Америки. Основы венчурного бизнеса, то есть создание венчурных фондов, сбор денежных средств у партнеров, заложились в ходе поиска финансирования для производства нового кремниевого транзистора

В настоящее время инвестиционные институты, которые сотрудничают с малым инновационным бизнесом, в большинстве стран существуют при поддержке государства. Спрос на такое внешнее финансирование в западных государствах в последнее время вызвал бурный рост числа венчурных фондов.

Развитие венчурного финансирования в Европе приходится на конец 80-х — начало 90-х годов. Это было связано, во-первых, с изменением отношения европейских инвесторов к корпоративным акциям, во-вторых, с активным развитием международного рынка ценных бумаг. Наконец, решающим фактором для развития такого бизнеса явился бум в секторе информационных технологий. В середине 90-х годов прошлого столетия активный рост венчурных фондов затронул всю Европу. К 1997 году прирост венчурного капитала в Германии, Швеции составил более 500 % по сравнению с предыдущим периодом. Во многом динамичное развитие данной отрасли в Европе было предопределено наличием двадцатилетнего опыта американского венчурного бизнеса, который позволил избежать значительных ошибок и адаптировать к европейским условиям уже отработанные финансовые и управленческие технологии.

Лидирующее место в венчурном бизнесе по-прежнему занимает США. Именно на Соединенные штаты Америки приходится около 50 % всего объема венчурных инвестиций в мире.

Процесс становления и развития венчурного бизнеса на определенном этапе потребовал создания профессиональных организаций. Они стали возникать как некоммерческие ассоциации. Сначала создавались национальные ассоциации, из которых самой старой является Британская ассоциация венчурного капитала (BVCA), основанная в 1973 году. Европейская ассоциация венчурного капитала, основанная в 1983 году всего 43 членами, в настоящее время насчитывает 320. Различия в целях и задачах, которые ставят перед собой национальные ассоциации, обусловлены разным уровнем экономического развития стран и регионов мира, а также приоритетами национальных экономических политик. Однако, сама потребность формальной структуризации венчурного движения — свидетельство его зрелости и растущего влияния. [3, С.24]

По последнему отчету Европейской ассоциации венчурного капитала, в 2006г. средства, привлеченные под венчурные инвестиции, составили 76,8 млрд. евро, что на 6,9 % больше, чем в прошлом году. Основными источниками инвестиций явились банки, пенсионные фонды и страховые компании.

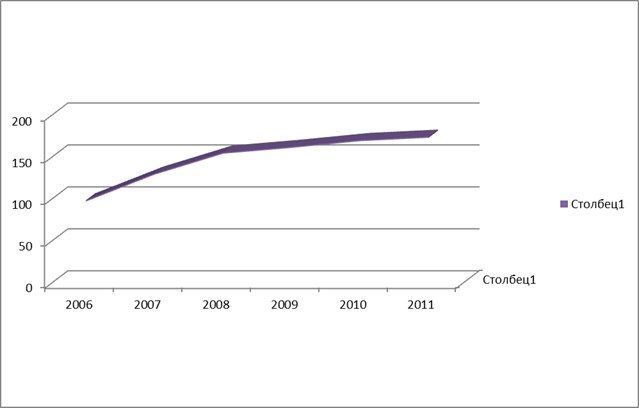

По данным Российской ассоциации венчурного инвестирования, к концу 2011 года число действующих фондов составило 174 (см. рис.1).

Рис. 1. Динамика количества венчурных фондов в РФ.

Рис. 1. Динамика количества венчурных фондов в РФ.

На основании данных, показанных на рисунке, делаем вывод, что с каждым годом наблюдается рост числа венчурных фондов. Так, за последние шесть лет их число повышается на 43,7 %.

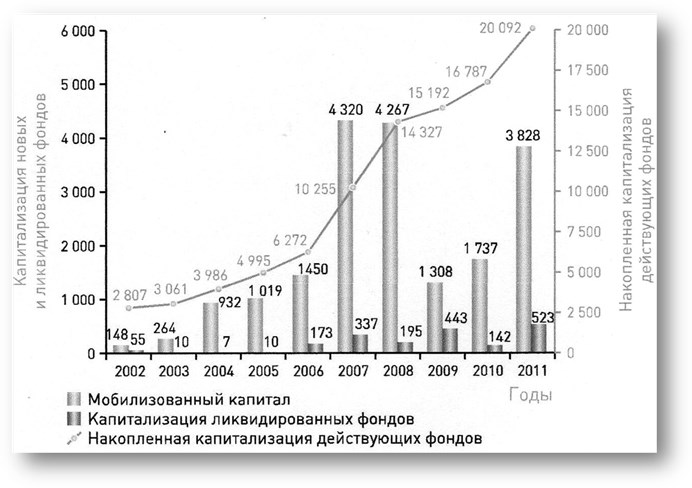

К концу 2011 года объем капитала под управлением всех действующих фондов на российском рынке прямого и венчурного инвестирования достиг примерно 20,1 млрд. долл. Объем вновь привлеченных в индустрию средств в 2011 году составил 3,82 млрд. долл., что более чем в два раза выше, чем в предыдущем периоде (1,74 млрд. долл. в 2010 году). [4]

Рис. 2. Капитализация венчурных фондов и фондов прямых инвестиций в России, млн. долл. [5, С. 6]

В 2011 году прирост накопленной капитализации российского рынка в объеме 3,8 млрд. долл. был обеспечен за счет запуска 21 фонда прямых и венчурных инвестиций. Объем вновь привлеченных в 2011 году капиталов связан с формированием новых фондов. Таким образом, в целом на российском рынке объем вновь привлеченных в фонды средств в 2011 году более чем в два раза превысил показатели 2010 года (3,8 млрд. долл. и 1,74 млрд. долл. соответственно). С учетом активной работы по привлечению средств во вновь формируемые фонды, указанная тенденция сохраняется и в 2012 году.

По итогам инвестиционной активности фондов в 2011 году можно определить лидеров по объему инвестиций. Первое место занимает потребительский сектор (50 % объема всех зафиксированных сделок). Второе место — сектор информационно-коммуникационных технологий, который занимает 18 % от общего объема инвестиций. Третье место занимает отрасль промышленного оборудования, совокупные зафиксированные инвестиции в которую оставили более 490 млн. долл., что составляет 16 % от общего объема инвестиций.

К концу прошлого периода число управляющих компаний, осуществляющих свою деятельность в сфере венчурного инвестирования в РФ, достигло 120. Число таких компаний, относящихся к капиталоемкой группе (под управлением фонды общим размером составляют от 151 млн. долл. до 2200 млн. долл.), существенно возросло и составило 34 управляющих компаний (в 2010 году — 22)

Таким образом, к основным тенденциям последних лет, характерных для России, можно отнести продолжение создания фондов, имеющих ярко выраженную специализацию. Анализ значений совокупных объемов фондов показывает, что доля крупных фондов на рынке стремится к увеличению. Указанная тенденция в будущем может затруднить получение инвестиций малыми высокотехнологическими компаниями.

Несмотря на значительный научно-технический и интеллектуальный потенциал, существуют множество факторов, препятствующих развитию венчурного бизнеса в России. К ним можно отнести следующие:

- отсутствие нормативных правовых актов, которые обеспечивают оптимальное функционирование механизма венчурного финансирования малого инновационного бизнеса;

- трудности, связанные с формированием венчурного бизнеса, а именно: недостаток инвестиционных ресурсов в связи с неактивным участием банков, пенсионных фондов и страховых компаний в работе венчурного капитала;

- неразвитость фондового рынка;

- неэффективное использование средств венчурных фондов.

Проанализировав текущее состояние венчурного бизнеса в России можно сделать вывод, что в стране венчурный капитал постепенно становится одной из наиболее перспективных форм финансирования. В условиях современной экономики, где все более значимую роль играют высокотехнологические отрасли, венчурный бизнес по праву является одним из ключевых инфраструктурных элементов.

Таким образом, для решения проблем, стоящих перед отечественным венчурным бизнесом, необходимо обеспечивать экономическое развитие регионов посредством развития механизмов коммерциализации новых научно-технических разработок.

Литература:

1. Ерков А. Статья: Венчурный капитал как источник финансирования бизнеса. // Финансовая газета. — 2006. — № 43.- С. 38–48.

2. Архипов А., Баткилина Г., Калинин В. Государство и малый бизнес: финансирование, кредитование и налогообложение. // Вопросы экономики — 2005. — № 4. — С. 23–29.

3. Людвикова Н. Ю. Проблемы современной экономики. // Финансово-кредитная система. Бюджетное, валютное и кредитное регулирование экономики, инвестиционные ресурсы. — 2009. — № 3 (31). — С. 23–26.

4. Российская ассоциация венчурного инвестирования. // www.rvca.ru.

5. Обзор рынка: прямые и венчурные инвестиции в России. // Аналитический сборник РАВИ. — 2011. — 99 с.

6. Ахметзянова М. М., Рабцевич А.А Венчурное финансирование доходов малого бизнеса как инновационное направление в безопасном развитии экономики // Всеросийская конференция «Современная экономика: теоретические и экономические подходы» Уфа БашГУ 2012