Удаленная работа по договору ГПХ становится все более популярной среди работодателей и работников. В данной статье рассмотрены особенности налогообложения ГПХ с резидента РФ, гражданами, потерявшими статус резидента РФ, сложности с которыми Стороны могут столкнуться и пути их минимизации.

В статье автор исследует особенности налогообложения при заключении договоров ГПХ с физическими лицами — резидентами и нерезидентами РФ, сложности и проблемы в связи с изменением законодательства РФ.

Ключевые слова: заключение гражданско-правового договора, налогообложение, резидент РФ, налогооблагаемая база, НДФЛ, физическое лицо, Российская Федерация.

Согласно п. 2 ст. 207 Налогового кодекса РФ, физическое лицо, пребывающее в РФ более 183 календарных дней в течение 12 месяцев подряд, является налоговым резидентом РФ. ФНС учитывает статус налогового резидента на конец календарного года. На данный статус никак не влияет наличие вида на жительство или гражданства РФ. При этом военная служба за границей, командировка за границу для госслужащего, лечение и обучение за пределами РФ на период до шести месяцев является исключением, не делающим гражданина нерезидентом. Установить фактическое количество дней пребывания в стране можно благодаря копиям страниц загранпаспорта с отметками о въезде и выезде из РФ, данными миграционных карт. Иностранные граждане, как и лица без гражданства, изначально имеют статус нерезидента РФ.

Статус гражданина — налоговый резидент страны, учитывается и имеет значение лишь при исчислении, уплате и контроле налоговых обязательств, влияет на размер налоговой ставки необходимой к уплате в бюджет РФ и на обязанность её уплаты.

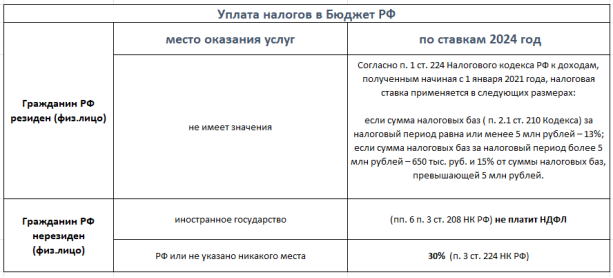

В 2024 году граждане работающие по трудовым и гражданско-правовым договорам резиденты РФ, при получении денежных средств на расчетный счет Российского Банка или оплаты, осуществляемой организацией или ИП, зарегистрированным в РФ, или российским представительством иностранной компании, согласно п. 2.1 ст. 210 НК РФ, до конца 2024 года платят 13 % если сумма налоговых баз за налоговый период равна или менее 5 млн рублей, если сумма налоговых баз за налоговый период более 5 млн рублей — 650 тысяч рублей и 15 %. Рассчитывается от суммы, сверх 5 млн рублей от налоговой базы (п.1 ст. 224 НК РФ). Согласно Федеральному Закону от 31.07.2023 № 389-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, отдельные законодательные акты Российской Федерации и о приостановлении действия абзаца второго пункта 1 статьи 78 части первой Налогового кодекса Российской Федерации» место оказания услуг не принимают во внимание при расчёте НДФЛ.

Исполнитель нерезидент, осуществляющий работы или услуги по договору ГПХ не обязан осуществлять уплату НДФЛ в бюджет страны согласно пп. 6 п. 3 ст. 208 НК РФ в случае указания места оказания услуг в договоре — иностранное государство. При этом уплата НДФЛ не осуществляется за весь год, даже если статус нерезидента приобретен в конце календарного года. Если же указано место оказания РФ или не указано никакого места нерезидент уплачивает НДФЛ в размере 30 %. Заказчик является налоговым агентом и самостоятельно осуществляет оплату налогов в бюджет, что в свою очередь исключает обязанности Исполнителя в подаче налоговой декларации о доходах.

В иных случаях Исполнители в бюджет РФ не осуществляет никаких уплат по налогам, при условии проживания более 183 календарных дней за приделами РФ в течение года, осуществлении деятельности для иностранной компании, с последующим получением дохода на счет, открытый в иностранном Банке.

Гл. 37 и 39 ГК РФ, Федеральным Законом № 115-ФЗ «О правовом положении иностранных граждан в РФ», Приказом МВД России от 30.07.2020 № 536, который утвердил комплект документов и процедур по работе с иностранными сотрудниками, регулируется взаимоотношения Заказчика и Исполнителя-нерезидента по подрядным и Договорам ГПН на оказание возмездных услуг.

Заказчику, согласно рекомендациям Министерства труда РФ, следует заключать договор гражданско-правового характера с Исполнителем из стран ЕАЭС (Беларусь, Казахстан, Армения, Киргизия). В письме от 15.04.16 № 17–3/ООГ-578 Минтруда РФ рекомендует заключать с иностранным гражданином, нерезидентом РФ договор ГПХ в связи с тем, что работодатель не имеет возможности обеспечить безопасные условия труда, регламентированные ст. 312.3 ТК РФ. При этом на государственном уровне выгоднее с точки зрения уплаты налогов в бюджет оформлять с удаленными сотрудниками из стран ЕАЭС трудовой договор, о чем свидетельствуют рекомендации Налоговой инспекции и Министерства финансов РФ.

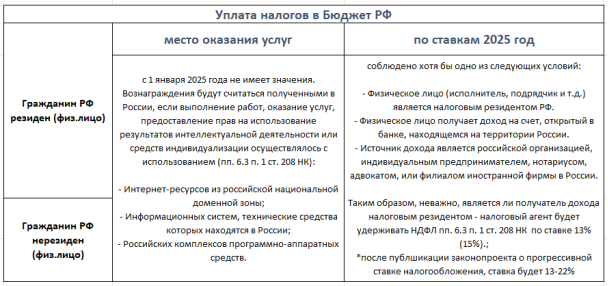

С 01.01.2025 года пп. 6.3 п. 1 ст. 208 НК РФ вносит изменения, согласно которому место оказания услуг и статус налогового резидентства не будут иметь никакого значения для расчета налога. Для исчисления налога применяться стандартная ставка в 13 % или 15 %. Вознаграждения будут считаться полученными в России, если выполнение работ, оказание услуг, предоставление прав на использование результатов интеллектуальной деятельности или средств индивидуализации осуществлялось с использованием информационных систем, технические средства которых находятся в России, Интернет-ресурсов из российской национальной доменной зоны, а также Российских комплексов программно-аппаратных средств. При этом должно соблюдаться одно или несколько условий:

Физлицо получает денежные средства на р/с Банка, находящегося на территории РФ. Физлицо — резидент РФ. Источником дохода является организация, зарегистрированная в РФ, индивидуальным предпринимателем, нотариусом, адвокатом, или филиалом иностранной фирмы в России.

При этом с 2025 года к доходам физических лиц будет применяться прогрессивная шкала налогообложения. 13 % применимо к годовому доходу до 200 тыс. в месяц. На разницу части дохода, превышающую 2,4 млн рублей в год до 5 млн в год, — 15 %. На разницу части дохода, превышающую 5 млн рублей в год до 20 млн рублей в год, — 18 %. На разницу части дохода, превышающую 20 млн рублей в год до 50 млн рублей в год — 20 %. На разницу части дохода, превышающую 50 млн рублей в год — 22 %. Исходя из этого в течение года Исполнителю может устанавливаться 5 разных ставок НДФЛ в зависимости от пороговой суммы дохода в течение года.

Исполнители могут подпадать под двойное налогообложение после потери статуса налогового резидента и будут платить налоги в России и в стране пребывания по причине приостановки Указом Президента Российской Федерации от 08.08.2023 года № 585 действия международных соглашений об избежание двойного налогообложения с Соединёнными Штатами Америки, Швецией, Румынией, Люксембургом, Великобританией, Болгарией, Словенией, Словакией, Венгрией, Албанией, Ирландией, Бельгией, Хорватией, Южной Кореей, Чехией, Канадой, Швейцарией, Польшей, Данией, Черногорией, Италией.

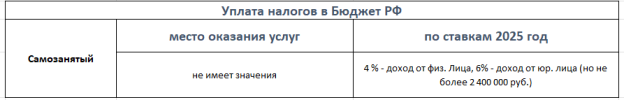

Стоит обратить внимание, что в НК РФ не внесены соответствующие правки и не урегулирован вопрос с налоговыми вычетами для нерезидентов (п. 3, 4 ст. 210 НК). Налоговый нерезидент не имеет права на применение налоговых вычетов, несмотря на то, что исправно осуществляет уплату стандартной налоговой ставки. С 01.01.2025 года такое физическое лицо платит повышенный налог при продаже имущества, он составит 30 % при условии неистечения минимального срока владения в 3–5 лет. Стоит обратить внимание на что, что у Продавца отсутствует право за счет приобретения нового недвижимого имущества уменьшить налогооблагаемую базу на сумму расходов на его покупку. От сдачи недвижимости в аренду налог для нерезидента составляет 30 %. Уменьшить данный налог сдавая недвижимость физлицу до 4 % можно оформив самозанятость.

В НК РФ не были внесены изменения, касающиеся налогообложения самозанятых. От места их нахождения и резидентства налоговая ставка не зависит.

Для ИП на УСН не имеет значения статус налогового резидента. Они оплачивают налог по ставке, в соответствии с выбранным объектом «доходы» или «доходы-расходы». Указанные ставки по УСН могут быть снижены решением субъекта РФ, на территории которого ИП стоит на учете.

Законодательно были упрощены процессы, позволяющие Заказчикам не отслеживать статус резидентства удаленных Исполнителей, исключена необходимость отслеживания и определения времени, которое такие Исполнители провели за пределами территории РФ, что в свою очередь позволило определить чёткие и эффективные механизмы контроля.

Литература:

- Конституция Российской Федерации (принята всенародным голосованием 12.12.1993 с изменениями, одобренными в ходе общероссийского голосования 01.07.2020);

- Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ;

- Трудовой кодекс Российской Федерации от 30.12.2001 N 197-ФЗ (ред. от 06.04.2024);

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (ред. от 22.06.2024);

- Зенин, И. А. Гражданское право. Общая часть / И. А. Зенин. — М.: Юрайт, 2017 г.

- Черненко Ю. В. Гражданско-правовой договор: понятие, виды, условия заключения и исполнения. М., 2018 г.

- авт.-сост. к. А. Лебедь Толковый словарь гражданского процесса — Москва: Городец, 2018. (Серия «Юридические толковые словари»).

- Петров А. А. Гражданско-правовой договор: понятие, виды, условия заключения и исполнения. М., 2020.

- Богданов, Е. В. Спорные вопросы заключения гражданско-правового договора / Е. В. Богданов // Современное право. — 2017. — № 7. — С. 34–40.

- Тарусина, Н. Н. Заметки о конструкции договора //Вестник ЯрГУ. Серия Гуманитарные науки. 2019 г. № 1 (47).

- Ненашев М. М., Тымчук Ю. А., Существенные условия договора: классический подход// Юрист. 2018. № 8.

- Савченко, Е. Я. Понятие и роль гражданско-правового договора. Свобода договора / Е. Я. Савченко // Правопорядок: история, теория, практика. — 2015. — № 3. — С. 44–49.