В статье рассматривается влияние операционной деятельности банка и структуры межбанковских отношений на уровень оптимальной ликвидности кредитной организации. Использование математических методов способствует количественной оценке оптимального уровня ликвидности банка, что необходимо для обеспечения устойчивости и эффективности его функционирования.

Ключевые слова: уровень рублевой ликвидности, показатель активности, показатель ликвидности (избыточности свободных средств), оптимальный уровень банковской ликвидности.

In article considers the influence activity of bank’s work and structure of the interbank relations on level of an optimum liquidity in credit organization. Carrying out such analysis demands attraction of mathematical methods for a quantitative assessment of an optimum level of bank liquidity that is necessary for ensuring stability and efficiency of its operation.

Keywords:level of ruble liquidity, activity indicator, liquidity indicator (redundancy of available funds), optimum level of bank liquidity.

Одним из базовых показателей состояния банковской системы является сумма свободных рублевых средств кредитных организаций на счетах в Банке России. Управление уровнем рублевой ликвидности банков является одной из основных задач денежно-кредитной политики Банка России. Стимулируя рост свободных рублевых остатков, Центральный банк способствует росту денежного предложения со стороны кредитных организаций (росту объемов кредитования населения и реального сектора экономики), что в свою очередь напрямую связано с уровнем инфляции — базовым ориентиром экономической политики российских властей.

Уровень банковской ликвидности напрямую влияет на устойчивость банковской системы, одной из первостепенных задач которой является осуществление расчетных функций, проведение платежей между различными субъектами экономики. Низкий уровень рублевой ликвидности ограничивает платежеспособность кредитных организаций вплоть до полного прекращения деятельности платежных систем, что может парализовать функционирование экономики. Уровень рублевой ликвидности банков непосредственно связан с доверием населения к кредитным организациям. Банки, неспособные своевременно рассчитаться по обязательствам вкладчиков, обречены на потерю репутации, что косвенным образом неизбежно сказывается на доверии граждан к банковской системе в целом.

Полноценное функционирование банковской системы не возможно без развитой структуры межбанковских отношений и, прежде всего, рынка межбанковского кредитования. Анализ кредитных рисков и оценка финансового состояния банков контрагентов по рынку МБК немыслим без контроля общего уровня рисков соответствующего сегмента финансового рынка, а значит, качественно функционирующий банковский риск-менеджмент обязан отслеживать уровень рублевой ликвидности банковской системы.

Из сказанного следует, что анализ рисков банка неразрывно связан с оценкой достаточности уровня его рублевой ликвидности. Именно на обеспечение такого оптимального уровня ликвидности должна быть направлена денежно-кредитная политика Банка России.

Уровень оптимальной ликвидности кредитной организации зависит от двух факторов. Во-первых, ликвидность банка должна соответствовать активности его деятельности, которая задается потребностями экономики, а именно спросом на банковские услуги со стороны населения и реального сектора экономики. Так, для летнего периода, как правило, характерна низкая банковская активность, связанная с сезоном отпусков, тогда как начало осени обычно связано с резким ростом числа и объемов банковских платежей. Тем самым, оптимальный уровень ликвидности банка в летний период при прочих равных должен быть существенно ниже, чем в осенние месяцы.

Во-вторых, уровень оптимальной ликвидности банка существенно зависит от структуры межбанковских отношений. Ситуация неработающего рынка МБК и низкого уровня межбанковского доверия требует завышенных значений уровня оптимальной ликвидности, тогда как в условиях развитой системы межбанковских отношений данный показатель в теории может стремиться к нулю [1].

В основе расчета значений оптимальной ликвидности банка лежит выявленное эмпирическое соотношение между его активностью и ликвидностью. Так, наиболее доступной для анализа в качестве показателя активности работы банка является сумма кредитовых оборотов кредитной организации по корреспондентскому счете в Банке России. Необходимо учесть, что в условиях сформированной в России расчетной системы значительная доля рублевых банковских платежей (более 60 %) проводится через платежную систему Банка России, тем самым, большая часть банковских операций неизбежно затрагивает счета в банке России, а значит, активность работы банков обязана тесно коррелировать с динамикой оборотов по корреспондентским счетам в Центральном банке.

Выбор показателя ликвидности (избыточности свободных средств) банка не так очевиден, как выбор показателя активности. Так, в качестве избыточной ликвидности банка могут быть взяты объемы вложений в ликвидные низкодоходные финансовые инструменты (государственные облигации, МБК, депозиты в Центральном банке РФ, операции обратного модифицированного РЕПО и т. д.). Вместе с тем, среди общей совокупности подобных инструментов реально ликвидными и доступными для большинства российских банков остаются только их депозиты в Центральном банке — инструмент наиболее активно используемый Банком России для абсорбирования рублевой банковской ликвидности. Таким образом, в качестве универсального показателя избыточности ликвидности кредитной организации предлагается использовать сумму дебетовых оборотов банка по депозитным счетам в Банке России.

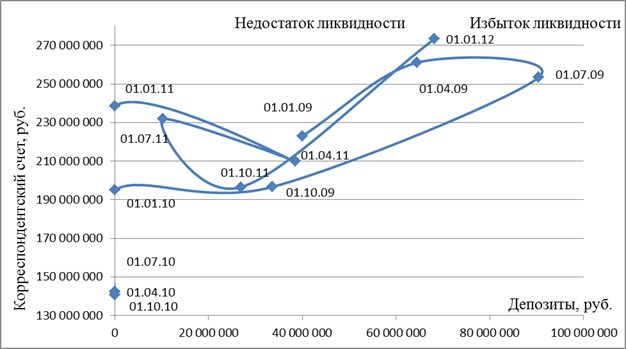

На рисунке 1 представлена динамика изменения выбранных показателей активности и избыточной ликвидности АКБ «Абсолют Банк» (ЗАО) с 01.01.09 г. по 01.01.12 г. Обращает на себя внимание факт существования явной жесткой зависимости между данными показателями. Так, точки состояния банка группируются вокруг тренда с выраженным максимумом в правой части и значениями активности, стремящейся к нулю при близких к нулю или стремящихся к бесконечности значениях показателя избыточной ликвидности.

Рис. 1. Активность и избыточность ликвидности банка с 01.01.09 г. по 01.01.12 г.

Высокие значения ликвидности в начале (01.04.09 г., 01.07.09 г.) и конце рассматриваемого периода (01.01.12 г.) выразились в том, что соответствующие точки группируются в правой части графика, а точки, отвечающие кризисному 2010 году, где низкая активность сочеталась с низкой ликвидностью, группируются в левой части графика.

Точка экстремума графика зависимости активности и избыточности ликвидности (01.04.09 г.) определяет оптимальное соотношение значений данных показателей, соответствующее наиболее эффективному состоянию функционирования банка. Именно в данный период величина избыточности ликвидности определяет наибольшую банковскую активность.

Низкие значения показателей избыточности банковской ликвидности означают либо дефицит свободных ресурсов, т. е. банк не способен в требуемом объеме выдавать кредиты и обслуживать платежи клиентов, либо не желает этого делать в ситуации существования кризиса доверия и высокого уровня кредитных рисков, что ограничивает активность функционирования банковской системы.

Высокие значения показателей избыточности банковской ликвидности означают либо отсутствие спроса на возросшее денежное предложение со стороны агентов банков, либо высокую привлекательность при низких рисках депозитных операций с Банком России, что также ограничивает банковскую активность.

Необходимо отметить, что низкие значения банковской ликвидности негативно сказываются на устойчивости банка, равно как и их высокие значения. Так, недостаток ликвидности «сковывает» банк, увеличивает риски потери платежеспособности, а также снижает рентабельность банковских операций, т. к. в подобной ситуации кредитная организация вынуждена для обеспечения платежеспособности поддерживать избыточные объемы ликвидных и низкодоходных активов. Высокая избыточная ликвидность банка означает неспособность эффективно распоряжаться имеющимися свободными ресурсами. Как правило, платные пассивы банки вынуждены держать в низкодоходных депозитах в Центральном банке, что означает отрицательную банковскую маржу и факт «проедания» капитала со всеми очевидными негативными последствиями, приводящими в итоге к общей дестабилизации банковского сектора.

Таким образом, смещение состояния банка как левее, так и правее оптимальной точки означает наличие негативных тенденций вследствие недостаточности или избыточности ликвидности. А значит, именно данное соотношение определяет оптимальный уровень банковской ликвидности. Иными словами, оптимальный уровень банковской ликвидности (сумма остатков свободных средств) определяется из условия оптимального соотношения показателей активности и избыточности ликвидности при существующих условиях (меняющихся во времени) структурирования банковской системы и объемов банковских операций. Формализуем эти эмпирические наблюдения в виде строгих математических зависимостей.

Условимся обозначать через Ct суммарные остатки средств банка на корреспондентском счете в ЦБ РФ, а через St — общий объем депозитов банка в ЦБ на конец месяца, где t — соответствующий месяц (таблица 1).

Пусть также ?Ct — суммарный кредитовый оборот банка по корреспондентскому счету, а ?St — суммарный дебетовый оборот по депозитным счетам в Банке России за месяц t. Целесообразно положить в основу расчета показателя активности и избыточности ликвидности значения оборотов ?Ct и ?St соответственно [2].

Таблица 1

Остатки средств АКБ «Абсолют Банк» (ЗАО) на корреспондентском счете и депозите в Банке России

|

Дата |

Суммарные остатки средств банка на корреспондентском счете в ЦБ РФ (Сt), тыс. руб. |

Общий объем депозитов банка в ЦБ РФ (St), тыс. руб. |

Остатки средств на корреспондентском счете и депозите в ЦБ РФ (Сt+St), тыс. руб. |

|

01.01.09 г. |

9 739 662 |

6 500 000 |

16 239 662 |

|

01.04.09 г. |

9 780 931 |

6 400 000 |

16 180 931 |

|

01.07.09 г. |

6 571 922 |

16 900 000 |

23 471 922 |

|

01.10.09 г. |

2 164 983 |

1 800 000 |

3 964 983 |

|

01.01.10 г. |

5 885 506 |

0 |

5 885 506 |

|

01.04.10 г. |

2 599 855 |

0 |

2 599 855 |

|

01.07.10 г. |

4 519 642 |

0 |

4 519 642 |

|

01.10.10 г. |

3 158 228 |

0 |

3 158 228 |

|

01.01.11 г. |

9 587 866 |

0 |

9 587 866 |

|

01.04.11 г. |

3 647 627 |

4 800 000 |

8 447 627 |

|

01.07.11 г. |

2 874 727 |

1 800 000 |

4 674 727 |

|

01.10.11 г. |

3 395 394 |

1 500 000 |

4 895 394 |

|

01.01.12 г. |

3 930 586 |

3 900 000 |

7 830 586 |

Рассчитаем показатели, необходимые для определения банковской активности и избыточной ликвидности (таблица 2).

Вместе с тем, существуют определенные нюансы, требующие уточнения при расчете показателей с целью их большей адекватности и возможности корректного использования в предлагаемых моделях.

Во-первых, правила осуществления депозитных операций с Банком России предполагают, что зачисление средств банка на депозит в Центральном банке осуществляется в корреспонденции с его корреспондентским счетом. Следовательно, дебетовые обороты банка по депозитным счетам в Центральном банке обязаны входить в объемы кредитовых оборотов по корреспондентскому счету. Тем самым получается, что показатель избыточной ликвидности ?St входит в состав показателя банковской активности ?Ct. Для получения «чистого» показателя банковской активности, не зависящего напрямую от избыточности ликвидности, целесообразно в основу его расчета положить разность ?Ct — ?St. Это позволит получить более точные оценки статистической зависимости показателей активности и избыточности ликвидности банка, лежащей в основе определения показателя оптимальной ликвидности.

Во-вторых, при построении модели, описывающей зависимость показателей ликвидности и активности на достаточно длительных временных интервалах необходимо учитывать процессы инфляции и девальвации национальной валюты, т. е. необходимо осуществлять анализ банковских агрегатов в сопоставимых ценах. С другой стороны, постоянное развитие реального сектора экономики, выражающееся, в том числе, в росте ВВП, требует адекватного отражения в параметрах функционирования банковской системы: в объемах совокупных активов, капитала, ресурсной базе, активности и ликвидности. Таким образом, ценовые пропорции и факторы развития должны быть учтены в определении показателей избыточности ликвидности и активности путем их адекватного нормирования.

Таблица 2

Расчет показателей банковской активности и избыточной ликвидности АКБ «Абсолют Банк» (ЗАО)

|

Дата |

Суммарный кредитовый оборот по корреспондентскому счету (ΔСt, руб.) |

Суммарный дебетовый оборот по депозитным счетам в Банке России (ΔSt, руб.) |

Чистый показатель банковской активности (ΔСt — ΔSt, руб.) |

Капитал (K, руб.) |

Показатель банковской активности (ψt=(ΔСt — ΔSt)/K) |

Показатель избыточной ликвидности (φt =ΔSt/K) |

|

01.01.09 г. |

223 058 388 |

40 000 000 |

183 058 388 |

18 939 726 |

9,67 |

2,11 |

|

01.04.09 г. |

261 070 620 |

64 500 000 |

196 570 620 |

16 789 797 |

11,71 |

3,84 |

|

01.07.09 г. |

253 480 015 |

90 400 000 |

163 080 015 |

18 808 409 |

8,67 |

4,81 |

|

01.10.09 г. |

196 603 011 |

33 550 000 |

163 053 011 |

15 890 926 |

10,26 |

2,11 |

|

01.01.10 г. |

194 960 298 |

0 |

194 960 298 |

11 524 732 |

16,92 |

0,00 |

|

01.04.10 г. |

142 321 589 |

0 |

142 321 589 |

19 842 318 |

7,17 |

0,00 |

|

01.07.10 г. |

142 404 603 |

0 |

142 404 603 |

9 068 125 |

15,70 |

0,00 |

|

01.10.10 г. |

140 686 718 |

0 |

140 686 718 |

9 573 169 |

14,70 |

0,00 |

|

01.01.11 г. |

238 545 583 |

0 |

238 545 583 |

9 820 054 |

24,29 |

0,00 |

|

01.04.11 г. |

209 854 510 |

38 450 000 |

171 404 510 |

14 205 407 |

12,07 |

2,71 |

|

01.07.11 г. |

231 761 234 |

10 201 000 |

221 560 234 |

13 570 310 |

16,33 |

0,75 |

|

01.10.11 г. |

196 488 807 |

26 850 000 |

169 638 807 |

14 962 226 |

11,34 |

1,79 |

|

01.01.12 г. |

273 264 450 |

68 100 000 |

205 164 450 |

16 749 745 |

12,25 |

4,07 |

Предлагается данную задачу решить посредством нормирования показателей активности и избыточности ликвидности на некоторую величину, имеющую денежное выражение и характеризующую «масштаб» банка. Наиболее часто используемыми индикаторами «масштаба» банка являются его суммарные активы и капитал. Вместе с тем, банковский капитал является более стабильной категорией и фактором, не подверженным влиянию краткосрочных конъюнктурных тенденций, и при этом достаточно полно отражает общие пропорции кредитной организации. Именно капитал во многом определяет объемы банковских операций, т. к. служит своеобразным буфером для сопряженных с ними рисков, которые непосредственно зависят от степени развитости экономики. Таким образом, именно значение банковского капитала (Кt) предлагается использовать для получения нормированных показателей ликвидности и активности.

Таким образом, с учетом вышесказанного, показатели банковской активности (ψt) и избыточной ликвидности (φt) будут иметь следующий итоговый вид:

ψt =![]() , (1)

, (1)

φt= ![]() . (2)

. (2)

В основе определения оптимальной ликвидности банка лежит выявленная эмпирическая зависимость между показателями ее активности (ψt) и избыточности ликвидности (φt), которую в эквивалентной форме можно представить в виде следующего регрессионного уравнения:

![]() ≈ aφt2 + bφt + c, (3)

≈ aφt2 + bφt + c, (3)

где a, b, c — коэффициенты регрессии, требующие статистического оценивания.

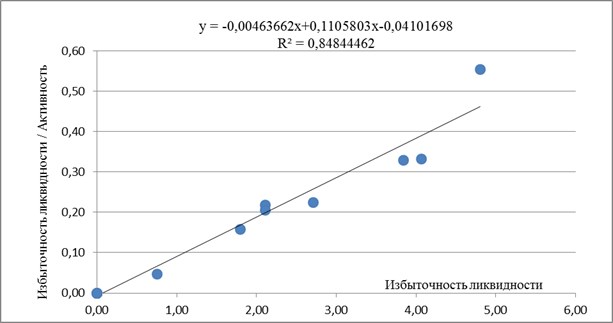

Рис. 2. Базовая регрессионная зависимость

На рисунке 2 представлена взаимосвязь между показателями φt/ψt и φt. Визуально можно оценить качество предлагаемой модели аппроксимации — точки наблюдений достаточно хорошо ложатся на линию регрессии, коэффициент детерминации R2 = 0,85, что является высоким значением качества подбора модели. Значения коэффициентов регрессии уравнений, полученных методом наименьших квадратов составляют:

a = -0,00463662, b = 0,1105803, c = -0,04101698.

После того как были определены коэффициенты уравнения (3), может быть выявлена непосредственная зависимость между показателями банковской активности и избыточности ликвидности:

ψt≈![]() . (4)

. (4)

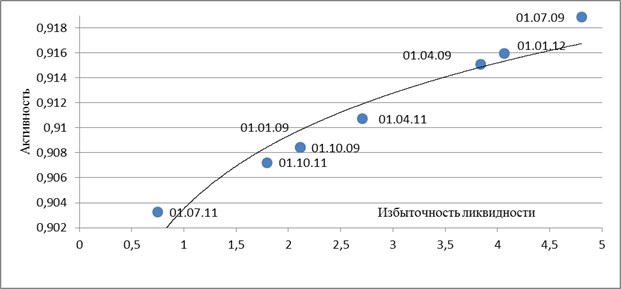

Характер данной зависимости (рисунок 3) совпадает по типу с представленной ранее зависимостью между валовыми агрегатами банка (рисунок 1).

Рис. 3. Активность и ликвидность АКБ «Абсолют Банк» (ЗАО) в нормированных шкалах

Обращает на себя внимание факт наличия экстремального значения в выявленной зависимости (φ* = argmaxψ (z), ψ* = ψ (φ*)), являющейся точкой оптимального состояния банковской системы. Имея оценки коэффициентов уравнения (4), можно определить в явном виде зависимость оптимальных значений состояния банковской системы от значений коэффициентов регрессионных уравнений, которые задаются следующими соотношениями:

ψ* = (b + 2![]() )-1, (5)

)-1, (5)

φ* =![]() . (6)

. (6)

ψ* = (0,1105803 + 2![]() )-1 = 7,24,

)-1 = 7,24,

φ* =![]() = 2,97.

= 2,97.

Подставив в данные формулы полученные ранее оценки коэффициентов, можно оценить численные значения оптимального состояния банка: активность 7,24, избыточность ликвидности 2,97.

Как следует из определения оптимальных показателей избыточности ликвидности и активности φt и ψt они являются безразмерными величинами, нормированными относительно изменения общих пропорций банка. Вместе с тем, обладая значениями φ* и ψ* можно получить значения соответствующих агрегатов в исходном денежном выражении:

φ˜* = Кt φ*, (7)

ψ˜* = Кt ψ*. (8)

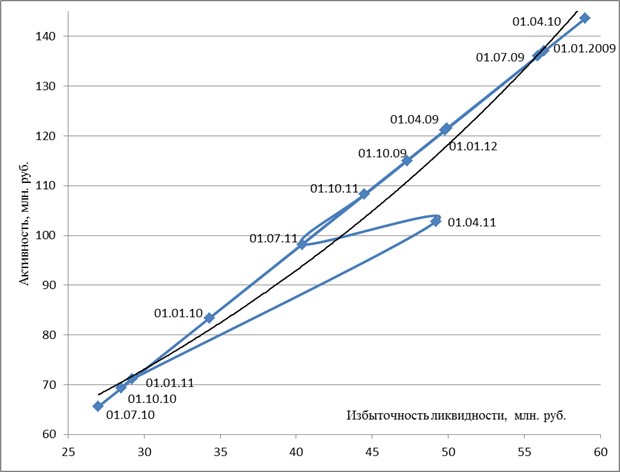

На рисунке 4 представлена динамика оптимальных значений показателей избыточности ликвидности и активности в «натуральном» выражении. Как и следовало ожидать, график состояний представляет собой убывающую кривую, что соответствует последовательному снижению развития банка. Среднеквартальные темпы снижения показателей оптимального состояния приблизительно равны 1 %.

Рис. 4. Динамика оптимального состояния банка

Условимся подразумевать под совокупной ликвидностью банка на дату t сумму остатков средств банков на корреспондентском и депозитных счетах в Банке России:

Lt = Ct + St. (9)

В основе предлагаемой математической модели лежит предположение о существовании тесной зависимости между уровнями ликвидности банковской системы Lt и показателями ее активности и избыточности ликвидности ψt и φt:

Lt = Gt (ψt, φt) (10)

Факт существования данной зависимости подтверждается на основе проведенного регрессионного анализа статистических данных. Важно подчеркнуть, что характер зависимости ликвидности банка от активности и избыточности ликвидности меняется во времени, т. е. функционал Gt претерпевает изменения на каждую дату t. Именно в этом заключается влияние на банк его структурных особенностей. Так, в частности, изменение характера функционирования рынка МБК, колебание доверия к банку, специализация кредитной организации в различных нишах банковских услуг непосредственным образом сказываются на форме функционала Gt.

Таким образом, получается, что влияние активности и избыточности ликвидности на общий уровень ликвидности банковской системы формализуется в изменении аргументов ψt и φt функционала Gt, а влияние структурных особенностей системы выражается в изменении вида функционала.

Ключевой идеей, лежащей в определении оптимальной ликвидности (Lt*) банка, является ранее проиллюстрированное наблюдение (рисунок 1) того, что любое отклонение показателей (φt, ψt) от оптимальных значений (φ*, ψ*) приводит к отклонению совокупной ликвидности банка от оптимального уровня, что негативно сказывается на его деятельности — падает платежеспособность, рентабельность, растут риски. Именно с этой точки зрение в данном контексте понимается смысловое значение оптимальности. Таким образом, оптимальный уровень ликвидности банка должен соответствовать оптимальным показателям банковской активности и избыточности ликвидности, а также соответствовать структурным особенностям банка:

Lt* = Gt (ψ*, φ*). (11)

Вот общая теоретическая модель оптимальной ликвидности коммерческого банка. Для получения на основе соотношения (11) численных оценок оптимального уровня ликвидности необходимо определить вид функционала Gt в явной форме.

Таким образом, основными факторами, влияющими на уровень оптимальной ликвидности, являются соответствие ликвидности банка активности его деятельности, а также развитая структура межбанковских отношений, в частности рынка МБК.

Литература:

1. Буздалин, А. В. Равновесная ликвидность банковской системы [Текст] / А. В. Буздалин // Банковское дело в Москве. 2005. № 6. — Режим доступа http://www.buzdalin.ru/text//bdm6_2005.pdf

2. Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс]. — Режим доступа: http://www.cbr.ru.

References:

1. Buzdalin, A. V. Equilibrium liquidity of a banking system [Text] / A. V. Buzdalin // The Banking in Moscow. 2005. № 6. — Mode of access: http://www.buzdalin.ru/text/bdm6_2005.pdf.

2. Official website of the Central Bank of Russian Federation [Electronic resource]. — Mode of access: http://www.cbr.ru.