Данная статья рассматривает сложившиеся особенности современной банковской системы с учетом факторов, влияющих на банковский сектор современной России.

Ключевые слова: банковская система, реформирование, факторы, ставка рефинансирования, Центральный Банк РФ, финансовый сектор.

При анализе эффективности банковской системы обычно принимается во внимание воздействие специфических особенностей государства на деятельность банков: структура экономики, характер проводимой макроэкономической политики, специфика структурных и институциональных реформ в финансовом секторе, иные особенности.

К факультативным можно отнести факторы, влияющие на уровень эффективности банков: структуру собственности в банковской системе, основные изменения в операционной деятельности, удельный вес банка на рынке депозитов, капитализация банков и т. д.

Помимо этого возможно использование расчетов, увязывающих эффективность с показателями структуры банковских активов и пассивов и некоторых видов операций.

Эффективность работы банка определяется рентабельностью проводимых им операций и его способностью максимизировать прибыль при соблюдении необходимого уровня рисков [5]. Рентабельность отражает положительный совокупный результат деятельности банка в хозяйственно-финансовой и коммерческих сферах. Прибыль — это главный показатель результативности работы банка. Разность между доходами и расходами коммерческого банка составляет его валовую прибыль. Именно показатель валовой прибыли (т. е. без учета уплаты налогов и распределения остаточной прибыли) дает характеристику эффективности деятельности коммерческого банка.

Потребность в максимизации прибыли от собственной деятельности диктуется необходимостью покрытия всех издержек банка.

Кроме того, прибыльная деятельность банка является показателем успешности его работы и, следовательно, может послужить важным фактором формирования его репутации, что не только будет способствовать привлечению новых акционеров, но и укрепит доверие клиентов.

В таблице 1 представлена структура прибыль крупнейших коммерческих банков РФ на 2012 год [22].

Таблица 1

Прибыльность крупнейших коммерческих банковских организаций в РФ по состоянию на 1 ноября 2012 года

|

№ |

Банк |

Чистая прибыль, млрд руб. |

|

1 |

296 |

|

|

2 |

40 |

|

|

3 |

28 |

|

|

4 |

19 |

|

|

5 |

16 |

|

|

6 |

15 |

|

|

7 |

14 |

|

|

8 |

12 |

|

|

9 |

11 |

|

|

10 |

10 |

Другая составляющая анализа эффективности операций коммерческого банка — анализ процентной политики банка.

Обратим внимание, что политика установления процентной ставки в кредитных учреждениях РФ, имеет прямую связь со ставкой рефинансирования установленной ЦБ. Проанализируем установленные процентные ставки по кредитным учреждениям, относящимся к лидерам отечественного банковского рынка и ставкой рефинансирования ЦБ [2].

Таблица 2

Сравнение процентных ставок кредитных учреждений по кредитам, вкладам и ставки рефинансирования ЦБ РФ в 2012 году

|

Ставка рефинансирования ЦБ |

Потребительские кредиты |

Ипотечные кредиты |

Автокредиты |

Вклады |

|

8,25 % |

15 %- 29,9 % |

12 %-13 % |

11 %-14 % |

0,01–11 % |

Таким образом, исходя из таблицы 2, можно сделать вывод об эффективности деятельности банковской системы в РФ. На основе сравнения отметим, что ставка рефинансирования на уровне 8,25 % в 3,5 раза ниже, чем потребительские кредиты, в 1,5 раза ниже, чем ипотечные кредиты, в 1,5 раза ниже, чем автомобильные кредиты и в некоторых случаях превышает практически на 100 % выплаты по вкладам, что указывает на прибыльный характер деятельности банков в РФ, несмотря на относительно высокую ставку рефинансирования в РФ.

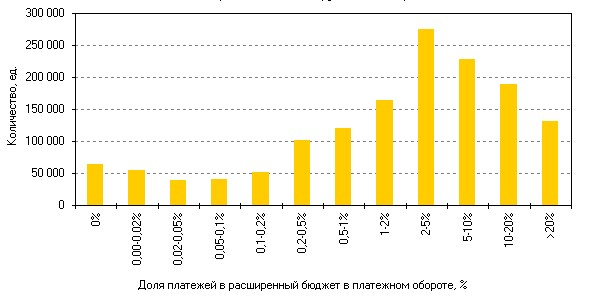

И наконец, на основании платежного оборота банковской системы РФ можно сделать вывод, о том, что она эффективна, в силу того, что по статистике в целом через платежную систему Банка России проходит примерно 80 % всех платежей в денежном выражении, что можно проследить на рисунке 1. Остальные проходят внутри банков, а также через взаимные корреспондентские счета банков.

В то же время в соответствии с действующим законодательством практически все платежи в расширенный бюджет Российской Федерации проходят через платежную систему Банка России [4].

Рис. 1. Платежный оборот банковской системы в РФ за 2012 год

Итоговым показателем для оценки эффективности деятельности банковской системы будет являться ее прибыльность, которая составляет на конец 2011 в общей сложности 848,2 млрд. рублей, что в 1,5 раза выше прибыли отечественных банков на конец 2010 года, которая составляла 573,4 млрд. рублей [4].

В 2008- 2009 году отечественный банковский сектор функционировал в условиях глобального кризиса, который затронул практически все отрасли национальной экономики, что существенно образом отразилось на характере и показателях деятельности банков.

С 2009 года в российской экономике присутствовали позитивные тенденции, которые могут охарактеризоваться следующими особенностями:

- Высокие темпы увеличения активов;

- Расширение ресурсной базы кредитных организаций за счет

- привлечение денежных средств населения;

- Устойчивый рост кредитных вложений;

- Надежность кредитных портфелей;

- Развитие конкурентной среды.

Имеющиеся тенденции обусловили положительные тенденции развития отечественной банковской системы.

Однако на сегодняшний день потенциал развития банковского сектора не исчерпан, так как кризис экономики подорвал банковский сектор. Правительство Российской Федерации и Банк России должны исходить из того, что банковская деятельность должна играть в экономике значимую роль.

Тенденции развития банковской деятельности в нынешних непростых условиях — предмет постоянного внимания со стороны Банка России. Правительство Российской Федерации и Банк России исходят из того, что одним из приоритетов государственной экономической политики является формирование конкурентоспособного российского банковского сектора, способного развиваться на собственной основе, быть эффективным инструментом обеспечения устойчивого экономического роста [2].

Таблица 3

Внутренние и внешние факторы, влияющие на банковскую систему РФ

|

Внутренние факторы |

Внешние факторы |

|

Неразвитость системы управления |

Высокий уровень инфляции в РФ |

|

Неэффективность систем управления |

Высокие риски кредитования |

|

Недостаточный уровень квалификации банковских служащих |

Пробелы законодательства |

|

Недобросовестная деятельность банковских организаций |

Отсталость построения современной банковской системы |

|

Высокая доля фиктивных сделок в банковском секторе |

Ограниченные ресурсные возможности банков |

|

Высокая доля фиктивного капитала в банковском секторе |

Дефицит среднесрочных и долгосрочных пассивов |

Рассмотрим основные проблемы эффективности банковской деятельности и способы их решения, которая сдерживается рядом факторов как внутреннего, так и внешнего характера, представленных в таблице 3 [2].

Помимо этого российская экономика в целом и банковская сфера в частности имеют относительно невысокую инвестиционную привлекательность, о чем свидетельствует динамика инвестиций, а в отношении банковского сектора — и снижающаяся доля иностранного капитала, что возможно проследить в рисунке 2.

Рис. 2. Динамика инвестиций в отечественный банковский сектор [3]

Таким образом, проследим резкий подъем инвестиционный привлекательности в РФ на период к 2007–2008 году, затем резкий обрыв восходящий прямой, в силу уменьшения притока инвестиционных средств в банковский сектор экономики.

Кроме того, значительным является административное бремя, возложенное на банки в связи с отвлечением ресурсов на выполнение несвойственных им функций. Неоправданно усложнена процедура консолидации капитала (слияний и присоединений кредитных организаций).

Наряду с перечисленными факторами существуют такие проблемы методического характера, как необходимость дальнейшего развития системы рефинансирования, в том числе путем расширения круга инструментов управления ликвидностью, в части снижения ставки рефинансирования. Связано это с тем, что отечественная ставка в разы превышает зарубежные ставки, несмотря на охватывающую величину кризиса в РФ.

Так в таблице 4 возможно сравнить мировые ставки рефинансирования и отечественные.

Таблица 4

Ставки рефинансирования в России и за рубежом

|

Страна |

Наименование банка |

Ставка, % |

Дата вступления в силу |

|

Россия |

Центральный банк РФ |

8 |

26.12.2011 |

|

Китай |

Народный банк Китая |

6,56 |

07.07.2011 |

|

ЮАР |

Южно-Африканский резервный банк |

5,5 |

19.11.2010 |

|

Мексика |

Банк Мексики |

4,5 |

17.07.2009 |

|

Резервный банк Австралии |

3,75 |

01.05.2012 |

|

|

Новая Зеландия |

Резервный банк Новой Зеландии |

2,5 |

10.03.2011 |

|

Турция |

Центральный банк Турции |

1,5 |

17.12.2010 |

|

Швеция |

Банк Швеции |

1,5 |

16.02.2012 |

|

ЕС |

Европейский центральный банк |

1 |

14.12.2011 |

|

Канада |

Банк Канады |

1 |

08.09.2010 |

|

Дания |

Национальный банк Дании |

0,7 |

15.12.2011 |

|

Великобритания |

Банк Англии |

0,5 |

05.03.2009 |

|

США |

Федеральная резервная система США |

0,25 |

16.12.2008 |

|

Швейцария |

Национальный банк Швейцарии |

0,25 |

03.08.2011 |

|

Япония |

Банк Японии |

0,1 |

05.10.2010 |

Таким образом, отметим насколько необоснованно установление столь высокой ставки рефинансирования на сегодня в РФ, поскольку большинство стран развивающихся не так стабильно как РФ, имеют ставку на уровне не более 6 %, а развитые страны в пределах от 0,1 до 1 %

На основе вышеизложенных данных, явно насколько необходимо повышение роли банковского сектора, а в силу проблем в сфере функционирования, регулирование со стороны государства в лице ЦБ РФ и Правительства РФ.

Литература:

1. Банковская система России в условиях мирового экономического кризиса [Электронный ресурс]: доклад на заседании Ученого совета Ин-та экономики РАН / РАН; Ин-т экономики. — М.: ИЭ РАН, 2009. — 50 с. — Режим доступа: http://www.inecon.ru

2. Данные Цетрального Банка РФ [Электронный ресурс]. — Режим доступа:http://www.cbr.ru/analytics

3. Данные МинФина РФ [Электронный ресурс]. — Режим доступа: http://www.minfin.ru/ru/

4. Ермаченков И. Банковский сектор в 2010 году: плохие кредиты и начало роста [Электронный ресурс]. — Режим доступа: http://www.finam.ru/analysis/

5. Стратегия развития банковского сектора России: от количества к качеству [Электронный ресурс]. — Режим доступа: http://www.finam.ru/analysis/

6. Ставки рефинансирования в мире на 2012 год [Электронный ресурс]. — Режим доступа: http://barfin.ru/

7. Эволюция банковской системы РФ [Электронный ресурс]. — Режим доступа: http://www.globfin.ru/