С 2025 года вступают в силу изменения в сфере налогообложения. Они затрагивают практически все экономические субъекты. Так, реформа упрощенной системы налогообложения, ожидаемая к вступлению с 2025 года направлена на совершенствование налоговой системы и касается почти 4,5 млн субъектов малого и среднего предпринимательства. В статье представлен обзор основных изменений, затрагивающий интересы целевой среды налогоплательщиков.

Ключевые слова: упрощенная система налогообложения, реформы, налог на добавленную стоимость, лимиты для спецрежима, повышенные ставки УСН.

С 1 января 2025 года субъекты малого бизнеса, находящиеся на упрощенной системе налогообложения, окажутся перед новыми вызовами. Ключевые изменения затронут такие вопросов, как:

– Расширение ограничений реализации спецрежима. Верхний предел выручки на УСН достигнет отметки в 450 млн руб., конечная ценность зданий сооружений и прочих долгосрочных активов приблизится к 200 млн руб. При реализации субъектом свыше 337,5 млн руб. за 9 месяцев предыдущего года возможность получения спецрежима налогообложения будет утрачена.

– Отсутствие дифференцированных ставок упрощенной системы налогообложения. Тарифы по налогообложению выйдут из-род влияния таких показателей, как численность персонала и доходы. В действии останутся стандартные ставки: 6 % для режима «Доходы» и 15 % для режима «Доходы минус расходы» с 01.01.2025 г.

– Субъекты малого бизнеса, реализующие спецрежим при налогообложении, должны будут платить НДС, при размерах годовой выручки свыше 60 млн руб., в случаях же когда предел по выручки не преодолен, хозяин фирмы будет иметь льготу.

Иными словами, в грядущем 2025 году все пользователи упрощенной системы налогообложения станут плательщиками НДС, просто выплачивать его по факту своей деятельности должны будут не все. Исключение составят субъекты малого бизнеса при выручке меньше 60 млн рублей. Субъекты малого бизнеса, которые в это исключение не попали должны будут:

– Уплачивать налог на добавленную стоимость со сниженной ставкой 5 или 7 % без вычетов, а также используя стандартную ставку 20 или 10 % с вычетами.

– Направлять партнерам счета-фактуры, включающие прописанный НДС и регистрировать их в книге продаж.

– Направлять в налоговый орган декларацию по налогу на добавленную стоимость каждый квартал.

В момент, когда выручка станет выше лимитного ограничения субъекты обязаны начать считать налог на добавленную стоимость.

В соответствии с ч. 11.1 ст. 8 Закона от 12.07.2024 № 176-ФЗ в 2025 году коэффициент-дефлятор на 2025 год установлен равным единице (таблица 1).

Таблица 1

Изменение лимитов

|

Показатель |

В 2024 году |

В 2025 году |

|

Максимально возможный доход на УСН |

265,8 млн руб. (200 млн руб. × коэффициент‑дефлятор 1,329) |

450 млн руб. (450 млн руб. × коэффициент‑дефлятор 1) |

|

Максимально возможный доход компании за 9 месяцев для перехода на упрощенку На ИП этот лимит не распространяется |

112,5 млн руб. × коэффициент‑дефлятор Формула применялась последний раз в 2023 году для перехода на УСН с 2024 года |

337,5 млн руб. × коэффициент‑дефлятор Формула впервые применяется в 2024 году для перехода на УСН с 2025 года, но без индексации на коэффициент‑дефлятор |

|

Максимальная остаточная стоимость основных средств |

150 млн руб. |

200 млн руб. (200 млн рублей × коэффициент‑дефлятор 1) |

В соответствии с условиями подп. 16 п. 3 ст. 346.12 НК РФ с 2025 года оборудование, из соответствующего списка Правительства РФ, произведенное на территории РФ по своей остаточной стоимости лимитному сравнению не подлежит.

Базовыми ставками с 2025 года по уплате упрощенного налога станут:

– 6 % — при объекте «Доходы»;

– 15 % — при объекте «Доходы, уменьшенные на величину расходов».

За субъектами местного самоуправления сохранено право устанавливать льготные пониженные ставки. В их компетенции остается право предоставления субъектам малого бизнеса налоговых каникул. Однако для того, чтобы сохранить за собой право упрощенного налогообложения субъектам малого бизнеса нельзя выходить за рамки в 50 млн рублей дохода (абз. 1 п. 4 ст. 346.13 НК РФ в редакции с 1 января 2025).

Отчетность в системе упрощенного налогообложения, которую субъекты малого бизнеса должны сдавать в налоговую будет иметь несколько иной вид. Титульный лист декларации расширен посредством введения кода объекта налогообложения отчетного года:

1 — доходы;

2 — доходы, уменьшенные на величину расходов.

Раздел четвертый введен в состав декларации, для отдельных регионов расширенного состава РФ, а именно ДНР, ЛНР, Запорожской и Херсонской областей и касается статьи «кассовый» вычет.

Сама декларация предоставляется субъектом малого бизнеса в те же сроки, что и до 2025 года.:

– 25 марта по итогам отчетного года — для организаций;

– 25 апреля — для ИП.

В соответствии с условиями подп. 3 п. 2 ст. 346.17 НК РФ в редакции с 1 января 2025 индивидуальные предприниматели, реализующие систему упрощенного налогообложения, отражают в своих затратах размеры страховых взносов, в независимости от факта выплаты. Сами выплаты могут быть произведены в фиксированном размере 53 658 рублей в конце 2025 года, с последующим их включением в расходы — начиная с расчета аванса за 1 квартал 2025 года.

В июле 2026 года обозначается крайний срок для осуществления дополнительных взносов в размере 1 % с доходов, превышающих 300 тысяч рублей за 2025 год, причем их учет в составе налогов может быть произведен не только в 2025 году, но при необходимости в 2026 году, однако только в отдельно взятом из них периоде.

В соответствии со ст. 2 Закона от 29.12.2014 № 477-ФЗ действие налоговых каникул для субъектов малого бизнеса, реализующих упрощенную систему налогообложения продлено до конца 2026 года. То же самое относится и к индивидуальным предпринимателям на патенте.

В соответствии с условиями абз. 3 п. 2 ст. 346.21 НК РФ субъекты малого бизнеса, изменившие свое место дислокации применяет ставку налога своего старого места пребывания в течение трех лет начиная с того года, в котором поменяли место нахождения организации (место жительства ИП) (при условии, что в новом месте ставка налога стала ниже).

Ставка минимального размера оплаты труда для субъектов малого бизнеса изменила свое значение (таблица 2).

Таблица 2

Изменения в страховых взносах для юрлиц, находящихся на упрощенной системе налогообложения

|

Ставка страховых взносов |

30 % |

15 % |

|

Какая часть месячной выплаты сотруднику облагается: |

||

|

В 2025 году |

До 33 660 рублей |

Свыше 33 660 рублей |

|

В 2024 году |

До 19 242 рублей |

Свыше 19 242 рублей |

По итогам месяца применяется пониженный тариф в 15 %:

– С 2025 года к части доходов сотрудника, которая превышает 1,5 (полтора) МРОТ. С суммы в пределах полуторакратного МРОТ взносы начисляются по стандартной ставке 30 %.

– В 2024 году к части доходов сотрудника, которая превышает 1 МРОТ. С суммы в пределах единичного МРОТ взносы начисляйте по стандартной ставке 30 %.

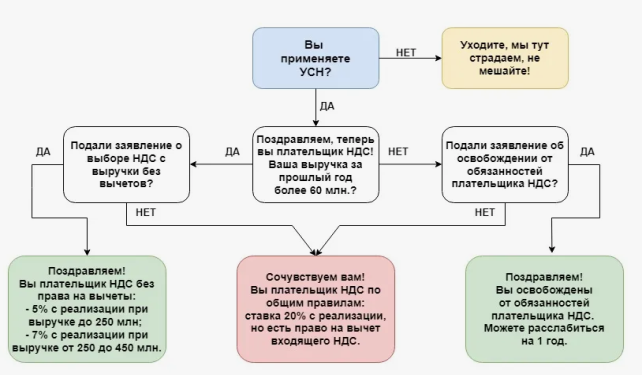

Принятые изменения в упрощенной системе налогообложения иронично, но вместе с тем понятно и четко отражают картину состояния юрлиц и ИП с 2025 года на рисунке 1.

Рис. 1. Порядок изменения в уплате НДС для упрощенной системы налогообложения с 2025 года

Тем не менее, Минфин утверждает, что уплата НДС на упрощённой системе налогообложения затронет малую часть налогоплательщиков — чуть более 3 %. Почти 97 % предприятий на УСН, по оценке Минфина, не коснётся НДС, так как они имеют выручку менее 60 млн руб. в год.

Таким образом, представленный в статье обзор кратко отражает основные моменты изменений в системе налогообложения 2025 года, касающиеся упрощенного налогообложения.

Литература:

1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 14.02.2024) [Электронный ресурс] — URL: https://www.consultant.ru/document/cons_doc_LAW_28165/

2. О внесении изменений в часть вторую Налогового кодекса РФ от 29.12.2014 г. № 477-ФЗ (ред. от 31.07.2020 № 266-ФЗ, от 26.03.2022 № 67-ФЗ, от 08.08.2024 № 259-ФЗ) // [Электронный ресурс] — URL: https://www.consultant.ru/document/cons_doc_LAW_172963/

3. О внесении изменений в части первую и вторую Налогового кодекса РФ, отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации от 12.07.2024 № 175-ФЗ // Юридическая литература, 15.07.2024, № 29, ст. 4105

4. О внесении изменений в части первую и вторую Налогового кодекса РФ, отдельные законодательные акты Российской Федерации и отдельные законодательные акты Российской Федерации // Юридическая литература, от 04.11.2024, № 45, ст. 6693