В данной статье рассматривается наиболее важная часть формирования любого проекта, требующего финансовых и других затрат разного уровня, -составление бизнес-плана. Данная работа направлена на то, чтобы побудить всех предпринимателей и начинающих бизнесменов, обязательно использовать данную информацию в своей деятельности и быть готовыми к различным нюансам, которые могут появиться в процессе. Если быть точнее, то в данной работе подробно раскрывается сущность и цели составления бизнес-плана, а также важные моменты общения с инвесторами при его согласовании.

Ключевые слова: важная, финансовых, бизнес-план, побудить, подробно, сущность, цели, инвесторами, согласовании.

Features of the business plan of the innovative project

A. A. Shustov, graduate student

International Institute of Management LINK Zhukovsky, Russia

This article discussesthe mostimportant part ofthe formationof anyproject requiringfinancial andother costsof different levels, developing a businessplan.This workaimsto encourageallentrepreneurs and startbusinesses, be sure to use this informationin their workand be prepared foravariety ofnuancesthat may appearinprocess. To bemore precise,inthis paper wedetailthe essenceand purpose ofthe business planand the importantmomentsof communicationwith investorsto harmonization.

Keywords:important, finance, business plan, encourage, in detail, the nature, purpose, investors,agreement.

Введение

После получения руководителем инвестиционного инновационного проекта всех необходимых результатов научно-технических разработок и исследований, которые предшествуют принятию инвестиционного решения, возникает необходимость в максимально компактном, итоговом документе, позволяющим владельцу проекта не только принять обоснованное решение, но и указать на все необходимые действия, которые требуется сделать, чтобы ожидания относительно эффективности проекта были оправданы.

Именно для этого и составляется бизнес-план, который является общепризнанной международной формой представления инвестиционного проекта. От правильности составления этого документа зависит, будит ли проект одобрен. [1, c. 43–44]

Для долгосрочных и среднесрочных проектов, разработка бизнес-плана является центральным этап в инвестиционном планировании. Главное в его содержании — формирование основных компонентов бизнес-проекта и подготовка его к реализации.

Основное содержание этого этапа:

- установление деловых контактов и углубление изучения целей участников;

- развитие концепции и дальнейшая разработка основного содержания бизнес-проекта (ресурсы — ограничения — результат);

- структурное планирование (определение рисков и бюджета, составление календарных планов);

- получение одобрения на продолжение работ;

- организация и проведение торгов, заключение контрактов с основными исполнителями. [3, c. 61–63]

Для краткосрочных, небольших по масштабу или локальных бизнес-проектов, не требующих значительных затрат и весьма непродолжительных по срокам реализации, бизнес-план — это начальный этап делового планирования. В нем совмещаются все этапы и работы, выполняемые в предынвестиционной фазе.

Составление бизнес-плана необходимо, чтобы заинтересовать инвесторов в преимуществе вложения денег именно в этот, а ни в какой другой проект, показать им целесообразность, выгодность такого решения. [3, c. 65]

Данная статья предназначена указать на важные замечания и основные особенности при составлении финансового бизнес-плана, который необходим для привлечения потенциальных инвесторов.

1. Инновационное инвестирование: сущность и цели проведения

Изначально, требуется решить: какую цель преследует данная разработка, постараться ее сформулировать в письменной форме. Цели разработки могут быть следующими:

- уяснить себе степень реальности достижения обозначенных результатов в завершенном проекте или техническом решении;

- убедить коллегу в реальности достижения определенных качественных или количественных показателей предлагаемого бизнес-проекта;

- подготовить общественное мнение к акционированию предприятия по предлагаемой схеме, которую автор считает оптимальной. [2, c. 74–75]

В бизнес-плане оценивается перспективная ситуация как внутри предприятия, так и вне его.

Бизнес-план часто помогает крупным предприятиям, собирающимся расширить дело, купив акции существующего предприятия или создав новую организационно-правовую структуру.

Нередко инвесторы желают получить одно- или двухстраничное краткое содержание бизнес-плана, чтобы увидеть важные особенности и преимущества проекта. Такой документ называется бизнес-предложением. Бизнес-план используется при обосновании мероприятий по развитию или совершенствованию организационной и производственной структуры организации.

Бизнес-план помогает координировать деятельность партнерских предприятий, организовывать совместное планирование развития предприятий, связанных с кооперированием и изготовлением одного или взаимодополняющих продуктов. [4, c. 49–52]

2. Бизнес-план как неотъемлемая часть современного инвестиционного проекта.

В большинстве случаев, к созданию бизнес-плана вынуждает желание привлечь внешние инвестиции на осуществление новых деловых проектов.

Работа по бизнес-планированию и привлечению финансовых инвестиций — это не простые проекты, они требуют знания предмета.

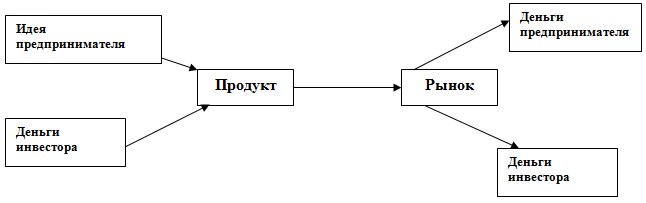

На рисунке 1 показано, как идея предпринимателей и деньги инвестора должны воплотиться в продукт и принести пользу им обоим.

Рис. 1. Что должен показать бизнес-план

Формула бизнес-плана: деньги — товар — деньги + доход. В консалтинговых фирмах говорят, что обычно клиенты приходят со словами: «Нам нужны деньги, а не бизнес-план». В этом заключается грустная правда об отношении отечественного предпринимателя к бизнес-плану. [6, c. 81–83]

Понятно, что инвестор думает: он никому ничего не должен и он отчетливо понимает, что если не можешь сделать нормальный бизнес-план, то уж тем более не сможешь его воплотить в жизнь. Кому-то это может показаться неправильным, но одно дело, когда рискуешь своими деньгами, и другое, когда чужими. Нельзя забывать тот факт, что в результате составления бизнес-плана проект в четырех случаях из пяти совершенно преображается. Скажем, внутренняя норма рентабельности в 200 %, обещанная идеей проекта, в результате маркетингового исследования и прочих расчетов опускается до 20 %. При этом норма, которая требуется западному инвестору, — 30–35 %, а российским банкам — 50 %. [5, c. 90–92]

Цель бизнес-плана заключена в том, чтобы убедительно показать, каким образом деньги или иные ресурсы инвестора превратятся для него в еще большие деньги: инвестор должен увидеть прибыль не после, а до того, как истратит деньги на предлагаемый проект.

Некоторые специалисты считают, что для успеха проекта не достаточно одной консалтинговой фирмы, лучше, если их будет две: одна западная, которой доверяет инвестор, а другая российская, которая работает непосредственно с заказчиком и в контакте с западными коллегами. Иначе говоря, предлагается усовершенствовать интерфейс между инвестором и заемщиком. [7, c. 53–54]

Необходимый минимум гарантий для привлечения иностранных инвестиций включает в себя:

- хорошо поставленный устойчивый бизнес (после реализации бизнес-плана он должен выйти на новый качественный уровень);

- управленческая команда (проект не должен быть ориентирован на одного человека);

- имущественные гарантии (залог, пакет акций предприятия). [7, c. 60]

Бизнес-план является продуктом внутренней управленческой деятельности, при этом его потребителями чаще всего являются внешние контрагенты: кредиторы, деловые партнеры, инвесторы. [4, c. 55]

3. Требования к составлению бизнес-плана инновационного венчура

Существует множество рекомендаций по составлению бизнес-плана. Но все же никакое тщательное изучение этих рекомендаций не заменят обычного здравого смысла в понимании того, что инвестор желает получить от данного вложения.

Как правило, инвестору интересно знать ответы на восемь основных вопросов:

1. Насколько емким, выгодным по конъюнктуре и перспективным является рынок сбыта продукта или услуги, выпуск которых собираются наладить≤

2. Какова инвестиционная эффективность проекта по сравнению с обычной рыночной ставкой ссудного процента, характеризующей простейшую альтернативу вложения средств, например, на банковский депозит≤

3. Насколько удовлетворительным по уровню цен и объему предложения, надежным в смысле неухудшения этих параметров и доступа к поставкам и услугам является выбранный в бизнес-плане рынок ресурсов≤

4. Насколько значимы и в чем заключаются конкурентные преимущества молодого предприятия и его продукта, которые бы позволяли рассчитывать на вытеснение с рынка имеющихся там конкурентов≤

5. Каковы технические и коммерческие риски предприятия (проекта) и как и с какими издержками планируется их минимизировать≤

6. Каковы ближайшие перспективы финансового состояния намечаемого предприятия и возможности извлечь из него прибыль, с каким объективным стартовым периодом временно убыточной деятельности предприятия надо считаться≤

7. Сколько средств, когда, в какой форме и почему именно столько требуется от венчурного инвестора для начала и последующего развития предприятия≤

8. Насколько продумана в смысле максимизации прибыли планируемая политика предприятия в части наилучшего сочетания намечаемых цен сбыта, объемов выпуска продукта на рынок, структуры текущих издержек и размера привлекаемых стартовых инвестиций≤ [9, c. 76–80]

Ясность по некоторым из вопросов уже дает инвестору достаточно полное представление о том, в чем ему предстоит участвовать и какова выгода от данного участия.

5. Особенности содержания бизнес-плана инновационного проекта

Ответы на поставленные вопросы следует приводить сразу после краткого изложения сути инвестиционного проекта, а необходимые численные показатели, которые отражают интегральную эффективность проекта — поместить в сводный краткий проспект бизнес-плана. [9, c. 82]

Базовой концепцией эффективности капиталовложений в рыночной среде, которая включает в себя рынки кредитов, капиталов и денег, является чистая настоящая ценность (NРV) инвестиционных проектов. Необходимо знать, что хотя чистая настоящая ценность конкретного инвестиционного проекта рассчитывается в абсолютном выражении, все же она отражает сравнительную выгоду, которую получает инвестор за срок полезной жизни проекта.

Чтобы иметь основу для расчета чистой настоящей ценности любой инвестиции, необходимо спрогнозировать денежные потоки Gt. Для этого применительно к каждому будущему периоду t надо иметь представление о том, каковы будут в нем:

- текущие затраты, связанные с ведением осваиваемых операций;

- планируемая часть продолжающихся капитальных затрат;

- возможный объем выручки от сбыта основного продукта, промежуточных и побочных видов продукции, услуг и полученных прав;

- издержки трансакций. [8, c. 91–93]

Если инвестиционный проект связан с выпуском того или иного продукта, то представление о перечисленных факторах, которые определяют денежные потоки Gt, должно позволить рассчитывать их по формуле:

H

Gt =Pt x Qt – E Pnt x Qnt – It (1)

h=1

где t — хронологический порядковый номер календарного периода в пределах срока Т полезной жизни стартового капиталовложения Iо (t= 0,1,2,..., T); Go = — Io;

Pt — прогнозируемая цена продукта, по которой его можно будет продавать в количестве Qt в будущем периоде t;

Qt — реальный к ожидаемой конъюнктуре периода t объем продаж по цене Рt;

{h} — множество покупных ресурсов, необходимых при выпуске и сбыте целевого продукта проекта;

h = 1,..., Н — условные порядковые номера необходимых покупных ресурсов;

Рht — прогнозируемая цена единицы h-го покупного ресурса в будущем периоде t, когда будет закупаться количество Qht данного ресурса;

Qht — планируемая на период t потребность в закупках h-го ресурса, соответствующая объему Qt выпуска продукта;

It — продолжение в периоды t финансирования капитальных затрат по проекту. [8, c. 98–101]

Вопросом, обычно вызывающий затруднения при оценке эффективности и чистой настоящей ценности инвестиции, является учет инфляции. Даже существует мнение, что в условиях высокой инфляции оценка эффективности инвестиций вообще теряет смысл, но оно, конечно же, ошибочно.

Возможны, два нестандартных случая, когда фактор инфляции следует отражать специально.

Первый: прогнозируется, что цены на ресурсы, которые необходимы для выпуска предназначенного к продажам продукта, будут расти быстрее, чем рыночная цена этого.

Второй: будущие прибыли заранее планируется направить на покупку определенного товара, рост цены на который, как ожидается, будет выше общего инфляционного фона. [10, c. 112–115]

Обе ситуации легко моделируются тем, что в рассчитываемую в ценах базового периода формулу чистой настоящей ценности соответствующего инвестиционного проекта вводится поправочная величина (1+dt), на которую дисконтирующий делитель формулы после возведения его в степень t просто индексируется. Базовая формула NРV тогда, примет вид:

T

NРV= -Iо + E Пt / (1+ i)(1+ dt)^t (2)

t=1

где dt — разность между ожидаемыми для периода t темпами роста цен на необходимые ресурсы и выпускаемый продукт или/и разница по состоянию на период t в прогнозируемом индексе роста цены на товар, который будет приобретаться на прибыли от инвестиции, по сравнению с ожидаемым темпом общей инфляции. [10, c. 117–119]

Эффективность инвестиционных проектов для удобства сравнения ее с действительной рыночной ставкой ссудного процента часто выражают специфическим относительным показателем, так называемой внутренней нормы доходности (IRR) по инвестиционному проекту.

Идея состоит в том, чтобы выяснить, каким условиям ссуды той же величины капитальных затрат эквивалентен по своей эффективности данный инвестиционный проект. В основе вопрос: при какой ставке ссудного процента было бы предпочтительно вместо инвестирования в этот проект просто открыть на тот же срок депозит в надежном банке на сумму Iо, необходимую для вложения в оцениваемый проект≤

Это называется внутренней нормой доходности по конкретной инвестиции. [10, c. 120–122]

Технически IRR высчитывается из приравнивания к нулю формулы для определения чистой настоящей ценности анализируемого инвестиционного проекта и решения полученного уравнения относительно той дисконтной ставки IIR, при которой чистая ценность проекта обратится в нуль:

T

NPV= – Io + E Пt / (1+ IRR)^t = 0 (3)

t=1

Для решения подобного уравнения необходимо использование специального «бизнес-калькулятора», в котором запрограммированы основные финансовые функции.

Но, все же, не стоит преувеличивать удобства такой наглядности, так как у данного метода есть множество недостатков. Например, решение подобных уравнений дает несколько корней, что заставляет специалиста лично выбирать одно из предоставленных решений, которое выглядит наиболее адекватно. Менеджер может просто не справиться с данной задачей. [10, c. 124–125]

Возвращаясь к комментариям по поводу основных логических вопросов бизнес-плана, обратимся к характеристике намечаемого рынка сбыта. Эта характеристика крайне важна для убеждения инвесторов. Она создает основу для доверия инвестора к инвестиционному проекту. Все остальное уже рассматривается позднее и может быть как-то доработано, если инвестор проявит интерес к проекту еще на начальных стадиях рассмотрения.

Исследование рынка включает в себя следующие основные направления:

- изучение и сегментация потребителей;

- замер спроса и отбор целевых рынков;

- определение мотивации потребителей;

- исследование положения предприятия на рынке;

- оценка рынка и объема продаж;

- исследование деятельности конкурентов. [9, c. 89–91]

При изложении мотивации покупателей указываются факторы: культурный уровень, психологические, социальные, личностные условия. Потребителей товаров промышленного назначения определяют при помощи метода функционально-стоимостного анализа (ФСА). Здесь могут быть ответы на вопросы:

- приносит ли использование проекта дополнительные выгоды;

- сопоставима ли стоимость нового товара с его полезностью;

- существует ли более лучший товар (продукция, технология, процесс и т. д.);

- можно ли подобрать для использования уже существующий товар.

При проведении прогноза потребительских товаров учитывают динамику численности населения с разбивкой по регионам и возрастным группам, динамика доходов населения, достигнутый уровень потребления товаров на душу населения, динамика покупательной способности населения, пол, возраст, национальная или этническая принадлежность и др. [11, c. 102–104]

Подтвержденный и растущий спрос на целевую продукцию организации еще не значит, что весь объем выявленного спроса сможет быть «замкнут» на начинаемое предприятие. На целевом рынке, скорее всего, уже есть или наверняка могут быть другие поставщики. Значит, возникает серьезная проблема доказать венчурному инвестору, какая доля перспективного спроса сможет быть предприятием захвачена и сохранена и на основе каких конкурентных преимуществ.

В данной ситуации невозможно обойтись без анализа специфики потребностей на рынке и обоснования конкурентных преимуществ осваиваемого продукта.

Очевидно, что предполагается проработка вопроса о конфиденциальности предоставления подобных сведений потенциальному венчурному инвестору. По этому поводу возможны даже особые соглашения с инвестором об ответственности за разглашение указанных сведений, даже в случае отказа от инвестирования проекта. [11, c. 110–112]

Анализ рынка покупных ресурсов в бизнес-плане требуется для того, чтобы убедить венчурного инвестора в следующем:

- осуществлен тщательный выбор наиболее выгодных поставок и конкурентоспособных поставщиков ресурсов;

- предлагаемый деловой проект является рациональным с точки зрения выбора наиболее экономичных;

- в перспективе конъюнктура на выбранном рынке ресурсов не ухудшится, во всяком случае, не будет ухудшаться в большей мере, чем конъюнктура на рынке сбыта выпускаемого.

Анализ рисков помещен в бизнес-план с той же целью. Здесь также важно продемонстрировать трезвый и реалистичный подход к проекту, который должен убедить инвестора в надежности вложения средств. [12, c. 120–121]

В бизнес-планах, помимо плановых счетов прибылей и убытков, на рассмотрение принято предоставлять плановые балансы на ближайшие два-три календарных года. При этом необходимо отследить и прокомментировать, почему и в результате каких действий по развитию организации и изменению его маркетинговой политики, стартовый баланс фирмы, а также балансы предыдущих периодов, преобразуются в плановые балансы последующих периодов.

В итоге венчурному инвестору требуется предоставить материал для того, чтобы он мог:

- увидеть, из сальдо планируемых счетов прибылей и убытков, какой в конкретном периоде может быть прогнозируемая величина прибылей или убытков организации;

- судить по периодам балансов предприятия, рыночной стоимости участия венчурного инвестора в данной фирме, о том, можно ли с выгодой продать приобретенные ее акции или выданные ей кредиты. [125–127]

В завершение бизнес-плана вполне логично включить анализ условий безубыточности организации, который свидетельствует о том, что в основе представленных плановых счетов организации заложена не просто произвольно выбранная политика предприятия, а оптимизированныепланы в отношении этих параметров.

Необходимо отметить, что данные анализы особенно важно применять к начальным, наиболее тяжелым периодам деятельности организации. Анализ условий безубыточности организации направлен на создание и использование инструментария, который позволяет смоделировать взаимосвязь и найти самое выгодное сочетание задаваемой цены продукта предприятия, объема его выпуска и реально планируемых продаж.

Цель анализа условий платежеспособности организации заключается в том, чтобы обосновать для будущих периодов наиболее близкий к оптимальному потребный размер его собственных оборотных средств и резервного фонда. [9, c. 100–102]

6. Механизм контроля реализации бизнес-плана

Разработка механизма контроля реализации бизнес-плана необходимо произвести до того, как вы приступите к его формированию. В противном случае, получатся, что сам бизнес-план не будет встроен в систему управления и, тем самым, не принесет необходимого результата.

Но все же, разрабатывать систему контроля с целью внедрения бизнес-планирования не является эффективным. Присутствует риск, что в организации возникнут две системы контроля и учета: одна «по жизни», а другая — отдельно для бизнес-плана.

Секрет, позволяющий избежать данного риска, заключается в том, что системы контроля бизнес-плана: финансовый контроль и контроль мероприятий — вводятся в него автоматически, т. е. при помощи существующих систем контроля в организации. [13, c. 88–90]

Заключение

Выполнение этапа разработки бизнес-плана в предынвестиционной фазе инновационного проекта предназначено, чтобы обеспечить данные, которые необходимы для принятия заинтересованными лицами решения об инвестировании.

Результат представлен в виде бизнес-плана, цели и условия которого четко определены по отношению к возможным маркетинговым стратегиям, которые соответствуют существующим сырью и материалам, подходящим технологии и оборудованию. [5, c. 117–118]

Итоговые оценки производственных и инвестиционных затрат, а также последующие расчеты рентабельности проекта, имеют значение только в случае, когда размеры проекта определены однозначно.

В случае возникновения узких мест или неадекватной рентабельности бизнес-плана требуется провести тщательный анализ таких чувствительных параметров, как размер рынка, оборудование, производственная программа, и постараться найти наилучшие альтернативы для повышения осуществимости проекта и его эффективности. [5, c. 122]

В заключение следует отметить, что никакую структуру бизнес-плана невозможно сделать абсолютной. Она должна быть лишь «канвой» для наиболее выигрышно продуманного и представленного в своих логических внутренних взаимосвязях, продемонстрированной профессиональной управленческой компетентности, нацеленной на то, чтобы убедить инвестора в перспективности вложения средств в проект. В этом и состоит вся суть бизнес- планирования.

Литература:

1. Валдайцев С. В. «Анализ условий безубыточности и платежеспособности при освоении нового продукта», — СПб.: Международный центр экономики, техники и технологий, 2000, стр. 43–44

2. Валдайцев С. В. «Управление инновационным бизнесом», — М.: Юнити, 2004, стр. 74–75

3. Ильенкова С. Д. «Инновационный менеджмент», — М.: ЮНИТИ, 2000, стр. 61–63, 65

4. Ильин Н. И., Лукманова И. Г., Намчин А. М. «Управление проектами», -СПб: 2001, стр. 49–52, 55

5. Миндели Л. Э. «Инновационный менеджмент», — М.: Центр исследований и статистики науки, 2002, стр. 90–92, 117–118, 122.

6. Попов В. М. «Финансовый бизнес-план», — М.: Финансы и статистика, 2001, стр. 81–83

7. Румянцева Н. А. «Управление организацией», — М.:ИНФРА-М, 2003, стр. 53–54, 60

8. Балабанов И. Г. «Инновационный менеджмент», — СПб.: Питер, 2000, стр. 91–93, 98–101

9. Гудушаури Г. В., Литвак Б. Г. «Управление современным предприятием», — М.: Ассоциация авторов и издателей «Тандем», Издательство ЭКМОС, 2002, стр. 76–80, 82, 89–91, 100–102.

10. Завьялов П. С. Конкурентоспособность и маркетинг. — Российский экономический журнал, 2001, № 12, стр. 112–115, 117–119, 120–122, 124–125

11. Крылов Э. И., Журавкова И. В. «Анализ эффективности инвестиционной и инновационной деятельности предприятия», — М.: Финансы и статистика, 2001, стр. 102–104, 110–112, 120–121, 125–127

12. Медынский В. Г. «Реинжиниринг инновационного предпринимательства», — М.: ЮНИТИ, 2002, стр. 88–90.