Формирование эффективного инвестиционного механизма является ключевой проблемой трансформационной экономики, где происходит отказ от большого числа приоритетов инвестиционной политики и осуществляется концентрация инвестиционных ресурсов государства. Приоритетность жилищного строительства обусловливается особой социально-экономической значимостью данной сферы, высокой долей жилищных инвестиций в общем объеме капиталовложений, значительной величиной бюджетных расходов на строительство, эксплуатацию и ремонт объектом жилищно-коммунального хозяйства, необходимостью создания социально-экономической базы для воспроизводств человеческого капитала, интенсификации проведенных в жилищной сфере реформ и перехода строительного комплекса к устойчивому развитию.

Механизм жилищного инвестирования в административно-командной экономической системе отличался, прежде всего, доминированием государственной и муниципальной собственности в жилищной сфере. Доля общих инвестиций населения, включая строительство на селе и кооперативное строительство, составляла менее 10 % общих инвестиций в жилищное строительство. В силу этого к концу 1980-х гг. в общественной или государственной собственности находилось около 78 % всего жилья, в то время как в Швеции — 38 % в Финляндии — 33, в Великобритании — 25, во Франции — 17, в ФРГ — 7, в США — всего около 1,5 % [1].

Фундаментальные изменения в экономической системе России, трансформация жилищной собственности через ее приватизацию привели к реструктуризации источников финансирования строительства жилья. В силу объективного уменьшения государственного сектора в переходной экономике доля государства в строительстве жилья сократилась с 80 % в 1990 г. до 19 % в 2000 г., в том числе предприятиями федеральной собственности — до 7,5 %. Вследствие изменения источников финансирования жилищного сектора, резкого уменьшения государственного финансирования, дефицита бюджетных ресурсов и инвестиционного кризиса значительно уменьшились объемы жилищного строительства и ввод жилья: с 61,7 млн м2 в 1990 г. до 30 млн м2 в 2000 г. [4].

Проблема поиска инвестиционных ресурсов для жилищного строительства, необходимость замены традиционных государственных источников финансирования рыночными с образованием стабильных финансовых потоков, низкая обеспеченность и удовлетворенность жильем больших групп населения обусловливают необходимость институционализации эффективного инвестиционного механизма развития жилищной сферы как важнейшего института нормально функционирующего рынка недвижимости.

Базовым институтом этого механизма в рыночной экономике является ипотечное кредитование. Институт ипотеки отражает финансовые отношения между субъектами рынка жилья по поводу выдачи ссуды под залог недвижимости. Ипотека обладает высоким инвестиционным потенциалом и является рыночной формой трансформации частных сбережений в жилищные инвестиции. С одной стороны, ипотека — это форма ссудного капитала, форма кредита под залог недвижимого имущества. Поэтому ипотечный кредит представляет собой долгосрочную ссуду, выдаваемую под залог недвижимости — земли и строений производственного и жилого назначения. Развитие банковской системы привело к тому, что этот вид кредитования приобретает в России все большее социально-экономическое значение. Но, с другой стороны, ипотечное кредитование выступает как форма инвестирования, эффективное средство аккумуляции денежных средств, прежде всего частных сбережений населения. Личные сбережения как исходный пункт общественного накопления выступают приоритетным источником расширенного воспроизводства. Согласно социологическим опросам, население РФ 19 % сбережений хранит в наличной форме, 40 — в банковских депозитах, 26 — в недвижимости, 3 % — в ценных бумагах. Ипотечное кредитование является мощным финансовым инструментом, способным активизировать инвестиционную ситуацию и трансформировать имеющиеся в экономике сбережения населения в реальные инвестиции. Наконец, институт ипотечного кредитования — это форма поведения двух инвесторов, применяющих два инвестиционных инструмента [1]:

- ипотечный кредит как инвестиционный инструмент для заемщика, который приносит ему определенный доход, в частности, приобретение недвижимости в более ранние сроки за собственные средства;

- ипотечный кредит или закладная — это вложение кредитором собственный или заемных средств, приносящее постоянный доход в течение десятилетий.

Доходность двух указанных инструментов для обеих сторон составляет инвестиционную сущность ипотеки. Институт ипотеки базируется на эффекте финансового левереджа, основанного на том, что в стабильной экономике финансовые доходы, получаемые от вложения средств в жилье с помощью ипотечного кредита, всегда превышают расходы на само залоговое финансирование (оплату банковского процента за ипотечный кредит). Данный эффект построен на постоянном росте стоимости недвижимости. Это является главным стимулирующим фактором жилищного инвестирования, основной гарантией для всех участников инвестиционного процесса. На эффекте финансового левереджа базируется весь инвестиционно-финансовый механизм жилищного строительства — девелопмента.

В современной рыночной экономике значение ипотеки как инвестиционного инструмента заключается в следующем: для заемщика ипотека — это дополнительная возможность получения крупных средств на длительные сроки для решения жилищной проблемы; для кредитного института — устойчивое функционирование со стабильными доходами и гарантией возврата кредита; для экономики в целом — постоянные инвестиции в жилищным сектор, развитие строительной индустрии, становление рыночных отношении в смежных отраслях экономики и решение социальных проблем.

Однако высокий инвестиционный потенциал ипотечного кредитования в переходной экономике России оставался незадействованным, но начиная с 2004 г объем ипотечного рынка утраивался ежегодно, в 2006 г. наблюдался настоящий бум ипотечного кредитования, во многих банках этот продукт был признан открытием года.

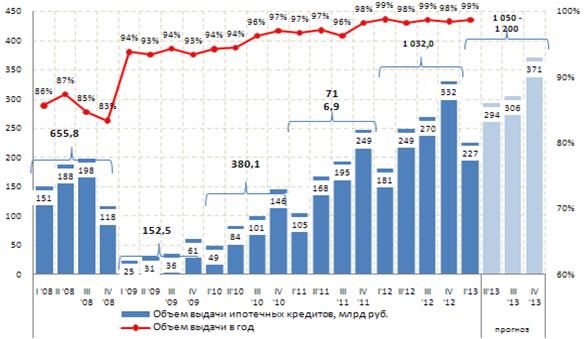

Рис. 1. Динамика объема выдачи ипотечных кредитов и доли ипотечных кредитов в рублях в 2007–2012 гг.

О том, что 2012 год будет крайне удачным для рынка ипотеки, эксперты заявляли уже в самом его начале. В итоге оправдались самые оптимистичные прогнозы: по информации Центробанка, за 12 месяцев в стране было выдано рублевых кредитов на 1,031 триллиона рублей, что является максимальным результатом за всю историю наблюдений и превышает показатель за 2011 год на 45,5 процента. В 2013 г. эксперты прогнозируют, что объем выдачи ипотечных кредитов вырастет не существенно, на 1–16 % [2].

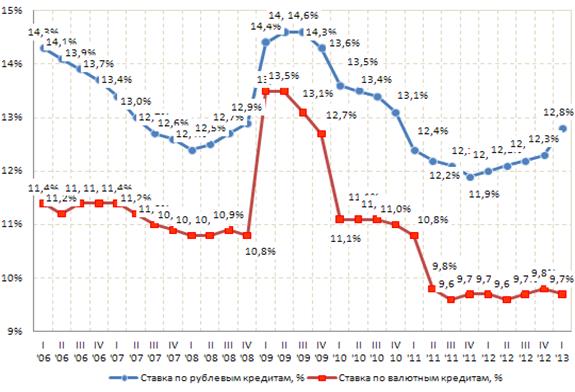

Как можно выяснить на сайте АИЖК, по состоянию на декабрь 2012 года средний размер кредита составил 1,479 миллиона рублей, средневзвешенный срок кредитования — около 15 лет, средняя ставка кредитования 12 % [5].

Рис. 2. Динамика средневзвешенной процентной ставки по выданным ипотечным кредитам в 2006–2012 гг.

Общая потребность населения РФ в жилье превышает 17 трлн руб. активы всей банковской системы страны составляют свыше 14 трлн руб. Сбережения граждан, не задействованные в кредитно-финансовой сфере, оцениваются в размере 16 млрд руб. и хранятся в иностранной валюте на руках у населения [3].

В наибольшей степени население России готово использовать ипотечный кредит для приобретения готового жилья. Такое положение обусловлено, прежде всего, структурой рынка недвижимости, на котором готовые квартиры преобладают над новостройками. Как следствие количество сделок на вторичном рынке жилой недвижимости превышает количество сделок на первичном рынке. Вместе с тем по мере роста темпов жилищного строительства, совершенствования программ ипотечного кредитования строящегося жилья наблюдается снижение доли кредитов, предоставляемых на цели приобретения вторичного жилья за счет увеличения кредитования новостроек.

Увеличение спроса на жилье дает положительный импульс жилищному строительству и содействует росту отраслей строительной индустрии, стимулирует развитие инфраструктуры населенных пунктов, а также спрос на товары длительного пользования. Повышая доступность жилья, ускоренное строительство жилья способствует формированию эффективного рынка труда, что является важным фактором для развивающихся и переходных экономик.

Таким образом, институт ипотеки выступает как форма инвестирования, эффективное средство аккумуляции денежных средств, прежде всего частных сбережений населения.

Литература:

1. Экономика недвижимости: учебник / под ред. проф. О. С. Белокрыловой. — Ростов н/Д: Феникс, 2009. — 378 с. — (Высшее образование).

2. Официальный сайт «Русипотека». [Электронный ресурс]. — Режим доступа: http://www.rusipoteka.ru/

3. Официальный сайт «Эксперт Ра». [Электронный ресурс]. — Режим доступа: http://www.raexpert.ru/

4. Официальный сайт «Ипотека — Рус». [Электронный ресурс]. — Режим доступа: http://www.ipoteka-rus.ru/

5. Официальный сайт «Агентство по ипотечному жилищному кредитованию». [Электронный ресурс]. — Режим доступа: http://ahml.ru/