В статье рассматривается политика Центрального банка, направленная на регулирование рынка потребительского кредитования. Дана характеристика инструментам, применяемым для воздействия на рынок потребительского кредитования.

Ключевые слова: Центральный банк, коммерческий банк, потребительский кредит, заёмщик, кредитор

Актуальность исследования. Потребительское кредитование является одним из наиболее распространённых видов кредитования в России. Его роль многопланова: оно позволяет при недостаточности собственных средств быстро удовлетворить возникающие потребности и способствует повышению спроса на рынке потребительских товаров. Однако при этом возникают проблемы, связанные с быстрым и слабо контролируемым ростом объемов кредитования физических лиц. В результате это приводит к несоответствию долговой нагрузки доходам населения, что увеличивает риски неплатежей.

Кредитная система России состоит из Центрального банка, коммерческих банков и небанковских кредитных организаций. Центральный банк является институтом финансового рынка, наделённым исключительным правом выпускать деньги в обращение. В соответствии со статьей 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение стабильности и развитие национальной платежной системы; развитие финансового рынка Российской Федерации; обеспечение стабильности финансового рынка Российской Федерации. Он занимается выдачей кредитов коммерческим банкам. Коммерческие банки представляют собой основу кредитной системы и осуществляют банковские операции для юридических и физических лиц. [1]

Политика Центрального банка направлена на противодействие росту инфляции. Во второй половине 2023 года уровень инфляции значительно превышал целевой показатель в 4 %, что стало поводом для ЦБ ужесточить условия для банков, в том числе в сфере потребительского кредитования.

Только за первый месяц осени 2023 года банки одобрили 2,95 миллиона кредитов наличными физическим лицам на сумму 579,2 миллиарда рублей, а отклонили 63 % заявок на кредиты наличными. В первой половине октября 2023 года было отклонено более 80 % заявок. Важную роль в увеличении количества отклонений по потребительским кредитам оказало вступление в силу с 1 июля 2023 года Федерального закона от 29.12.2022 № 613-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)». Основными изменениями являются:

— максимальное значение полной стоимости по потребительским кредитам снижено с 365 % до 292 % годовых;

— законом также установлен максимальный размер суммы всех платежей по договору потребительского кредита сроком до 1 года с полуторакратного размера до 130 % от суммы предоставленного кредита.

С 1 октября 2023 года Банк России ограничил кредитование заемщиков с высокой долговой нагрузкой. В результате кредиты заёмщиков, которые тратят большую часть дохода на обслуживание долга по кредиту, могут составлять только 30 % от всего портфеля банка.

В итоге в 3 квартале 2023 года средняя ставка по потребительским кредитам в топ-15 банков составила 24,3 % годовых, увеличившись за три месяца на 3,4 %

Также с конца 2023 года Центральный банк ужесточил макропруденциальную политику (МПЛ). МПЛ используется для предотвращения системного риска в сфере потребительского кредитования и недопущения увеличения закредитованности населения. Это достигается путем создания условий, которые делают кредитование менее привлекательным для заемщиков с высоким уровнем долговой нагрузки. Применение МПЛ может привести к искусственному увеличению срока потребительских кредитов (займов). Так, для заемщиков, у которых ПДН превышает 50 %, но не превышает 80 %, ЦБ РФ в IV квартале 2023 года установил МПЛ от объема предоставленных потребительских кредитов без лимита кредитования — 30 %, а от объема установленных (увеличенных) лимитов кредитования — 20 %.

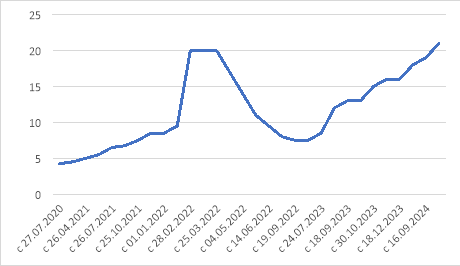

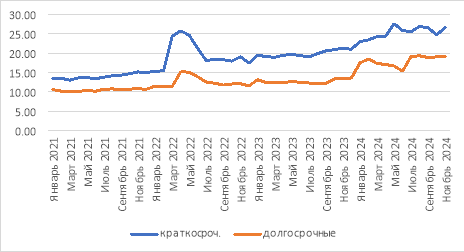

Одним из главных инструментом регулирования инфляции со стороны ЦБ является ключевая ставка. Если сравнить динамику ключевой ставки, приведённую на рисунке 1, и динамику ставок по потребительским кредитам на рисунке 2, то можно сделать вывод о прямой зависимости ключевой ставки и ставок по кредитам. В итоге динамика ставок по потребительским кредитам осталась на высоком уровне.

Рис. 1. Динамика ключевой ставки ЦБ

Рис. 2. Динамика процентной ставки по потребительским кредитам физических лиц

Все вышеописанные мероприятия проводимые ЦБ позволяют заявить, что начиная со второй половины 2023 году нестабильность экономике в стране и рост инфляции стали поводом для ужесточения условий для банков в сфере потребительского кредитования. Итогом этих мероприятий стало сокращение количества кредитов, выданных недобросовестным заёмщикам. С одной стороны, наблюдаются плюсы такой ситуации, которые включают снижение рисков дефолта и кредитного портфеля банков. Но с другой, минусами являются ограничение доступа к финансированию для граждан, затруднение в получении кредитов на важные покупки, лечение или образование.

Литература:

- Федеральный закон «О потребительском кредите (займе)" от 21.12.2013 N 353-ФЗ [Электронный ресурс]. Режим доступа: https://www.consultant.ru/document/cons_doc_LAW_155986/

- Арисова М. Б., Павелкин В. Д., Сульдина В. В., Ахмедов А. А. Современные проблемы и перспективы развития потребительского кредитования в Российской Федерации Международный научно-практический интернет-журнал «ПРО-Экономика» № 1, 2020 (январь). С. 1–8.

- Банк России установил более строгие ограничения на кредитование заемщиков с высокой долговой нагрузкой [Электронный ресурс]. Режим доступа: http://www.cbr.ru/press/pr/?file=638290989476912274FINSTAB.htm

- Прощаемся с кредитами. Почему в октябре российские банки отклонили 80 % заявок [Электронный ресурс]. Режим доступа: https://45.ru/text/economics/2023/10/26/72846632/

- Национальное бюро кредитных историй [Электронный ресурс]. Режим доступа: https://nbki.ru