Банковская деятельность является одной из видов предпринимательской деятельности. А, как известно, не один вид предпринимательской деятельности не является безрисковым. Банки в своей деятельности прибегают к использованию денег, а точнее вся их деятельность базируется на деньгах. Банки могут заработать огромную сумму денег за определенный срок, но и рискуют потерять их за короткое время.

В различной литературе встречаются разные определения понятия «банковский риск». Например, профессор экономических наук Бабичева Ю. А. предлагает следующую трактовку данному определению: «банковский риск — вероятность того, что произойдет событие, которое неблагоприятно скажется на прибыли или капитале банка» [2, с. 89]

Английские экономисты в своем труде приводят другое, более полное определение понятия «банковский риск». Они утверждают, что «банковский риск — специфическая черта процесса реализации банковского товара — передача на время, на срок права владения и использования части ссудного фонда и инфраструктурных услуг, необходимых для эффективного использования этой части» [3, с. 135]. Нетрудно заметить, что данное определение является наиболее точным, однако оно не учитывает вероятность незапланированного увеличения расходов при осуществлении определенных банковских операций.

Исходя из двух вышеуказанных определений, сформируем свое, более точное: Банковский риск — неопределенность в отношении будущих денежных потоков, возможность потерь или недополучения доходов по сравнению с планируемыми или вероятность возникновения непредвиденных расходов при осуществлении определенных банковских операций, представленная в стоимостном выражении.

Одним из главных элементов в создании системы управления является классификация рисков.

Под классификацией рисков понимается «распределение рисков на конкретные группы по определенным признакам для достижения поставленных целей» [4]

Научно-обоснованная классификация риска позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов, приемов управления риском.

Именно поэтому стоит рассмотреть систему существующих банковских рисков.

В зависимости от сферы действия все банковские риски можно разделить на 2 крупные группы:

1) внешние;

2) внутренние.

Внешние риски — это риски не связанные деятельностью банка или конкретного клиента, политические, экономические и другие. Это потери, возникающие в результате начавшейся войны, революции, национализации, запрета на платежи за границу, консолидации долгов, введения эмбарго, отмены импортной лицензии, обострения экономического кризиса в стране, стихийных бедствии.

Внешние риски можно разделить на:

- страховые риски

- риски стихийных бедствий

- правовые (законодательные) риски

- конкурентные риски

- политические риски

- социальные риски

- экономические риски

- финансовые риски

- риски перевода

- организационные риски

- отраслевые риски

Каждый из этих рисков носит свой характер. Для того чтобы принять правильно решение по избеганию риска, руководству банка нужно точно понимать с каким из видов внешнего риска они столкнулись.

Внутренние риски — это риски, возникающие в результате деятельности самих банков и зависящие от проводимых ими операций. Соответственно внутренние банковские риски делятся на потери по основой и по вспомогательной деятельности банка.

В состав рисков по основной деятельности входят такие как:

- кредитный риск;

- валютный риск;

- процентный риск;

- рыночный риск и т. д.

Кредитный риск возникает у банка в следствие неплатежеспособности клиентов, которые не могут в срок вернуть занятые средства.

Валютный риск может быть вызван резким колебанием курсов денежных единиц. Если стоимость денег резко падает, то банк и клиенты несут потери.

Процентный риск приводит к убыткам по причине изменения процентных ставок финансовых инструментов кредитной организации.

Рыночный риск угрожает потерями в рыночной стоимости ценных бумаг, курсов валют и драгоценных металлов.

Риски, связанные со вспомогательной деятельностью банков включают потери по формированию депозитов, риски по новым видам деятельности, риски банковских злоупотреблений.

Исходя из указанного выше, можно сделать вывод о том, что риски по данной классификации делятся на:

1) связанные с активами (кредитные, валютные, рыночные, расчетные, лизинговые, факторинговые, кассовые, риск по корреспондентскому счету, по финансированию и инвестированию и др.)

2) связанные с пассивами банка (риски по вкладным и прочим депозитным операциям, по привлеченным межбанковским кредитам)

3) связанные с качеством управления банком своими активами и пассивами (процентный риск, риск несбалансированной ликвидности, неплатежеспособности, риски структуры капитала, левереджа, недостаточности капитала банка)

4) связанные с риском реализации финансовых услуг (операционные, технологические риски, риски инноваций, стратегические риски, бухгалтерские, административные, риски злоупотреблений, безопасности).

Существует другая классификация банковских рисков. По характеру учёта банковские риски делятся на 2 вида рисков:

1) по балансовым операциям;

2) по забалансовым операциям.

Как известно кредитный риск, возникающий по балансовым операциям, очень часто распространяется и на внебалансовые операции, например, это возможно при банкротстве предприятия. Важным является правильный учёт степени возможных потерь от одной и той же деятельности, проходящей одновременно как по балансовым, так и по внебалансовым счетам.

По возможностям и методам регулирования риски бывают так же двух видов:

1) открытые;

2) закрытые.

Открытые риски не подлежат регулированию. Закрытые риски могут регулироваться с помощью проведения политики диверсификации, то есть путём широкого перераспределения кредитов в мелких суммах, предоставленных большому количеству клиентов при сохранении общего объёма операций банка; введения депозитных сертификатов; страхования кредитов и депозитов и др.

По методам расчёта риски могут быть разного характера:

1) комплексный (общий) риск;

2) частный риск.

Комплексный риск включает оценку и прогнозирование величины риска банка от его дохода. Частный риск основывается на создании шкалы коэффициентов риска по отдельной банковской операции или их группам.

Стоит отметить, что существует деление рисков на следующие два вида:

1) чистые

2) спекулятивные.

Чистые риски означают возможность получения убытка или нулевого результата. Спекулятивные риски, в свою очередь, выражаются в вероятности получить как положительный, так и отрицательный результат.

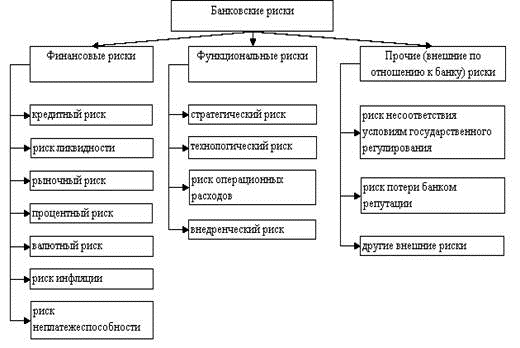

Множество авторов сходятся во мнении, что банковские риски можно разделить на три группы: финансовые риски, функциональные риски и прочие (внешние по отношению к банку) риски. (Рисунок 1).

Рис. 1. Классификация банковских рисков

Рассмотрев все возможные классификации рисков, становится важно перечислить основные элементы, положенные в основу всех классификаций банковских рисков. К таким элементам относятся:

- тип, или вид, коммерческого банка;

- сфера возникновения и влияния банковского риска;

- состав клиентов банка;

- метод расчета риска;

- степень банковского риска;

- распределение риска во времени;

- характер учета риска;

- возможность управления банковскими рисками;

- средства управления рисками.

Классификация банковских рисков приведенная нами не конечна — с развитием технологий их число увеличивается. Какими бы ни были риски, существует множество способов избежать ненужных потерь.

Литература:

1. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 N 395–1

2. Банковское дело: справочное пособие./Под ред. Ю. А. Бабичевой.2008

3. Долан Э.Дж, Кэмпбелл К, Р. Кэмпбелл. Деньги, банковское дело и денежно-кредитная политика. — М., 2011.

4. Егоров В. А. Система управления рисками в банке // Финансы № 9, 2003.