Оценка риска занимает одно из важнейших мест в системе управления риском. Такая оценка подразумевает процесс, при котором качественно или количественно определяется величина (степень) риска.

Оценку финансового положения предприятия следует проводить, опираясь на главные документы финансовой отчетности, такие, как бухгалтерский баланс и отчет о прибылях и убытках.

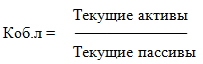

На основе данных бухгалтерского баланса составим аналитическую таблицу по видам ликвидности (текущей платежеспособности). Даная таблица является одной из важнейших характеристик финансового состояния организации, которая определяет возможность своевременной оплаты по счетам и является одним из показателей банкротства [1]:

(1)

(1)

2009 год: Коб.л = 62846881/44371138= 1,42

2010 год: Коб.л = 43416567/17181227= 2,53

2011 год: Коб.л = 98515992/37207484= 2,65

По всем отчетным годам данный коэффициент больше 1, что говорит о том, что у анализируемого предприятия низкий финансовый риск (норматив=1,5–2,5).

Коэффициент абсолютной ликвидности(Кал) характеризует степень мобильности активов предприятия, обеспечивающей своевременную оплату по своей задолженности, и определяется из выражения [1]:

(2)

(2)

где: Кал — коэффициент абсолютной ликвидности;

Дс — денежные средства;

Кфо — краткосрочные финансовые обязательства.

2009 год: Кал = 1569/14422432= 0,00004

2010 год: Кал = 2594/16165428=0,00015

2011 год: Кал = 1755/22503107=0,00005

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия.

По нашим расчетам коэффициент Кал намного ниже норматива и поэтому предприятие считается неплатежеспособным. Но с другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

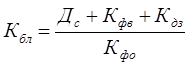

Коэффициент быстрой (срочной) ликвидности характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию.

Коэффициент быстрой (срочной) ликвидности (Кбл) определяется по следующей формуле [1]:

(3)

(3)

где: Кбл — коэффициент быстрой ликвидности;

Дс — денежные средства;

Кдз — краткосрочная дебиторская задолженность;

Кфв — краткосрочные финансовые вложения;

Кфо — краткосрочные финансовые обязательства.

2009 год: Кбл = (1569+60418666) /44371138=1,36

2010 год: Кбл = (2594 +42568614)/17181227=2,48

2011 год: Кбл = (1755+94315448):37207484=2,53

Из расчетов следует, что у исследуемого предприятия наблюдается тенденция к увеличению данного коэффициента, который характеризует способность компании отвечать по своим текущим обязательствам с использованием наиболее ликвидных активов.

Коэффициент текущей ликвидности (общий коэффициент покрытия) (Ктл) показывает степень покрытия текущими активами краткосрочных обязательств. Он вычисляется как отношение текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам, краткосрочной задолженности) [1]:

Ктл =  (4)

(4)

где: Ктл — коэффициент текущей ликвидности;

Св — стоимость высоколиквидных средств;

Сс — стоимость средств средней ликвидности;

То — текущие обязательства предприятия.

2009 год: Ктл = 62846881/44371138= 1,42

2010 год: Ктл = 43416567/17181227= 2,53

2011 год: Ктл = 98515992/37207484= 2,65

Данные показатели позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода.

У предприятия имеется финансовая возможность оплатить свои краткосрочные обязательства в течение 2010–2011 отчетных периодов.

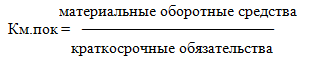

Коэффициент материального покрытия характеризует степень зависимости ликвидности от наличия материально-производственных запасов и затрат [1]:

(5)

(5)

2009 год: Км.пок = 1379606/ 44371138= 0,03

2010 год: Км.пок = 1373127/ 17181227= 0,08

2011 год: Км.пок = 2980671/ 37207484= 0,08

Так как удовлетворительным считается коэффициент со значением в интервале от 0,5 до 1,0, то отсюда следует, что у предприятия нет достаточной материально-производственной базы, чтобы иметь возможность хотя бы ими покрыть свои обязательства.

Рассчитанные показатели ликвидности предприятия отображены в таблице 1.

Таблица 1

Показатели ликвидности ОАО «Оренбургнефть» за период с 2010 по 2011 гг.

|

Показатели |

2010 г. |

2011 г. |

Отклонения |

|

Коэффициент общей ликвидности |

2,53 |

2,65 |

+0,12 |

|

Коэффициент абсолютной ликвидности |

0,00015 |

0,00005 |

—0,0001 |

|

Коэффициент быстрой ликвидности |

2,48 |

2,53 |

+0,05 |

|

Коэффициент текущей ликвидности |

2,53 |

2,65 |

+0,12 |

|

Коэффициент материального покрытия |

0,08 |

0,08 |

0 |

Из данных таблицы 1 видно, что по финансовым показателям ОАО «Оренбургнефть» два коэффициента — коэффициент общей ликвидности и коэффициент текущей ликвидности совпали по значению (Ктл=Кол=2,65), коэффициент абсолютной ликвидности (Кал=0,00015 на конец 2010 года, на конец 2011 года=0,00005), коэффициент материального покрытия (Км.пок = 2010=2011=0,08).

Результаты анализа ликвидности важны для кредиторов и инвесторов.

Таблица 2

Итоговая таблица по ликвидности баланса, тыс.руб

|

Коэффициенты |

Эталон |

На конец 2009 года |

На конец 2010 года |

На конец 2011 года |

|

Коэффициент общей ликвидности |

1,5¸2 |

1,42 |

2,53 |

2,65 |

|

Коэффициент текущей ликвидности |

1¸2 |

1,42 |

2,53 |

2,65 |

|

Коэффициент абсолютной ликвидности |

0,1¸0,3 |

0,00004 |

0,00015 |

0,00005 |

|

Коэффициент материального покрытия |

0,5¸1 |

0,03 |

0,08 |

0,08 |

Данные таблицы 2 указывают на средний уровень коэффициентов ликвидности ОАО «Оренбургнефть». Полученные коэффициенты показывают, что предприятие в состоянии своевременно оплатить свои счета. Исследуемое предприятие представляет экономический интерес, как для кредиторов, так и для инвесторов.

На следующем этапе оценки выявим и рассчитаем основные виды рисков, влияющих на финансово-хозяйственную деятельность.

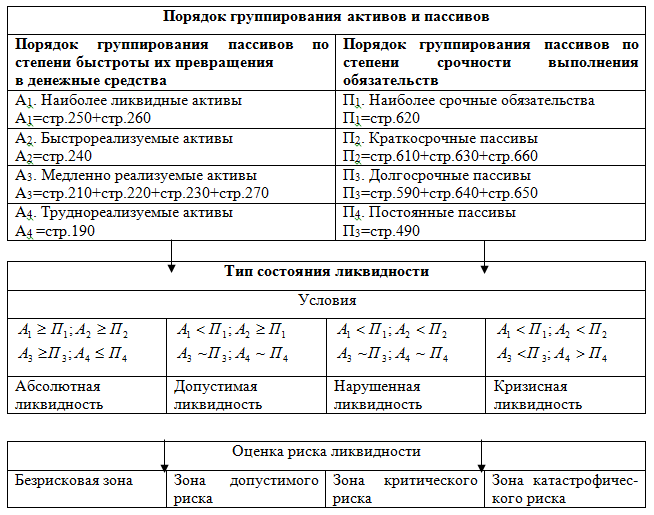

1. Оценка риска ликвидности (платежеспособности). Оценка платежеспособности является одним из основных критериев финансового положения предприятия.

Для того чтобы произвести оценку ликвидности сгруппируем активы и пассивы баланса в таблице 3.

Таблица 3

Основные показатели риска ликвидности баланса

Для удобства рассмотрения результатов представим данные в виде простой формулы:

А1 = 1569 тыс.руб. < П1 = 22503107 тыс.руб.

А2 = 144634 тыс.руб. ≥ П2 = 14655823 тыс. руб

А3 = 98369603 тыс.руб. ≥ П3 =2411004

А4 = 101522669 тыс.руб.≤ П4 = 160720168 тыс.руб.

Из рассчитанных данных устанавливается, что тип состояния ликвидности предприятия — это безкризисная зона.

2. Оценка риска снижения финансовой устойчивости предприятия (или риск нарушения равновесия финансового развития, иначе это экономический или предпринимательский риск).

Этот риск генерируется несовершенством структуры капитала (чрезмерной долей используемых заемных средств), порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по объемам.

Таблица 4

Оценка рисков финансовой устойчивости предприятия

|

Расчет величины источников средств и величины запасов и затрат |

||

|

1. Излишек (+) или недостаток (–) собственных оборотных средств |

2. Излишек (+) или недостаток (–) собственных и долгосрочных заемных источников формирования запасов и затрат |

3. Излишек (+) или недостаток (–) общей величины основных источников для формирования запасов и затрат |

|

±Фс = СОС — ЗЗ ±Фс = стр. 490 — стр. 190 — (стр. 210 + стр. 220)= 55232325 |

±Фт = СДИ — ЗЗ ±Фт = стр. 300 + стр. 400 — стр. 100 — (стр. 210 + стр. 220)= = 57303334 |

±Фо = ОВИ — ЗЗ ±Фо = стр. 300 + стр. 400 + стр. 410 — стр. 100 — (стр. 210 + стр. 220) = 57303334 |

Исходя из анализа данных, полученных и представленных в таблице 4 можно сделать вывод о том, что у предприятия по всем трем графам излишек (+) собственных оборотных средств, долгосрочных заемных источников формирования запасов и затрат. Поэтому ОАО «Оренбургнефть» находится в абсолютно устойчивом финансовом состоянии.

3. Оценка инфляционного риска. Инфляционный риск связан с возможностью обесценения денег (реальной стоимости капитала) и снижением реальных денежных доходов и прибыли из-за инфляции.

Состояние российской экономики характеризуется высокими темпами инфляции. В таблице 5 приведены данные о годовых индексах инфляции за период с 2009 года по 2011 год.

Таблица 5

Индексы инфляции

|

Период |

Инфляция за период с 2009–2011 гг. |

|

2011 год |

107,5 % |

|

2010 год |

109,4 % |

|

2009 год |

108,0 % |

Стоит отметить, что уровень инфляции напрямую зависит от политической и экономической ситуации в стране.

Возможные потери от инфляционного риска рассчитываются по формуле [2, с. 223]:

Ru = Cап — Cад (6)

где Сап — стоимость активов предприятия измененная в результате инфляции и амортизации;

Сад — стоимость активов фирмы на начало отчетного периода.

2009 год: Cап = валюта баланса=127569284/108 %=118119707;

2010 год: Cап = валюта баланса= 125186022:109,4 %=114429636;

2011 год: Cап = валюта баланса = 200038661:107,5 %=186082475.

2009 год: Cад =64722403+62846881=127569284;

2010 год: Cад = 79769455+4546567=125186022;

2011 год: Cад = 101522669+98515992=200038661.

Подставляя в формулу полученные данные из бухгалтерского баланса, получим финансовые потери предприятия от темпа инфляции:

2009 год: Ru = Cап — Cад=118119707–127569284 =-9449577;

2010 год: Ru = Cап — Cад = 114429636–125186022 =-10756386;

2011 год: Ru = Cап — Cад = 186082475–200038661 =-13956186.

В заключение данной статьи подведем итоги. ОАО «Оренбургнефть» имеет абсолютную ликвидность баланса и поэтому рисков ликвидности не имеет. Что касается рисков снижения финансовой устойчивости, то здесь так же предприятие находится в абсолютно устойчивом финансовом состоянии. Однако для предприятия особое значение имеет инфляционный риск, возможные потери от него ежегодно увеличиваются.

Литература:

1. Нерсисян Т. Я. Менеджмент риска и страхование / Страховое дело. — 2008. — № 12. — С. 21–33.

2. Хэлферт Э. Техника финансового и статистического анализа / Э. Хэлферт. — М.: Аудит, 2006. — 487 с.

3. Экономический словарь / под ред. А. Н. Азрилияна. — М.: Институт новой экономики, 2007. — 1152 с.