Встатье представлен сравнительный анализ налогового законодательства России и США, произведена экономическая оценка налоговых рисков, осуществлено обоснование прогноза совершенствования отечественной методики выбора кандидатов для налоговой проверки, основываясь на американском опыте, разработаны рекомендации по снижению налоговых рисков для отечественного бизнеса

Ключевые слова:налоговая проверка, налоговая система, налоговый контроль, налоговый риск, выездная проверка, налоговая служба, малый бизнес, предприниматель, налоговое законодательство, налогоплательщики.

Российское налоговое законодательство непрерывно совершенствуется, а вместе с ним повышается эффективность налогового контроля над полнотой и своевременностью уплаты налогов налогоплательщиками. Наиболее действенной формой налогового контроля, как в России, так и за рубежом является налоговая проверка. Критерии для определения кандидатов для налоговой проверки претерпевают регулярные изменения, поэтому предприятию, чтобы избежать подобного рода проверок, необходимо следить за тенденциями в отечественном законодательстве, изучая зарубежный опыт.

Система налогообложения России и США схожи, что позволяет их сравнивать. Так в исследованиях Всемирного банка по оценки бизнес регулирования был составлен рейтинг экономик по 11 аспектам жизненного цикла предприятия, в том числе налогообложению. В России и США, согласно оценкам Всемирного банка, общее количество налоговых платежей в год и общая налоговая нагрузка находятся практически на одном уровне (табл. 1), тем не менее, общий рейтинг налогообложения России — 72 место, США — 105 место. В США не самая совершенная налоговая система, но, несмотря на это, она является ведущей экономикой мира, у нее наиболее современный налоговый режим и 4 место в рейтинге легкости ведения бизнеса (Россия занимает 120 место) [8]. Именно поэтому Россия реформирует свою систему налогообложения, опираясь на американский опыт.

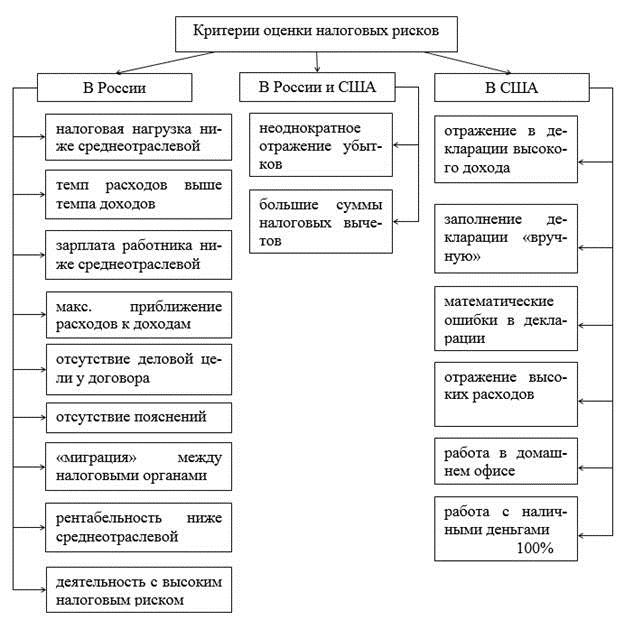

У каждого налогового органа этих двух стран разработаны определенные критерии отбора кандидатов для налоговой проверки. В России критерии самостоятельной оценки рисков для налогоплательщиков, используемые налоговыми органами, составлены Федеральной налоговой службой и находятся в свободном доступе. В США такие критерии также есть, но поскольку нет единой методики оценки налоговых рисков, американские экономисты составляют собственные варианты подобных критериев, так называемые audit red flags.

Таблица 1

Индикаторы налогообложения России и США [8, 9]

|

Индикатор |

Россия |

США |

|

Общее число налоговых платежей в год (количество) |

9 |

11 |

|

Время, затраченное на подготовку, подачу отчетности и уплату налогов (часы в год) |

290 |

187 |

|

Налог на прибыть (% прибыли) |

8,9 |

27,6 |

|

Налог и выплаты на зарплату (% прибыли) |

32,1 |

10,0 |

|

Другие налоги (% прибыли) |

5,8 |

9,1 |

|

Общая налоговая ставка (% прибыли) |

46,9 |

46,7 |

Безусловно, есть налоговые риски, которые признаются таковыми и в России, и в США. Налоговый орган сразу насторожит отражение убытков в бухгалтерской отчетности на протяжении нескольких лет. Федеральная налоговая служба России нанесет визит в случае, если в течение двух лет подряд компания терпит убытки, налоговый орган США может проверить отчетность, если финансовый результат предприятия является отрицательным в течение 3 лет из 5. Такая причина проверки обоснована, ведь целью хозяйственной деятельности любого бизнеса является получение прибыли, а если бизнес убыточен, то нет смысла в его существование [3].

Отражение больших сумм налоговых вычетов также является налоговым риском и в России, и в США. Значительную долю налоговых вычетов в российских компаниях составляет вычет налога на добавленную стоимость. Федеральная налоговая служба России определяет допустимую сумму вычета по НДС из налоговой базы в пределах 89 % за отчетный год. В Америке, в одной из самых развитых стран мира, отсутствует НДС, платежи в казну США поступают только от налога с продаж, по которому не предусмотрены налоговые вычеты [4]. Тем не менее, особое внимание уделяется благотворительному вычету. В США активно развиваются программы благотворительности, и существуют налоговые поощрения для предприятий, занимающихся благотворительностью, в том числе налоговые вычеты. Поскольку есть фирмы, которые получают выгоду за счет уменьшения налогооблагаемой базы, документально увеличивая благотворительный взнос, в Америке могут нанести налоговый визит, если сумма вычета будет более 3 %.

Остальные десять критериев Федеральной налоговой службы России не совпадают с американскими критериями, тем не менее, представляют важность для российских налогоплательщиков. К ним относятся: налоговая нагрузка ниже среднеотраслевого уровня, опережающий темп роста расходов над темпом роста доходов, среднемесячная заработная плата на одного работника ниже среднеотраслевой, неоднократное приближение к предельному значению величин показателей для перехода к специальным налоговым режимам, сумма расхода максимально приближена к сумме дохода за календарный год, заключение договоров с контрагентами-перекупщиками или посредниками без наличия деловой цели, непредставление налогоплательщиком пояснений на уведомление налогового органа, «миграция» между налоговыми органами, значительное отклонение уровня рентабельности по данным бухгалтерского учета от данных статистики, ведение финансово-хозяйственной деятельности с высоким налоговым риском [1].

Американские налоговые риски можно разделить на две группы:

1. Налоговые риски для всех налогоплательщиков:

1.1. отражение в налоговой декларации высокого дохода;

1.2. заполнение декларации «в ручную»;

1.3. математические ошибки в налоговом отчете;

2. Налоговые риски характерные для малого бизнеса:

2.1. отражение высоких расходов в Schedule C;

2.2. использование «домашнего офиса» для предпринимательства;

2.3. 100 % использование находящего в собственности бизнесмена автомобиля;

2.4. работа с наличными деньгами (рис.1).

Рассмотрим налоговые риски, характерные для всех налогоплательщиков в США. Так, например, если вероятность налоговой проверки в целом составляет 1,11 %, то для тех предпринимателей, чей доход превышает 200 000 $, она увеличивается до 3,93 %. А шансы счастливчика, который получает в год больше 10 млн. $, встретиться с налоговыми органами, можно оценить как один к трем. Для России данный риск тоже актуален, поскольку вклад крупнейших налогоплательщиков в совокупный объем налогов и сборов составляет около 60 % [2].

Машинописная налоговая декларация уже давно стала нормой, как в России, так и в Америке, она представляет собой устоявшуюся практику, удобную как для налогоплательщиков, так и для налоговых органов. Но если в нашей стране подача декларации, заполненной «в ручную» не привлечет особого внимания, то в США компанию, предоставившую такой отчет, могут заподозрить в мошенничестве, и, наверняка, будут проверять тщательнее.

Рис. 1 Критерии оценки налоговых рисков в России и США [7]

Поскольку налоговая отчетность часто заполняется в последний момент, как бы ни было странным, но математические ошибки являются одной из самых распространенных причин для проведения налоговой проверки. Конечно же, под математическими ошибками не подразумевают неточности сложения или вычитания, так как все арифметические действия выполняет компьютер, а имеют в виду неправильное внесение данных в программу из-за невнимательности. Именно поэтому декларацию следует проверять тщательно, а также подавать в срок, ведь штраф за каждый просроченный месяц в США составляет 5 % от общей суммы налогов, но не более 25 %.

Малый бизнес в США довольно хорошо развит и очень эффективен: он создает более 60 % ВВП страны, каждая третья семья в Америке занимается малым предпринимательством, ежегодно регистрируются около миллиона новых малых компаний, а на сегодняшний день их уже более 20 млн. Государство, с одной стороны, стимулирует малый бизнес, а, с другой стороны, тщательно контролирует его деятельность, поэтому многие критерии оценки налоговых рисков связаны с малым предпринимательством [6].

Индивидуальные предприниматели в США обязаны заполнять для налоговых органов Приложение C, «Доход или потери от занятий предпринимательской деятельностью», или Приложение C-EZ. Опыт показывает, что больше всего занижения доходов и завышение расходов осуществляется индивидуальными предпринимателями, поэтому их деятельности уделяется особое внимание налоговыми органами. Большие расходы на командировки, бизнес-ланч, транспорт с большой вероятностью подвергнутся аудиту [10].

Американцы, которые могут позволить себе работать дома, используют такую возможность. В России организация домашнего офиса считается непрестижной (бизнесмен покупает или арендует помещение для офиса) и не всегда возможной из-за маленькой средней квадратуры жилых помещений, а в США половина малого бизнеса управляется предпринимателями из домашних офисов. Согласно налоговому законодательству США расходы на содержание домашнего офиса можно относить на себестоимость продукции, произведенной в результате предпринимательской деятельности. Таким образом, организация домашнего офиса позволяет сократить издержки на аренду, транспорт, содержание офиса, а также позволяет переносить на расходы бизнеса часть коммунальных платежей своего жилища. Но поскольку налоговый контроль таких офисов затруднен, вероятность налоговой проверки велика [5, 10].

Большинство платежей во всех развитых странах, включая США, осуществляются безналичным способом, что позволяет контролировать все транзакции. Работа же с наличными деньгами, как правило, характерна для малого предпринимательства, например, к предпринимателям в США, которые до сих пор используют наличный расчет, относятся таксисты, мойщики машин, парикмахеры и другие. В силу того, что контроль движения денежных средств на таких предприятиях затруднен, они являются одними из главных кандидатов для налоговой проверки.

Рассмотренные критерии актуальны для отечественных фирм, потому что, во-первых, в России действуют различные программы поддержки малого бизнеса, которые помогают развиваться малому предпринимательству. С ростом таких преимуществ увеличивается сфера налогового контроля малого бизнеса, совершенствуются критерии отбора кандидатов для проверок.

Стремителен переход отечественного бизнеса на безналичные расчеты, законность которых проще контролировать, поэтому в ближайшее время в центре внимания окажутся фирмы, работающие с наличными операциями. Министерство финансов активно разрабатывает программы перехода на безналичные операции, предлагая уменьшение комиссии для обязательных электронных платежей и устанавливая ограничения. Например, будет ограничено совершения наличных операций на сумму, превышающую 600 000 руб., заработная плата будет выдаваться только на банковские карты.

Для того, чтобы минимизировать возможные будущие налоговые риски в России, предпринимателям необходимо обратить внимание на следующее:

1) переход на электронную отчетность не только способствует снижению налоговых рисков, но и является более удобной для проверки налоговыми органами формой отчетности;

2) отражение высоких расходов, так же как и высоких доходов, привлечет внимание налоговых органов, особенно, если отсутствует пояснительная записка с объективными причинами, поэтому предпринимателям следует сразу объяснить причины своей неудачи или небывалого успеха;

3) предприниматели, которые используют преимущественно безналичные расчеты в процессе своей деятельности, пользуются большим доверием со стороны налоговой службы.

Таким образом, некоторые критерии оценки налоговых рисков США применимы для российской действительности в настоящее время, а часть из них будут актуальны для России в будущем. Сама же проблема оценки налоговых рисков всегда остается актуальной, поскольку в России низкий уровень налоговой дисциплины и культуры, считается, что во всех «бедах» априори виноват налогоплательщик. Но, как известно бизнес всегда свое рода риск, поэтому у каждого предпринимателя (даже самого добросовестного) существуют удачные и неудачные периоды в его деятельности. В сложные для предпринимателя времена его бизнес попадает под пристальное внимание налоговых органов, так как все больше отвечает критериям налоговой проверки. И понимание таких критериев и тенденции их изменения позволят налогоплательщикам снизить риск налогового визита.

Литература:

1. Приказ ФНС России № ММ-3–06/333@ от 30.05.2007 «Об утверждении Концепции системы планирования выездных налоговых проверок» // Экономика и жизнь. № 23. 2007.

2. Айтхожина Г. С. Особенности планирования выездных налоговых проверок крупнейших налогоплательщиков // Вестник Омского университета. Серия: Экономика. 2011. № 1. С. 190–192.

3. Бельковец В. Пояснительная записка: неформальный подход к убыткам // Практическая бухгалтерия. 2010. № 1. С. 25–27.

4. Воловик Е. М. НДС или налог с продаж: зарубежный опыт // Финансовая газета. 2012. № 24. С. 10–12.

5. Митрофанова И. А. Инструменты модернизации механизма налогообложения прибыли хозяйствующих субъектов // Финансы и кредит. 2012. № 1. С. 42–48.

6. Митрофанова И. А., Эрентраут А. А. Налогообложение малого предпринимательства в России и за рубежом: реалии и прогнозы // Молодой ученый. 2012. № 1–1. С. 130–135.

7. Митрофанова И. В., Чаркин С. А., Митрофанова И. А. Институциональное обеспечение стратегического планирования территориального развития в России // Известия Саратовского университета. Новая серия. Серия: Экономика. Управление. Право. 2011. Т. 11. № 1. С. 43–51.

8. Doing business 2012. Economy Profile: Russia. The International Bank for Reconstruction and Development / The World Bank, 2012. 109 p.

9. Doing business 2012. Economy Profile: United States. The International Bank for Reconstruction and Development / The World Bank, 2012. 104 p.

10. Martha C. White Tax Tips: 7 Red Flags That Can Get You Audited [Electronic resource] // Time. Access mode: http://business.time.com/2012/04/06/7-red-flags-that-can-get-you-audited/ (dare of reference: 27.10.2012).