Встатье рассмотрены отдельные аспекты налогообложения прибыли российских и зарубежных компаний и проведен сравнительный анализ льгот по налогу на прибыль, направленных на стимулирование расходов в исследования и разработки.

Ключевые слова:налог на прибыль организаций, инновационная деятельность, ускоренная амортизация, налоговый кредит, исследования и разработки

Значительной статьей дохода бюджета государств являются поступления от налога на прибыль. Налоговая политика оказывает непосредственное влияние на величину государственного бюджета, а значит, на возможность государства осуществлять различные программы, в том числе и социальные. Оставшаяся у предприятия после налогообложения прибыль может быть использована для его развития в различных аспектах деятельности, повышения его конкурентоспособности и, в конечном итоге, повышения стоимости бизнеса в долгосрочной перспективе, что непосредственно оказывает влияние на развитие экономики в целом [4].

Таким образом, ставка налога на прибыль является показателем возможностей развития как самого предприятия, так и всего государства и должна отвечать балансу интересов государства и компаний, осуществляющих деятельность на его территории. В настоящее время ставки налога на прибыль в различных странах значительно варьируются.

В России базовая ставка налога на прибыль организаций составляет 20 %, однако она может быть скорректирована субъектом РФ в пределах части, зачисляемой в бюджет данного субъекта (18 %). Минимальная ставка налога на прибыль организаций, зачисляемого в бюджет субъекта федерации, согласно Налоговому кодексу РФ (НК РФ) находится на уровне 13,5 % [5]. В Великобритании ставка налога на прибыль составляет 20 % для компаний с прибылью до £300 тыс. и 23 % для компаний с прибылью свыше £300 тыс. (в 2012 г. ставка составляла 24 %) [10]. В Индии уровень ставки по налогу на прибыть может достигать 36 % [1], в Китае — 25 %, а для малых малорентабельных предприятий — 20 % [7]. В Сингапуре применяется ставки 17 % и 9 % (для доходов до 300 тыс. сингапурских долл.) [7]. В США действует следующая система ставок: 15 % — на первые $50 тыс., 25 % — следующие $25 тыс., 34 % — для оставшейся суммы и дополнительный сбор в 5 % для доходов от $100 тыс. [6].

Одним из немаловажных факторов на современном этапе экономического развития является стимулирование вложений в инновационные технологии. В связи с этим государства разрабатывают комплекс мер, способствующий привлечению предприятий к инновационной деятельности. Налоговые льготы становятся действенным механизмом поощрения капиталовложений в проведение научно-исследовательских и опытно-конструкторских работ (НИОКР).

В России перечень расходов, относящийся к расходам на НИОКР, определен в НК РФ [6]. Кроме того в НК РФ отмечается, что если налогоплательщик осуществляет НИОКР по перечню научных исследований и опытно-конструкторских разработок, установленному Правительством РФ, то он вправе применять повышающий коэффициент затрат на НИОКР в значении 1,5 [5]. В данном перечне определены наиболее приоритетные направления инновационного развития страны. В НК РФ закреплена возможность применения повышающего коэффициента при определении нормы амортизации в размере, не превышающем значения 3, для основных средств, используемых исключительно для осуществления научно-технической деятельности [5]. Также в России предусматривается предоставление организациям, занимающимся инновационной деятельностью, инвестиционного налогового кредита на срок от одного года и до пяти лет [5].

Особое внимание правительством РФ уделяется развитию инвестиционного центра «Сколково». В НК РФ закреплены отдельные положения, касающиеся этого проекта. В частности они предусматривают освобождение от налога на прибыль организаций (при годовом объеме выручки не более 1 млрд. руб.) в течение 10 лет со дня получения ею статуса участника проекта [5]. Статус участника проекта может получить компания, занимающаяся исключительно научными исследованиями.

В Великобритании малые и средние предприятия (численностью до 500 чел., ежегодным оборотом не более 100 млн. евро и активами, не превышающими 43 млн. евро) имеют право на вычет из доходов расходов на исследования и разработки (R&D), признаваемых таковыми Парламентом Великобритании, в размере 225 % с первого апреля 2012 г. В 2011 г. эта цифра составляла 200 %. Крупные компании с 1 апреля 2008 г. имеют право на вычет данных расходов из доходов в размере 130 % [10]. Малые и средние предприятия Великобритании, которые в текущем периоде понесли убытки, вместо вычета могут получить денежную сумму в размере 12,5 % от понесенных убытков. Также предприятия имеют право на налоговые льготы в виде норм ускоренной амортизации на некоторые виды приобретенных основных средств, которые распространяются на R&D [9, 10].

Индийским компаниям разрешено включать в статью расходы затраты на R&D в размере 200 %. Кроме того, при заключении сторонних договоров на R&D они могут применять налоговый вычет в размере 125–175 % от стоимости контракта (при условии, что контракт заключен с компанией, работающей в Индии) [9].

В Китае предприятия имеют право включать затраты на R&D в статью расходы в размере 150 %. В случае если вычет оказывается больше полученной прибыли, то разница между ними может быть перенесена как вычет на следующий период в течение пяти последующих лет. Компании, статус которых признан правительством как новых и высокотехнологичных, получают выгоду от снижения ставки налога на прибыль до 15 %. Подобный статус компании должны подтверждать каждые три года [7, 9].

В США примерно каждые два года обновляется система стимулов для инновационной деятельности предприятий. При этом право на налоговые льготы имеют только те предприятия, расходы которых на R&D превышают установленные базовые значения. В каждом штате имеется собственная система налогового кредитования [9].

В Сингапуре затраты на R&D могут быть зачтены в размере 130–150 %. Для проектов, одобренных властями Сингапура применяется налоговый вычет в размере 200 %. На расходы, направленные на разработку и внедрение новых технологий за пределами Сингапура, распространяется налоговый вычет в размере 100 %. Также компании, несущие расходы на R&D, могут воспользоваться налоговой льготой в виде 50 %-го освобождения от налогов первых 300 000 сингапурских долл. прибыли компании в течение 3 лет. Сингапур также намерен компенсировать до 225 000 сингапурских долл. убытка компаний, в случае если компания в течение налогового года использовала не менее 150 000 сингапурских долл. на R&D и при этом понесла убытки, при условии, что компания создана в Сингапуре и является налоговым резидентом Сингапура и не получала налогооблагаемую прибыль до участия в данной программе налогового стимулирования [7, 9].

Некоторые особенности налогообложения инновационных компаний в России и за рубежом приведены в таблице 1.

Ключевым моментом, на который государства обращают внимание при налоговом стимулировании инновационной деятельности предприятия, является включение затрат на научные исследования и разработки в статью расходы. Более того, рассмотренные страны при определенных условиях предоставляют дополнительные вычеты в размере, зависящем от объема таких затрат. Подобная мера снижает налогооблагаемую прибыль, тем самым создавая более благоприятные условия для функционирования инновационно-активных предприятий. Единственной из анализируемых стран, не применяющей включение затрат на научные исследования и разработки с повышающим коэффициентом, является США. Весьма привлекательным является дифференцирование данного стимула в Великобритании в зависимости от размера предприятия, обусловленного сложностью эффективного функционирования малых и средних предприятий в условиях конкуренции с крупными компаниями.

Таблица 1

Особенности налогообложения инновационных компаний в России и за рубежом [1, 2, 7, 8]

|

Государство |

Включение затрат на НИОКР/R&D в расходы |

Налоговый кредит |

Ускоренная амортизация основных средств |

|

Великобритания |

225 % для малых и средних предприятий; 130 % для крупных компаний |

есть |

есть |

|

Индия |

200 % |

нет |

нет |

|

Китай |

150 % |

нет |

нет |

|

Россия |

100 %; 150 % — при соответствии перечню Правительства РФ |

есть |

есть |

|

Сингапур |

130–150 %; 200 % — для проектов, одобренных властью |

нет |

есть |

|

США |

100 % |

есть |

есть |

Большое значение в оценке стимулирования инновационной деятельности предприятий имеет применение ускоренной амортизации основных средств. Среди вышерассмотренных стран единственной, не предоставляющей такой стимул, является Индия. Применение коэффициента ускорения при нелинейном методе амортизации основных средств, непосредственно связанных с НИОКР и, ведет к сокращению налогооблагаемой прибыли за счет повышения величины амортизационных отчислений. Кроме того, это способствует их ускоренному списанию, а впоследствии ведет к обновлению таких основных средств.

К мерам налогового стимулирования в данной области относят и налоговый кредит. Не во всех странах практикуется применение данного поощрения. В России инвестиционный налоговый кредит предоставляется в форме отсрочки под проценты платежа по некоторым видам налога на определенный период. За рубежом же (Великобритания, США) налоговый кредит (tax credit) выступает как средство дополнительного стимулирования при получении убытков компанией и представляет собой денежное поощрение в процентном соотношении от понесенных убытков. При этом у компании не возникает задолженности.

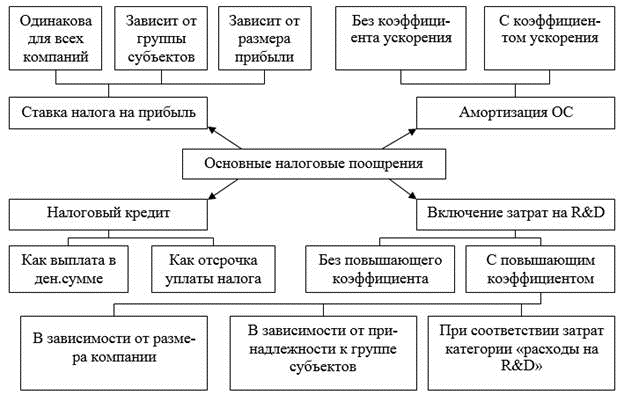

Рассмотренные механизмы, реализуемые различными государствами в сфере налогообложения прибыли для привлечения предприятий к инновационной деятельности, можно представить в виде рисунка 1.

Рис. 1 Основные налоговые стимулы для инновационных предприятий (авт.)

Таким образом, каждая из рассматриваемых стран имеет свои особенности налогообложения прибыли компаний. Поскольку величина ставки налога на прибыль определяет степень привлекательности стран для ведения бизнеса, правительствами уделяется большое внимание этому вопросу.

Одна из самых низких ставок налога на прибыль действует в Сингапуре, что делает его наиболее привлекательным из рассматриваемых государств. Существующая в США градация ставок в зависимости от размера прибыли компании переносит основную налоговую нагрузку на крупный бизнес.

В Китае действует ощутимое снижение ставки на прибыль для предприятий «новых и высоких технологий».

Наиболее привлекательными странами по включению затрат на исследования и разработки в расходы являются Великобритания и Индия, а наименее — США. Однако в Индии отсутствует ускоренная амортизация основных средств и налоговый кредит, при этом действует высокая ставка налога на прибыль. В США же широко и в течение длительного времени применяется механизм налогового кредита.

По совокупности показателей Великобритания является одним из наиболее привлекательных государств в сфере налоговых привилегий для инновационных компаний.

Одним из основных направлений в экономической политике России является развитие инновационных технологий, которое может быть достигнуто за счет привлечения предприятий в инновационную сферу посредством введения дополнительных стимулов в части налогообложения прибыли [3]. Например, путем увеличения вычетов по затратам на НИОКР для малых предприятий или за счет снижения на общефедеральном уровне ставки налога на прибыль для инновационных компаний.

Литература:

1. Козубова В. Облегченная нагрузка: [Электронный ресурс]. — Режим доступа: http://vz.ru/economy/2012/9/26/599859.print.html.

2. Митрофанова И. А. Инструменты модернизации механизма налогообложения прибыли хозяйствующих субъектов // Финансы и кредит. 2012. № 1. С. 42–48.

3. Митрофанова И. А., Эрентраут А. А. Налогообложение малого предпринимательства в России и за рубежом: реалии и прогнозы // Молодой ученый. 2012. № 1–1. С. 130–135.

4. Митрофанова И. В., Чаркин С. А., Митрофанова И. А. Институциональное обеспечение стратегического планирования территориального развития в России // Известия Саратовского университета. Новая серия. Серия: Экономика. Управление. Право. 2011. Т. 11. № 1. С. 43–51.

5. Налоговый кодекс Российской Федерации (по сост. на 10.06.2013): М.: Омега-Л, 2013. 751 с.

6. Налог на прибыль в США. Обзор зарубежной практики налогового регулирования: [Электронный ресурс]. — Режим доступа: http://www.audit-it.ru/nalognews/reg110/352370.html.

7. Окно в Китай: консалтинговая группа: [Электронный ресурс]. — Режим доступа: http://www.chinawindow.ru.

8. Тлисов А. Б., Митрофанова И. А., Пошелюжный С. В. Зарубежный и отечественный опыт государственного управления процессом инновационного развития // Финансовая аналитика: проблемы и решения. 2012. № 16. С. 19–24.

9. Andreas Müller A., Wenger J.-D., Thomas Linder Т. Tax Incentives for R&D in Switzerland: [Электронный ресурс]. — Режим доступа: http://www.amcham.ch/publications.

10. HM Revenue & Customs: Research and Development (R&D) Relief for Corporation Tax: [Электронный ресурс]. — Режим доступа: http://www.hmrc.gov.uk/ct/forms-rates/claims/randd.htm.