Кредитные организации имеют сложную многоуровневую систему рисков, всесторонняя и объективная оценка которых играет важную роль в обеспечении финансовой устойчивости каждой кредитной организации и стабильного развития банковской системы в целом.

Учитывая, что основной объем активных операций банков приходится на ссудные операции, одним из наиболее значимых являются кредитные риски. Это обуславливает высокую значимость задач, стоящих перед надзорными органами по контролю адекватности оценки рисков кредитными организациями.

Понятие кредитного риска дано в письме Банка России «О типичных банковских рисках»: кредитный риск- риск возникновения убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условием договора [3].

Разработка методов расчета резервов и капитала под риск актуальна для целей управления кредитным риском, для оптимизации распределения ресурсов и лимитирования операций. Многие банки имеют собственные методики рейтинговой оценки заемщиков.

В настоящие время с учетом Базельского соглашения оценка кредитного риска осуществляется банками с использованием отдельных элементов упрощенного стандартизированного подхода. Этот подход основан на использовании количественных оценок рисков, рассчитанных самими кредитными организациями по результатам комплексного анализа деятельности заёмщика. При этом учитываются финансовое положение заемщика, качество обслуживания им долга по ссуде, а также имеющаяся в распоряжении кредитной организации информации о любых рисках заемщика, включая сведения о его внешних обязательствах, о функционирование рынка, на котором работает заемщик и т. д. [5]. В надзорной работе для обеспечения адекватности оценки банками кредитного риска кураторами анализируются мотивированные суждения банков о кредитном риске заемщиков, документы, свидетельствующие о погашении ссудной задолженности и иная информация о рисках в деятельности заемщиков, используется метод скоринга.

Скоринг — метод классификации заемщиков для оценки кредитного риска, представляет собой математическую или статистическую модель, с помощью который на основе кредитной истории «прошлых» клиентов банк пытается определить, насколько велика вероятность, что конкретный потенциальный заёмщик вернёт кредит в срок.

Рисковый скоринг — это средство, используемое для оценки уровня риска, связанного с заемщиками. Он не определяет явным образом надежных или ненадежных заемщиков на основе их индивидуальных характеристик, а предоставляет возможность получить оценку того, что заемщик с определенным рейтингом будет «плохим» или «хорошим».

По своей сути скоринг описывает, как собрать разнообразные части общей информации о состоянии клиента банка вместе, чтобы получить наиболее точный прогноз вероятности невозврата платежа, позволяя на основе стандартизированного алгоритма провести оценку клиентов и принять решение по дальнейшей работе с ними. Скоринговая модель заключается в том чтобы, перевести разнородную информацию из разряда характеристик заемщика в категорию специфических значений и присвоить тем или иным сведениям определенное количество баллов, а затем обнаружить именно ту комбинацию факторов, которые позволяют наилучшим образом объяснить причины прошлых невозвратов кредитов. Скоринговая модель должна предсказывать высокую вероятность дефолта для тех заемщиков, которые оказались неплатежеспособными, и низкую для тех, кто вовремя погасил кредит.

Существует несколько типов скоринга:

- скоринг кредитоспособности — оценка кредитоспособности заёмщиков, используемая для принятия решения о предоставлении кредита;

- скоринг по прогнозу качества обслуживания долга клиентом — оценка уровня риска существующих заемщиков, позволяющая определить поведенческие особенности клиентов, проявляющие в качестве обслуживания долга;

- скоринг востребования — оценка способов работы с просроченной задолженностью и выбор из нескольких альтернативных наборов наиболее эффективного для последующего воздействия;

- скоринг по оценке вероятности мошенничества — реализующий оценку вероятности мошенничества клиента на основе совокупности признаков проводимой сделки [4].

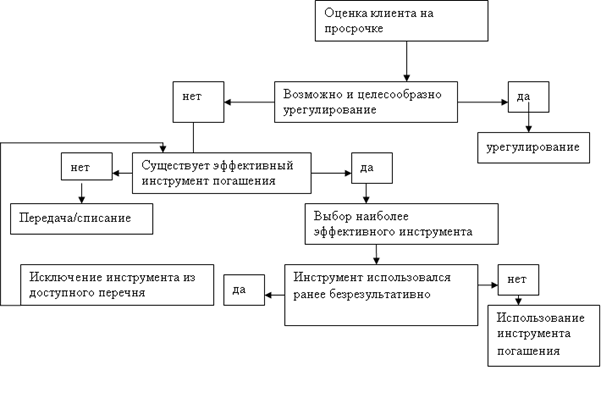

Механизм скоринга востребования при работе с просроченной задолженностью можно представить в виде алгоритма (рис.1).

Рис. 1. Алгоритм скоринга востребования [4, c.49]

Первым этапом реализации алгоритма является оценка возможности и целесообразности урегулирования просроченной задолженности клиента. При отрицательном решении на предыдущем этапе, кредитному институту необходимо определить существует ли эффективный инструмент погашения задолженности. Если его не существует, то происходит списание либо продажа ссуд.

Основная идея скоринга заключается в том, что банк может выделить финансовые, экономические и мотивационные факторы, отделяющие «хорошие» кредиты от «плохих» путём анализа большой группы заемщиков. Важно отметить, что единых критериев оценки кредитоспособности не существует, каждый банк самостоятельно выбирает параметры и их значение, базируясь на собственном опыте работы.

Преимуществами скоринговых систем являются: оперативность, объективизация процесса принятия решений, способность непрерывного развития, относительная точность оценки клиентов, основанная на обширных статистических данных по аналогичным субъектам кредитования, возможность управления качеством принимаемых решений, снижение трудозатрат, быстрая адаптация к меняющимся условиям рынка. Скоринговый метод используется при экспресс — кредитовании, позволяя поставить выдачу денег на поток, что объясняет его популярность (см. табл.1).

Таблица 1

Плюсы и минусы использования скоринга

|

Плюсы скоринга |

Минусы скоринга |

|

Объективность |

Клиент может указать ложные данные |

|

Высокая скорость проверки информации |

Применение стандартных заявок |

|

Снижение себестоимости за счет уменьшения времени процедуры. |

Использование ограниченного количества факторов |

К недостаткам скоринга можно отнести ошибки при определении квалификации заёмщика из-за недостаточности информации, влияния макроэкономических факторов, таких как уровень реальных доходов, уровень безработицы и т. д. Для эффективной работы скоринговая система должна регулярно (не реже чем раз в полгода) пересматриваться.

Обобщение опыта финансовых институтов по использованию скоринга востребования будет способствовать развитию этого эффективного инструмента принятия решений в процессе работы с просроченной задолженностью, что весьма актуально в сложившихся условиях финансовой системы.

Литература:

1. О типичных банковских рисках: Указание оперативного характера Банка России № 70-Т от 23.06.2004 // Консультант плюс. 2011.

2. Юрченко Е. Г. Совершенствование управления кредитным риском в сфере потребительского кредитования на основе скоринга востребования //Управление риском, 2009. № 2. С. 44–50.

3. Кулаковская В. В. Управления кредитным риском. Методика оценки аккуратности скоринговых операций //Управление риском, 2010. № 2. С. 51–55.

4. Международная конвергенция измерения капитала и стандартов капитала: уточненные рамочные подходы (Базель2). М.: Банк международных расчетов, 2012. 266 с.

5. http://www.ey.com/Publication/vwLUAssets/Implementing-Basel-in-Russia-Rus/$FILE/Implementing-Basel-in-Russia-Rus.pdf