В статье проведен анализ развития ипотечного кредитования Вологодской области, выявлены проблемы и тенденции. Определена доступность приобретения жилья за счет кредитных ресурсов. Автор приходит к выводу, что повышение доступности жилищного кредитования может стать локомотивом экономического роста при улучшении качества жизни населения.

Ключевые слова: жилищный рынок, ипотечное кредитование, анализ, доступность приобретения жилья.

В настоящее время в числе первоочередных задач социально-экономического развития стоит задача формирования рынка доступного жилья через повышение платежеспособного спроса населения с помощью развития ипотечного кредитования и увеличение объемов жилищного строительства.

Чтобы выработать целевые ориентиры для строительного и банковского секторов, определить перспективы улучшения жилищных условий населения, необходимо иметь прогноз развития жилищного строительства и жилищного рынка, а также оценку возможностей населения на приобретение жилья.

Социологический опрос, проведенный нами в 2013 году, свидетельствует, что в ближайшие годы планируют приобрести жилье порядка 17 % населения Вологодской области. Вместе с тем, платежеспособный спрос ежегодно сокращался в период с 2008 по 2011гг. вследствие превышения индекса потребительских цен над темпами роста реальных располагаемых доходов, и только в 2012 году данная тенденция сменилась ростом благосостояния жителей региона (рис. 1).

Рис. 1. Динамика индексов потребительских цен и реальных денежных доходов населения в Вологодской области в 2008–2012 гг., %

Источник: данные территориального органа Федеральной службы государственной статистики по Вологодской области [Электронный ресурс]. — Режим доступа: http://vologdastat.ru

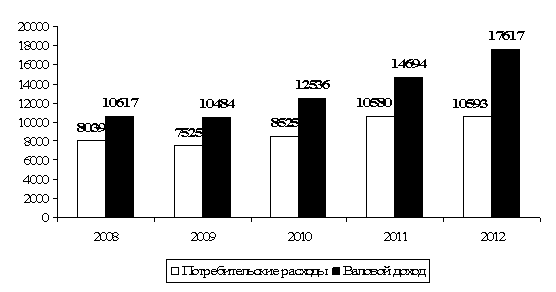

Валовые доходы населения Вологодской области за 2008–2012 гг. увеличились на 65,9 %, потребительские расходы — на 31,8 % (рис. 2), что свидетельствует о тенденции населения области к сбережению.

Рис. 2. Динамика валового дохода и потребительских расходов населения Вологодской области в 2008–2012 гг., руб.

Источник: данные территориального органа Федеральной службы государственной статистики по Вологодской области [Электронный ресурс]. — Режим доступа: http://vologdastat.ru

За 2008–2012 гг. доля сбережений во вкладах и ценных бумагах в структуре расходов жителей Вологодской области увеличилась на 4,3 п. п. Наибольшую же долю составляет покупка товаров и оплата услуг (более 60 %). Расходы на приобретение недвижимости выросли, однако их удельный вес в структуре расходов не превысил отметку в 3 % (табл. 1).

Таблица 1

Структура расходов населения Вологодской области, %

|

Показатель |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2012 к 2008 г., п. п. |

|

Покупка товаров и оплата услуг |

67,1 |

60,7 |

63,6 |

68,6 |

68,6 |

1,5 |

|

Обязательные платежи |

15,2 |

13,3 |

12,6 |

13,6 |

13,7 |

-1,5 |

|

Сбережения во вкладах и ценных бумагах |

2,4 |

4,7 |

6,3 |

4,4 |

6,7 |

4,3 |

|

Расходы на покупку недвижимости |

1,3 |

1,2 |

3,0 |

2,8 |

2,6 |

1,3 |

|

Превышение доходов над расходами |

11,2 |

13,8 |

4,6 |

7,2 |

н/д |

-4,0* |

|

*2011 к 2008 гг., п. п. Источник: данные территориального органа Федеральной службы государственной статистики по Вологодской области [Электронный ресурс]. — Режим доступа: http://vologdastat.ru |

||||||

В то же время, имеющиеся резервы, выраженные в превышении доходов населения над расходами, являются потенциальными ресурсами, которые могут быть затрачены на улучшение качества жизни, в том числе на приобретение жилья.

Данные опроса также позволили определить, что не удовлетворены жилищными условиями более 60 % населения Вологодской области. Причинами ее являются нехватка жилой площади, недостаточно комфортное жилье, а также его отсутствие.

В свою очередь, развитие жилищного строительства, по мнению руководителей строительных компаний Вологодской области, сдерживают низкий платежеспособный спрос населения, высокие налоги, трудности с получением согласований на строительство.

Вместе с тем, администрации городов и строители по-разному оценивают затраты, связанные с получением разрешения на строительство. В среднем данные затраты оцениваются на уровне 12–22 % от общей стоимости строительства. В согласовании исходно-разрешительной документации, экспертизе проектной документации и предоставлении разрешения на строительство участвуют в среднем 35 организаций. Этот процесс занимает около 10 месяцев. При снижении административных барьеров объем вводимого жилья может быть увеличен в среднем на 30 % по сравнению с прогнозами, основанными на сохранении существующей ситуации в строительстве [1].

Однако ситуация такова, что в 2012 году на территории вологодской области было сдано в эксплуатацию только 389,1 тыс. квадратных метров жилой площади (71 % к уровню 2008 года). Среднерыночная цена достигла 43000 руб. за квадратный метр при средней фактической стоимости строительства 30745 руб.

При этом более 90 % всего приобретенного жилья в 2012 году было осуществлено за счет заемных средств. В 2013 году данная тенденция сохранилась и по состоянию на 01.09.2013 года было выдано 6241 жилищных кредита объемом 7,5 млрд. руб. по средневзвешенной ставке 12,5 % на срок 169,4 месяцев, в том числе 5924 ипотечных кредита на сумму 7,4 млрд. руб. по ставке 12,4 % на срок 171,6 месяцев.

За последние пять лет на рынке банковских услуг Вологодской области значительно возросла конкуренция. Это произошло в связи с более чем двукратным ростом количества учреждений, выдающих ипотечные кредиты. Однако на снижение банковской процентной ставки это не оказало столь значительного влияния, и она стабилизировалась в районе 12 %.

Вместе с тем, корреляционно-регрессионный анализ основных параметров ипотечного кредитования показал, что наибольшее влияние на конечную величину ежемесячного платежа оказывает изменение ставки по кредиту, что является существенным резервом повышения доступности приобретения жилья за счет заемных средств банков. Анализ субъективного восприятия изменения параметров кредитования, исходя из результатов опроса, подтверждает данный факт и отражает наиболее существенное изменение заинтересованности населения к возможности улучшения собственных условий проживания за счет ипотеки.

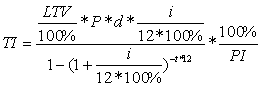

Для расчета существующего уровня доступности ипотечного кредитования населению Вологодской области воспользуемся формулой 1:

, (1)

, (1)

где

TI — минимальный совокупный доход семьи, руб. в месяц

LTV — доля заемных средств в стоимости приобретаемого жилья, %

P — средняя рыночная стоимость 1 кв.м. жилья, руб.

i — процентная ставка по кредиту, %

t — срок кредита, лет

PI — доля платежа по жилищному кредиту в доходах семьи, %

d — кв.м. соответствующие стандартам обеспечения жилыми помещениями (табл. 2)

Таблица 2

Стандарты обеспечения жилой площадью в РФ

|

Количество членов семьи, чел. |

Стандарт обеспечения, кв. м. |

|

1 |

33 |

|

2 |

42 |

|

По 18 кв.м. на члена семьи из трех и более человек |

|

|

Источник: Жилищный кодекс Российской Федерации [Электронный ресурс]: федер. закон от 29.12.2004 № 188-ФЗ // КонсультантПлюс: справ.-правовая система / Компания «КонсультантПлюс» |

|

Расчет показывает, что для приобретения жилья за счет заемных средств при первоначальном взносе 10 % стоимости имущества, средней рыночной стоимости 45 тысяч рублей за 1 кв.м., по ставке 12 % годовых при сроке кредита 30 лет и доле платежа по кредиту равной 35 % семье из 1 члена семьи необходимо иметь доход не менее 39278 руб., для семьи из двух человек — 50000 руб., для семьи из трех человек — 64273 руб. плюс 21424 руб. на каждого последующего члена семьи (табл. 3). Однако доля населения Вологодской области с таким уровнем месячного дохода очень мала.

Таблица 3

Расчет минимального совокупного дохода семьи для приобретения жилья за счет ипотечного кредита

|

Количество членов семьи, человек |

TI, руб. на семью |

TI, руб. на одного члена семьи |

|

1 |

39278,2 |

39278,2 |

|

2 |

49990,6 |

24995,3 |

|

3 |

64273,6 |

21424,5 |

|

4 |

85698,1 |

21424,5 |

|

5 |

107122,7 |

21424,5 |

|

Расчеты автора |

||

Исходя из дифференциации населения Вологодской области по уровню денежных доходов, доступным приобретение жилья за счет заемных средств для семьи из одного члена будет лишь 9 % населения, для семьи из двух членов семьи –18,5 %, для трех и более членов семьи — 20,5 %. При этом, если учесть, что в семьях из трех и более человек есть неработающие (дети, учащиеся, студенты, пенсионеры), чей доход если и имеет место быть, то балансирует в районе прожиточного минимума, процент домохозяйств кому доступно приобретение жилья по кредиту составляет лишь несколько процентов.

Вместе с тем, решение жилищной проблемы путем повышения доступности ипотечного (жилищного) кредитования может стать локомотивом отечественной экономики, создав сотни тысяч новых рабочих мест, в том числе и в малом бизнесе. Нам нужны рыночные институты, которые активизируют поиск ресурсов на местном уровне, помогут расширить стимулы для трудовой деятельности, для формирования достойных условий жизни, благоприятной социально-психологической среды. Собственный дом, собственное благоустроенное, качественное жилье важны не только как условия жизнедеятельности, но и как условия позитивного мироощущения людей. Формирование среднего класса с его позитивными жизненными установками — залог стабилизации в обществе, достижения социального мира.

Литература:

1. Оценка масштабов и динамики изменения платежеспособного спроса на жилье и объемов жилищного строительства в России. — М.: Институт экономики города, 2008. — 20 с.

2. Поварова, А. И. О налоге на недвижимость / А. И. Поварова // Проблемы развития территории, 2012. — № 3. — С. 20–32.

3. Поварова, А. И. Пути формирования рынка доступного жилья в регионе: отчет о НИР / А. И. Поварова, А. М. Черевко. — Вологда: ИСЭРТ РАН, 2010. — 150 с.