Теоретическое развитие налоговой политики во многом зависит от развития терминологии. В основе данного направления лежит понятие «налог», от которого образуются другие дефиниции. Одной из них является «налоговый потенциал» которую активно разрабатывают в последнее двадцатилетие.

Рассмотрим представленные в экономической литературе определения налогового потенциала:

1. Налоговый потенциал — совокупность объектов налогообложения в рамках действующей налоговой системы, расположенных на территории данного субъекта федерации.

Совокупная величина налогового потенциала определяет возможности правительства субъекта Федерации по формированию доходной части бюджета региона, а также потенциально возможную сумму доходов федерального бюджета, собираемую с данной территории.

В широком смысле «налоговый потенциал» — это совокупный объем налогооблагаемых ресурсов территории. В более узком, практическом, смысле «налоговый потенциал» представляет собой максимально возможную сумму поступлений налогов и сборов, исчисленных в условиях действующего законодательства. [8]

2. Налоговый потенциал — объекты обложения, сгруппированные по национальному, территориальному, отраслевому или иному признаку. [2, C. 17]

3. Налоговый потенциал — ресурсы бюджетных доходов территории или потенциальный бюджетный доход на душу населения, который может быть получен органами власти за определенный период времени при применении на территории страны одинаковых условий налогообложения

Налоговый потенциал — потенциальный бюджетный доход на душу населения, который может быть получен органами власти за определенный промежуток времени (финансовый год) при применении единых на всей территории страны условий налогообложения. [6]

В приведенных определениях выделяются два аспекта заложенных в «налоговом потенциале», это с одной стороны некая ресурсная база подверженная налогообложению, и с другой стороны возможный доход который в ходе налоговых сборов принесет эта база.

Некоторые авторы либо останавливают свое внимание либо на каком то одном аспекте, либо включают оба. Однако стоит заметить, что они имеют разные качественные характеристики, и не являются независимыми друг от друга. Так от величины «налогооблагаемых ресурсов» будет зависеть «возможная сумма поступлений налогов и сборов», а значит данные аспект имеет большее значение, и именно он нуждается в дальнейшей теоретической проработке.

Таким образом, определение, представленное в работе Прокопенко Р. А., наиболее полно отражает сущность данного понятия.

Налоговый потенциал имеет двойственный характер. Так исходя из определения потенциала как «совокупности всех имеющихся возможностей, средств в какой либо области, сфере» [4], и «источника, возможностей, средств, запасов, которые могут быть использованы для решения какой-либо задачи, достижения определенной цели» [3], можно рассматривать два варианта включения налогооблагаемых ресурсов территории в ее налоговый потенциал.

С одной стороны если рассматривать только те ресурсы, которые на данный момент на законодательной основе подлежат налогообложению, то максимальная «совокупная величина налогового потенциала» будет достигнута, в случае если будут устранены имеющиеся налоговые льготы, не будет ситуаций уклонений от уплаты налогов, и других «потерь». То есть использовать все возможные ресурсы.

С другой стороны, если рассматривать не вовлеченные в законодательное налогообложение ресурсы, то мы расширим понятие потенциала. В данном случае речь пойдет о легализации неформальной и теневой экономики, и как следствие увеличении налогооблагаемых ресурсов территории.

Первый подход имеет больше негативных последствий воздействия на социальную, политическую и экономическую сторону деятельности субъектов, однако в теории позволяет решить некоторые текущие проблемы. Второй же подход более нацелен на достижение некоторых долгосрочных, «программных» целей. В связи с этим возникает новый фактор в категории «налоговый потенциал» — время выраженное в краткосрочных или долгосрочных периодах. Отсюда возможно выделение двух подкатегорий:

1. Функциональный налоговый потенциал — это возможные частично налогооблагаемые, или не налогооблагаемые субъекты, способные оперативно полностью войти в процесс налогообложения, и не требующие сильного изменения законодательства.

2. Стратегический налоговый потенциал — субъекты хозяйственной деятельности, которые не подвержены законодательному налогообложению, в силу неформального или незаконного характера деятельности. Требует введения новых законов или изменения старых. Позволяет увеличить будущие налоговые поступления для реализации каких либо программ, проектов.

Измерение и последующее наблюдение за изменением налогового потенциала региона позволяет более глубокого исследовать проблемы теории и практики региональной экономики, разрабатывать антикризисные меры, привлекать инвестиции в реальный сектор экономики, а также моделировать эффективные схемы формирования регионального бюджета.

Одним из методов оценки налогового потенциала региона является «репрезентативная налоговая система» (РНС), разработанная экспертной комиссией США по межбюджетным отношениям [7]. Суть РНС в качестве методики измерения налогового потенциала заключается в расчете суммы бюджетных платежей, которые могут быть собраны, при условии среднего уровня налоговых усилий и одинаковом составе налогов и ставки налогообложения во всех регионах. Исходя из данных о фактически собранных налогах и по налоговым базам, можно рассчитать совокупный объем поступлений — налоговый потенциал.

Основная заслуга метода РНС — возможность использовать регрессионный анализ. Его использование позволяет сократить количество данных используемых при измерении налогового потенциала; потребуется лишь информация о совокупных доходах по региону и небольшой набор переменных, используемых в качестве косвенных измерителей налоговых баз регионов. [5]

На сегодняшний день применяется методика оценки налогового потенциала, разработанная Министерством финансов Российской Федерации.

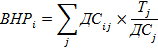

В методике основным показателем, характеризующим налоговый потенциал, является валовая добавленная стоимость в основных ценах, произведенная в регионе. Налоговый потенциал региона в методике — это сумма налоговых поступлений, которая поступила бы в консолидированный бюджет субъекта Российской Федерации при условии, что налоговая отдача в отраслях экономики региона будет такой же, как в среднем по России. Формулу расчета ВНР можно записать следующим образом [1]:

где ВНРi — валовые налоговые ресурсы региона,

ДCij — добавленная стоимость, произведенная в i-м регионе в отрасли j,

ДCj — добавленная стоимость, произведенная в Российской Федерации в отрасли j,

Тj — налоговые поступления из отрасли j в консолидированные региональные бюджеты (сумма по всем регионам Российской Федерации).

Двойственный характер налогового потенциала не позволяет максимально эффективно использовать вышеприведенные методики. Данные методики применимы только для «узкого» определения налогового потенциала, попытки же оценить «расширенный» потенциал затруднены отсутствием официальной статистики характеризующей неформальную и теневую сторону экономики. Использование «расширенной» трактовки актуально в случае решения масштабных социально-экономических проблем, решение которых требует совершенствования налоговой системы, а также при формировании долгосрочной бюджетной и кредитно-финансовой политики.

Литература:

1. Анализ существующих методик оценки налогового потенциала региона и муниципального образования [Электронный ресурс] — Режим доступа. — URL: http://www.fer.ru/rftap/files/RFTAP_QCBS_2.3_Final_report_2.pdf

2. Аронов А. В., Кашин В. А. Налоговая политика и налоговое администрирование: уч. Пособие / А. В. Аронов, В. А. Кашин. — М.: Экономистъ, 2006. — 591с

3. Большой Энциклопедический Словарь. ПОТЕНЦИАЛ (от лат. potentia — сила). [Электронный ресурс] — Режим доступа. — URL: http://www.vedu.ru/bigencdic/49861/

4. Ефремова Т. Ф. Новый словарь русского языка. Толково-словообразовательный. — М.: Русский язык, 2000 [Электронный ресурс] — Режим доступа. — URL: http://www.efremova.info/word/potentsial.html#.UqAdTx08pp4

5. Жиляева М. И., Кабардова И. А. Методика оценки налогового потенциала регионов РФ [Электронный ресурс] — Режим доступа. — URL: http://science-bsea.bgita.ru/2010/ekonom_2010/jiljaeva_metod.htm

6. Лемешко Н. С. Экономические науки Сравнительная характеристика методов оценки налогового потенциала регионов // Экономические науки. — 2012. — № 7 (92) [Электронный ресурс] — Режим доступа. — URL: http://ecsn.ru/download/journal/201207

7. Мещерякова Л. А. Оценка потенциальных возможностей региона в увеличении налоговых доходов бюджета// Региональная экономика: теория и практика. — 2008. — № 7 (64). [Электронный ресурс] — Режим доступа. — URL: http://www.fin-izdat.ru/journal/region/detail.php?ID=9680

8. Прокопенко Р. А. Понятие и роль налогового потенциала в экономическом развитии региона // Современные наукоемкие технологии. — 2007. — № 12. [Электронный ресурс] — Режим доступа. — URL: http://www.rae.ru/snt/?section=content&op=show_article&article_id=2834