Статья посвящена изучению опыта создания и функционирования зарубежных суверенных фондов благосостояния. Проанализированы характерные особенности формирования и использования средств таких фондов. Определены основные задачи деятельности. На основе проведенного исследования автором предлагается выделить несколько основных типов суверенных фондов, разделенных по целям создания.

Ключевые слова:суверенные фонды, государственные резервы, экспорт сырья, сверхдоходы, стабилизационные фонды, сберегательные фонды.

Формирование фондов государственных финансовых резервов в конце XX в. связано главным образом с необходимостью финансового регулирования экономик стран, зависящих от эксплуатации природных, ресурсов. Экономическое развитие стран не имеет устойчивого характера. Фаза подъема в конечном итоге завершается падением. Это обусловливает циклический характер практически всех воспроизводственных показателей экономической системы.

Потребность в формировании резервных фондов была обусловлена мощной зависимостью отдельных государств от колебания мировых цен на рынках сырья. К тому же, отдельные страны создают резервные фонды с целью накопления средств для будущих поколений, так как используемые страной ресурсы являются невосполнимыми. Следовательно, можно обозначить две важные функции таких фондов. Во-первых, средства, накопленные в фонде можно использовать для восполнения дефицита государственного бюджета в моменты неблагоприятной конъюнктуры рынка. Во-вторых, фонд дает возможность изымать избыток экспортных поступлений в страну в период благоприятной конъюнктуры сырьевого рынка, тем самым предотвращая возникновение голландской болезни в национальной экономике [1].

На первый взгляд кажется противоестественным то, как приток экспортного капитала может быть лишним. Однако увеличение выручки от экспорта приводит, как правило, к укреплению местной валюты. Сам факт укрепления национальной валюты не представляет никакой угрозы для экономики, но все-таки, не стоит забывать, что перманентные колебания курсов валют вслед за изменением мировых цен на сырье ведут к макроэкономической нестабильности, тем самым мешая компаниям разрабатывать определенные стратегии приспособления к текущему курсу. Более того, учитывая характерные особенности стран-экспортеров, такие как монополизм и высокие административные барьеры, стоит отметить возможность резкого роста инфляции в связи с притоком экспортной выручки.

Кроме чисто экономических задач, резервные фонды решают вопросы предотвращения стремительного увеличения государственных расходов. Обычно, немедленно минимизировать государственные расходы вслед за снижением доходов не представляется возможным. В итоге, периоды, когда ситуация на мировом рынке складывается неблагоприятно, подразумевают крупный дефицит государственного бюджета, неисполнению социально-экономических программ и неисполнению обязательств по государственным долгам.

С точки зрения участия в макроэкономической политике государства, резервный фонд выступает как макроэкономический инструмент, участвующий в процессе поддержания совокупного спроса и долгосрочного экономического роста. Проводя свою макроэкономическую политику, государство замедляет совокупный спрос нации в тот момент, когда экономика страны активно развивается, и, наоборот, при экономическом спаде и снижении покупательской активности государство стимулирует его. Во время стагнации государство имеет возможность расходовать больше средств, чем собирает налогов. Государственные расходы растут, предприятия могут не снижать производство товаров и услуг, а также не сокращать численность штата. Обратная ситуация получается в период инфляции спроса: государство снижает свои расходы, тем самым прекращая стимулировать рост цен. Разницу, которая образуется между доходами и расходами государственного бюджета, государство может разместить в резервном фонде либо взять в долг в иностранной валюте. Более того, кроме проблемы колебания доходов и избытка денежного предложения в странах, ориентированных на экспорт сырья, присутствует проблема ограниченности и невосполнимости природных ресурсов. В связи с этим, возникает необходимость рационального использования экспортной выручки от сырья в долгосрочной перспективе.

Опыт ряда стран, таких как Норвегия, Кувейт, ОАЭ, ориентированных на экспорт сырьевых товаров, свидетельствует, что правительства этих государств смогли успешно использовать рост мировых цен на сырье для формирования стабилизационных резервных фондов и фондов будущих поколений. Средства таких фондов используются для покрытия расходов государственного бюджета либо погашения внешнего долга страны. Между тем, не следует забывать о подверженности мировых цен на сырье сильным и резким колебаниям.

Официальные названия подобных фондов бывают разными, наиболее употребительные — стабилизационный фонд, фонд будущих поколений и национальный фонд [2].

Определение фонда будущих поколений приведено в исследовании Б.Шапагатовой и основано на Международных стандартах деятельности фондов национального благосостояния. Оно гласит, что «Фонд национального благосостояния — это государственный инвестиционный фонд, который состоит из финансовых активов, включающих в себя излишки платежного баланса, официальные операции с валютой, доходы государства от приватизации, бюджетного профицита, а также поступления от экспорта сырьевых ресурсов».

Стабилизационные фонды и фонды будущих поколений — две организационные формы и финансовые конструкции реализации государственных финансовых резервов, получивших название суверенных фондов благосостояния.

История суверенных фондов благосостояния (СФБ) уходит далеко в 50-е года. В 1953 году Кувейтский Совет по инвестиционным вопросам был создан с целью инвестирования избытка прибыли от продажи нефти. В 1965 году на смену Кувейтскому Инвестиционному Совету приходит Кувейтское ведомство по инвестиционным вопросам (KIO) — подразделение Кувейтского управления по инвестиционным вопросам, которое на данный момент управляет значительной частью Фонда Будущих Поколений, которому правительство Кувейта ежегодно отчисляет 10 % прибыли от продажи нефти. Кувейтское ведомство по инвестиционным вопросам инвестирует свои средства по всему миру [3].

В 1956 году британская администрация Гильбертовских островов в Микронезии стала взимать налог с экспорта фосфатов, используемых в качестве удобрения. На крошечные поступления от этого налога был сформирован Резервный Фонд балансирования доходов Кирибати (Kiribati Revenue Equalization Reserve Fund), который с тех пор вырос до 600 млн. долларов [3]. На данный момент фонд является основным ресурсом формирования прибыли островов и инвестирует свои средства в различные активы за рубежом. После основания первых двух инвестиционных фондов, их количество начинает расти. До 2000 года происходило преимущественно становление сырьевых фондов.

Первая волна роста суверенных фондов наблюдалась в 1970-е года, когда был образован Singapore’s Temasek Holdings в 1974 году и Abu Dhabi Investment Authority в 1976 году. Рост этот был связан с нефтяным кризисом 1973 года. Доходы от продажи нефти для основных арабских стран-производителей нефти в 1973–1978 гг. росли невиданными темпами. Например, доходы Саудовской Аравии выросли с 4,35 млрд.$ до 36 млрд.$, Кувейта — с 1,7 млрд.$ до 9.2 млрд.$, Ирака- с 1.8 млрд. $ до 23,6 млрд.$ [4]. В целом, суммарные доходы стран-экспортеров выросли с 23 млрд.$ в 1972 году до 140 млрд.$ в 1977 году [4]. Неизрасходованные десятки миллиардов долларов, лежавшие без движения на счетах, могли означать серьезное сокращение деловой активности и перекосы в мировой экономике. Таким образом, одним из решений для арабских стран стало создание суверенных фондов, в которых аккумулировались избыточные средства.

Вторая волна роста началась в 90-е годы с образованием Iran Oil Stabilization Fund в 1999 году и Qatar Investment Authority в 2000 году.

К третьей волне роста относится период 2000-х годов. Рост сырьевых фондов был связан с повышением цены на нефть с 24 долларов в 1999 году до 140 долларов в 2008 году [4]. Рост несырьевых фондов в период с 2000 по 2006 годов был обусловлен экономическим ростом мировой экономики. По сути, быстрый рост фондов отражает значительный подъем развивающихся экономик.

В настоящее время в мире насчитывается более 70 суверенных фондов благосостояния [3]. Главными игроками в этой сфере, контролирующими более 80 % активов всех суверенных фондов благосостояния, стоимость которых составляет примерно 5,1 млрд. долларов США, являются Китай, Норвегия, ОАЭ, Саудовская Аравия, Сингапур, Кувейт, Россия и США (рисунок 1). Из перечисленных стран лишь Сингапур и Китай сформировали свои фонды не за счет экспорта нефти, а благодаря устойчивым положительным сальдо счета текущих операций и/или государственного бюджета.

Рис. 1. Страны, аккумулирующие большую часть активов СФБ [3].

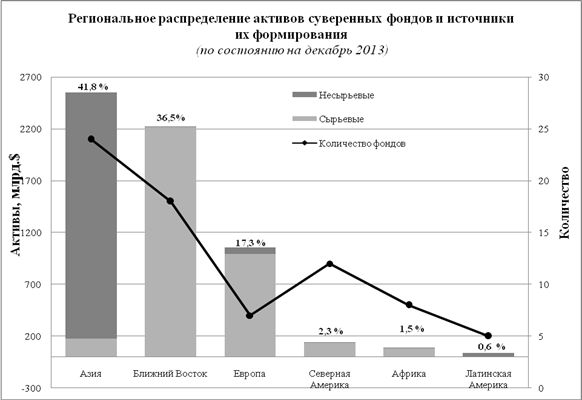

Большая часть суверенных фондов сегодня формируются за счет доходов от экспорта сырьевых товаров, главным образом нефти и нефтепродуктов (59 %). Причем, основную долю таких фондов представляют суверенные фонды Ближнего Востока (преимущественно ОАЭ и Саудовской Аравии), а также Европы (Норвегия и Россия). При этом активы несырьевых фондов практически полностью сконцентрированы в Азии — 41,8 % (рисунок 2).

Рис. 2. Распределение активов СФБ по регионам [3]

Суверенные фонды благосостояния различаются по целям создания. В зависимости от основных целей образования и функционирования фондов можно выделить пять принципиально различных групп СФБ. Группировка фондов по целям их создания представлена в таблице 1 [5].

Таблица 1

Типы суверенных фондов благосостояния

|

Тип СФБ |

Цель образования |

Основные характеристики |

Примеры |

|

I.Стабилизационные фонды |

Поддержка бюджета и защита экономики от резких колебаний цен на сырье (нефть, газ и т. д.) |

Кратко- и среднесрочный инвестиционный горизонт |

Резервный Фонд РФ, ФондЧили (Economic and Social Stabilization Fund), Petroleum Fund of Timor-Leste. |

|

II.Сберегательные фонды (фонды будущих поколений) |

Превращение невозобновляемых активов в более диверсифицированный портфель активов и справедливое распределение расходов во времени |

Долгосрочное инвестирование |

Кувейтская Инвестиционная компания (KIA), Норвежский государственный пенсионный фонд — Global(GPFG), Abu Dhabi Investment Authority, Суверенный фонд Ливии, Фонд национального благосостояния — Россия |

|

III.Резервные фонды (пенсионные резервные фонды) |

Обеспечение пенсионных обязательств государства из источников, отличных от индивидуальных пенсионных выплат |

Чаще долгосрочное инвестирование на МФР, совпадающее временным горизонтом пенсионных накоплений |

Австралийский пенсионный государственный фонд Future Fund, Национальный пенсионный фонд Ирландии, Государственный пенсионный фонд Новой Зеландии, Пенсионный Фонд Чили |

|

IV.Государственные инвестиционные корпорации |

Получение инвестиционного дохода. Активы считаются резервами |

Долгосрочные, более рискованные инвестиции |

Китайская инвестиционная корпорация (CIC), Инвестиционная корпорация Сингапура (ПШС), Национальная инвестиционная корпорация — Казахстан (NIC) |

|

V.Фонды развития |

Финансирование социально-экономических проектов |

Долгосрочное инвестирование |

Европейский фонд развития (European Development Fund), Северный фонд развития (Nordic Development Fund), Фонд национального благосостояния “Самрук-Казына», Mudabala Development Company — UAE, National Development Fund of Iran |

В целом, цели создания суверенных фондов зависят от специфики каждой страны. Большое количество фондов в странах, богатых природными ресурсами, созданы для достижения сразу нескольких целей. Так, фонды в Казахстане, Азербайджане, Тринидад и Тобаго, Ботсване и Норвегии призваны выполнять две функции: стабилизационную и сберегательную, а сохранность и накопление пенсионных резервов обеспечивает фонд Австралии [5].

Суверенные фонды благосостояния, образованные за счет отчислений от сверхдоходов от экспорта сырья или за счет перечислений избыточных государственных финансовых ресурсов, представляют собой не только накопительные фонды, но и инвестиционные государственные фонды, основная цель формирования которых — инвестирование средств СФБ на мировом рынке с целью получения инвестиционных доходов.

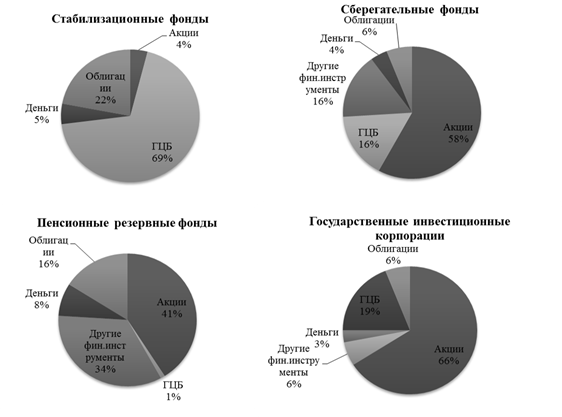

Рис. 3. Распределение активов СФБ по типам фондов [6].

Как видно из рисунка 3, цели создания суверенных фондов влияют на инвестиционные стратегии этих фондов [6].

Как уже отмечалось выше, стабилизационные фонды нацелены на финансирование дефицита бюджета в периоды спада экономики. Средства таких фондов, как правило, инвестируются в высоколиквидные активы. Около 70 % активов инвестированы в государственные ценные бумаги и 22 % в другие ценные бумаги с фиксированным доходом. Доля акций в портфелях таких фондов незначительна — 4 %.

Сберегательные фонды предназначены для накопления доходов для будущих поколений. Инвестиционная стратегия направлена на получение высокой доходности при высоком уровне риска. Доля акций в портфеле сберегательного фонда составляет в среднем 58 %.

Портфель пенсионных резервных фондов состоит из 41 % акций. Высокая доходность данных инструментов покрывает растущие расходы по пенсионному обеспечению. Доля государственных ценных бумаг в портфеле составляет всего лишь 1 %, доля корпоративных облигаций — 16 %. Такое распределение активов подразумевает более агрессивную стратегию с большим уровнем риска.

Наиболее рискованные стратегии присущи государственным инвестиционным корпорациям. Инвестиционные корпорации ставят своей главной целью получение высокой инвестиционной доходности. Это отражено и на диаграмме, доля акций в портфелях таких корпораций составляет 66 %, доля государственных ценных бумаг — 19 %.

Таким образом, в настоящее время в мире насчитывается свыше 45 стран, которые имеют стабилизационные или сберегательные фонды. Средства таких фондов могут быть использованы для поддержания бюджетных расходов в неблагоприятные периоды в результате колебаний конъюнктуры или после полного истощения природных ископаемых, погашения внешнего долга и на другие цели. Опыт ряда государств, имеющих сырьевую специализацию экспорта, показывает, что правительства стран, бюджеты которых подвержены влиянию мировой конъюнктуры, имеют возможность воспользоваться периодами высоких цен на сырье для накопления временных избыточных доходов для создания стабилизационного фонда или фонда будущих поколений.

Литература:

1. Казакевич П. А. Организационные аспекты деятельности суверенных фондов благосостояния // Российский экономический Интернет-журнал [Электронный ресурс] — Электрон, журн. — М., 2009. — Режим доступа www.e-rej.ru/Articles/2009/Kazakevitch.pdf

2. Sovereign Wealth Funds — state investments on the rise // Deutsche Bank Research — September 10, 2007

3. Sovereign Welfare Fund Institute // [Электронный ресурс] http://www.swfinstitute.org

4. Организация стран-экспортеров нефти (ОПЕК) // [Электронный ресурс] http://www.ereport.ru/articles/ecunions/opec.htm

5. Sovereign Wealth Fund: Aspects of Governance Structure and Investment Management //Abdullah Al-Hassan, Michael Papaioannou, MartinSkancke and Cheng Chih Sung//IMF Working Paper, November 2013

6. IMF, Global Financial Stability Report // October, 2013