В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Для выявления соотношения понятий «платежеспособность» и «ликвидность» рассмотрим ряд определений, которые были даны отечественными авторами, занимающимся данной проблемой.

По мнению Шеремета А. Д., платежеспособность организации является сигнальным показателем, в котором проявляется ее финансовое состояние. Под платежеспособностью он подразумевает способность организации вовремя удовлетворять платежные требования поставщиков в соответствии с хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджеты и во внебюджетные фонды [5].

Л. В. Петрова отмечает, что платежеспособность — это способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является предприятие, у которого активы больше, чем внешние обязательства. Способность предприятия платить по своим краткосрочным обязательствам есть ликвидность. Предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы [4]

По мнению В. В. Ковалева платежеспособность — это готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств [3].

В свою очередь Бердникова Т. Б. считает, что платежеспособность — это способность предприятия своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами [2].

Изучением ликвидности баланса, также занимались как отечественные, так и зарубежные авторы. Рассмотрим ряд определения, характеризующих данное понятие.

Любушин Н. П. считает, что ликвидность — это спососбность организации быстро выполнять свои финансовые обязательства, а при необходимости и быстро реализовать свои средства.

Ковалева В. В. ликвидность — это свойства активов хозяйствующего субъекта, а именно мобильность, подвижность, заключающаяся в их способности быстро превращаться в деньги.

Таким образом, понятие ликвидности относится к активам предприятия, поскольку только они могут обращаться в наличные денежные средства, в то время как пассивы не имеют подобной характеристики. Ликвидность имеет определенный диапазон значений, согласно которому активы относятся к тому либо иному уровню этого показателя.

Платежеспособность связана как с активами, так и с пассивами, поскольку она определяется как соотношение между этими двумя статьями баланса. Если предприятие обладает большим запасом высоколиквидных активов, то оно в состоянии заплатить по своим обязательствам, что свидетельствует о высоком уровне платежеспособности предприятия. Проще говоря, платежеспособность напрямую зависит от того, какую степень ликвидности имеет тот или иной актив компании.

Основная задача оценки ликвидности баланса — установить величину покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

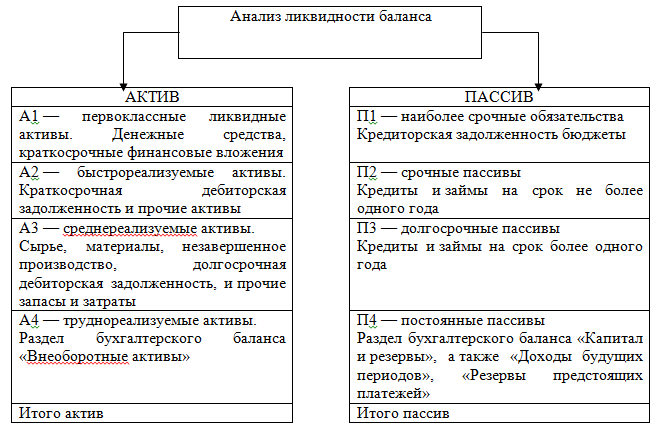

Для проведения аналитической работы активы и пассивы баланса систематизируют по следующим признакам:

а) по степени убывания ликвидности (активы);

б) по степени срочности оплаты обязательств.

Подобная группировка статей актива и пассива баланса представлена на рисунке 1. Для определения ликвидности баланса группы актива и пассива сравнивают между собой.

Рис. 1. Анализ ликвидности баланса

Условия абсолютной ликвидности следующие:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≥ П4.

Условие абсолютной ликвидности баланса — обязательное выполнение первых трех неравенств. Четвертое неравенство носит балансирующий характер. Его выполнение свидетельствует о наличии у предприятия собственных оборотных средств (капитал и резервы — внеоборотные активы). Теоретически дефицит средств по одной группе активов компенсируют избытком другой. Однако на практике менее ликвидные активы не могут заменить более ликвидные средства. Поэтому если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Сравнение А1 с П1 и А1+А2 с П2 позволяет установить текущую ликвидность предприятия, что свидетельствует о его платежеспособности на ближайшее время. Сравнение А3 с П3 выражает перспективную ликвидность, что служит базой для прогноза долгосрочной платежеспособности.

Для качественной оценки кроме абсолютных показателей ликвидности баланса используют ряд финансовых коэффициентов. Задача такого расчета — оценить соотношение имеющихся оборотных активов (по их видам) и краткосрочных обязательств для их возможного последующего погашения.

Для этого используют следующие основные показатели:

- коэффициент текущей (общей) ликвидности (коэффициент покрытия);

- коэффициент быстрой ликвидности или «критической оценки»;

- коэффициент абсолютной ликвидности; [2]

Коэффициент текущей ликвидности отражает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих текущих обязательств в течение предстоящего года. Рассчитывается по формуле 1

К текущей ликвидности =  (1)

(1)

Согласно международным стандартам этот показатель должен быть выше 1 и лежать в диапазоне от 1 до 2 (иногда 3). Нижняя граница обусловлена тем, что текущих активов должно быть, по крайней мере, достаточно для погашения текущих обязательств. Значение коэффициента выше 2 является нежелательным и свидетельствует о нерациональном вложении средств предприятия, неэффективном их использовании и неэффективном структуре капитала. Этой точки зрения придерживаются Ковалев А. И. и Привалов В. П. Однако некоторые экономисты считают, что коэффициент текущей ликвидности должен быть больше двух.

Коэффициент быстрой ликвидности отражает, какая часть текущих обязательств может быть погашена за счет денежных средств и за счет ожидаемых поступлений за отгруженную продукцию. Иногда этот коэффициент называют коэффициентом срочной ликвидности.

Значение срочной ликвидности должно быть чуть больше 1 (для России рекомендуется интервал от 0,7 до 0,8). Рассчитывается по формуле 2

К быстрой ликвидности =  (2)

(2)

Если значительную часть в числителе занимают денежные средства и ценные бумаги, то значение коэффициента может быть ниже, если дебиторская задолженность, которую трудно взыскать, то коэффициент должен быть выше.

Коэффициент абсолютной ликвидности — это наиболее жесткий критерий платежеспособности, показывающий, какая часть текущих обязательств может быть погашена немедленно и рассчитывается по формуле 3

К абсолютной ликвидности =  (3)

(3)

Абсолютная ликвидность для России лежит в интервале от 0,2 до 0,25. По мнению Кожинова В. Я. хорошее значение этого показателя — более 0,5, удовлетворительное -0,2 -0,5, неудовлетворительное менее 0,2. А работе Черненко А. Ф. и Харьковой О. В. нижняя граница оптимального значения коэффициента снижена, и в качестве нормы предложен интервал от 0,1 до 0,4.

Наличие тесной взаимосвязи между такими характеристиками работы предприятия как его ликвидность и платежеспособность определяют актуальность проблемы построения единой системы управления ликвидностью и платежеспособностью предприятия посредством применения системного подхода, который позволил бы рассматривать управление ликвидностью и платежеспособностью как сложную саморегулирующуюся систему с иерархической структурой, единой сетью обмена информации и методической базы, включенную в общую систему управления предприятием.

Литература:

1 Бердникова Т. Б. Анализ и диагностика финансово — хозяйственной деятельности предприятия: учебное пособие / Т. Б. Бердникова. — М: ИНФРА — М, 2011. — 224 с.

2 Бочаров В. В. Финансовый анализ: учебное пособие / В. В. Бочаров. — 2-е изд. — СПб.: Питер, 2009. -240 с.

3 Ковалев В. В. Финансовый анализ: методы и процедуры: учеб. пособие / В. В. Ковалев. — М.: Финансы и статистика, 2009. — 260 с.

4 Петрова Л. В. Анализ и диагностика финансово — хозяйственной деятельности: Учебное пособие для вузов / Л. В. Петрова, Игнатущенко Н.А, Фролова Т. П. — Издательство Московского государственного открытого университета, 2009 г. — 179 с.

5 Шеремет А. Д. Методика финансового анализа деятельности коммерческих организаций: практ. пособие / А. Д. Шеремет, Е. В. Негашев. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2012. — 208 с.