В рыночной экономике, домохозяйства играют значимую роль. Во-первых, они являются собственниками факторов производства (труд, земля, капитал), во-вторых, порождают спрос и выступают потребителями товаров и услуг, производимых фирмами, в-третьих, сберегают часть совокупного дохода, приобретая реальные и финансовые активы.

В данной работе основным вопросом является анализ факторов, влияющих на склонность домохозяйств к сбережениям.

На сегодняшний день выполнение финансами домохозяйств инвестиционной функции остается «на втором плане». С одной стороны, такая тенденция не несет в себе слишком пагубных последствий, однако отрицательная склонность населения к сбережениям может оказывать в долгосрочном периоде достаточно неблагоприятное воздействие на экономику страны в целом, поскольку именно сбережения домохозяйств в процессе воспроизводства служат базисными инвестиционными ресурсами в экономике.

В экономической литературе под сбережениями домохозяйств понимают объем накопленных денежных средств на определенный момент времени. При этом сбережения представляют собой разницу между располагаемым доходом домашнего хозяйства и расходами на потребление.

Как известно сбережения могут носить как активный, так и пассивный характер. Так вкладывая свои накопления в банк на депозит, либо покупая ценный бумаги, финансы домохозяйств начинают работать, принося доход их владельцам, то есть характер таких сбережений активный. Напротив, приобретая недвижимость, антиквариат и другие материальные ценности — пассивно сберегая свои средства — сбережения как бы становятся зарезервированными, но при этом остается возможность в будущем получения определенного дохода, или хотя бы сохранения («непотери» в кризисной ситуации) части сбережений.

Также в отечественной литературе встречается классификация сбережений по следующим группам:

1) Неорганизованные, т. е. денежные средства в рублях и иностранной валюте на руках у населения;

2) Организованные, являющиеся источником инвестиций в экономику (мобилизованные кредитно-финансовыми институтами);

3) Квазисбережения — вложения в приобретение материальных активов: драгоценных камней и металлов, антиквариата и т. п. [1]

Для государства, несомненно, выгоднее, когда сбережения играют активную роль в экономике. Однако для стимулирования такого вида сбережений необходимо совершенствование финансовой политики, возможно проведение определенных мероприятий с помощью средств массовой информации, а также улучшения уровня жизни населения.

Факторы, влияющие на склонность домохозяйств к сбережениям

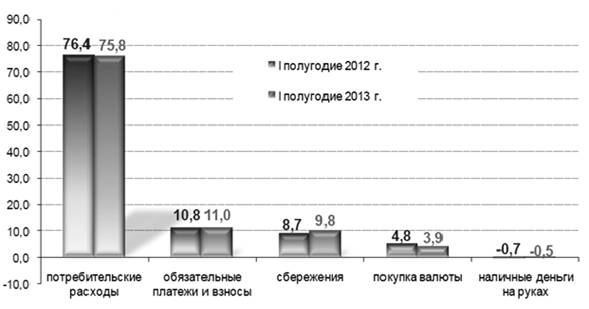

Известной истинной является тот факт, что сбережения не будут появляться, если у домохозяйств низкий уровень доходов, при котором они вынуждены тратить его только на потребление. К сожалению, сегодня жизнь достаточно дорога в прямом и переносном смыслах. Во-первых, такие факторы как инфляция, несовершенная конкуренция, спонтанное ценообразование, не основанное на рациональных расчетах и анализе хозяйственной деятельности (организации, несомненно, должны стремиться максимизировать прибыль, однако не всегда они добиваются этого за счет улучшения качества выпускаемой продукции, применения наукоемких технологий производства и т. д.) непосредственно влияют на финансовое поведение домохозяйств. Цена потребительской корзины с каждым годом в разы повышается: согласно данным Федеральной службы государственной статистики России цены на потребительском рынке в I полугодии 2013 г. выросли на 3,5 % (в I полугодии 2012 г. — рост на 3,2 %) [4]. При этом не стоит забывать, что членам домохозяйств — обычным людям хочется не просто существовать и обеспечивать себя предметами первой необходимости для удовлетворения физиологических потребностей, но и жить, узнавать что-то новое, самосовершенствоваться, развиваться, а также проводить время с пользой для здоровья. Эти естественные желания требуют дополнительных затрат. Соответственно, средств для сбережений остается либо слишком мало, либо не остается вообще. То есть, склонность домашних хозяйств создавать сбережения непосредственно зависит от уровня доходов и материальных возможностей. Согласно данным Росстата подтверждается факт того, что основная часть доходов населения, а именно в первом полугодии 2012 года — 76,4 % дохода, в первом полугодии 2013–75,8 %, направлена на потребление. На сбережения приходиться только 8,7 % и 9,8 % в 2012 и 2013 гг. соответственно (рис 1).

Рис. 1. Использование денежных доходов населения (в %).

Источник: Агентство по страхованию вкладов

Опираясь на данную диаграмму можно заметить положительную склонность к сбережению у домохозяйств и снижение доли потребительских расходов за последние два года. Однако их динамика мала. В дополнение к этому, важно рассмотреть тот факт, что номинальная среднемесячная начисленная заработная плата в I полугодии 2013 г. выросла до 28,8 тыс. руб. Если данный размер заработной платы распределить по пунктам расходов домохозяйства (при этом учитывать его желание снабжать себя не только предметами первой необходимости, а использовать свой доход в образовательных и иных целях для удовлетворения высших потребностей), то от такой суммы едва ли что-то останется для осуществления сбережений. Также, необходимо обратить внимание, что данный показатель является усредненным, что говорит о существовании домохозяйств с уровнем заработной платы в разы ниже.

Тем не менее, уровень доходов — это не единственный фактор, влияющий на сберегательную способность населения. Немаловажными являются степень доверия населения к кредитно-финансовым институтам страны и размер доходности финансовых инструментов, а также такие факторы как психологические и социально-культурные особенности домашнего хозяйства, его демографические характеристики, опыт финансового поведения, существующие в конкретном обществе нормы и ценности финансовой культуры и конечно же определенная экономическая и политическая ситуация в государстве.

Наличие различных видов финансовых инструментов

Обратимся к фактору доходности финансовых сберегательных инструментов. Для начала перечислим их варианты:

a) наличная иностранная валюта;

b) вклады в российской и иностранной валюте в коммерческих банках;

c) государственные и корпоративные ценные бумаги (акции, облигации);

d) паевые инвестиционные фонды;

e) общие фонды банковского управления;

f) драгоценные металлы и камни;

g) недвижимость, антиквариат.

При выборе сберегательного инструмента домохозяйства могут руководствоваться следующими основными факторами: доступность сберегательного инструмента, наличие определенного финансового опыта, представления относительно выгодности и надежности финансового инструмента, знание механизмов функционирования финансовых рынков, и др.

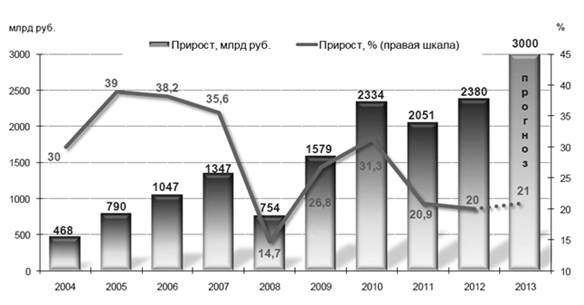

На сегодняшний день наибольшей популярностью среди населения пользуются вклады в коммерческих банках. Более того в I полугодии 2013 г. объем средств населения в банках увеличился на 1 389,3 млрд. руб. (в I полугодии 2012 г. — на 894,2 млрд. руб.) до 15 632 млрд. руб. В относительном выражении рост составил 9,8 % (в I полугодии 2012 г. — 7,5 %). Что демонстрирует положительную тенденцию сберегательной активности населения.

По мнению «Агентства по страхованию Вкладов», на рост вкладов в I полугодии повлияли факторы, которые можно условно разделить на рыночные и нерыночные. К первым относятся рост реальных располагаемых доходов населения, положительные, по сравнению с инфляцией, ставки по вкладам, эффект капитализации высоких процентов прошлых периодов, а также курсовая переоценка валютных вкладов. К нерыночным разовым факторам, возможно, следует отнести возврат части средств российских граждан с Кипра, а также требования по переводу счетов госслужащих в российские банки [5].

Общую картину изменения прироста вкладов можно увидеть на графике (рис.2).

Таким образом, можно сделать вывод о том, что сберегательная активность домохозяйств присутствует и имеет положительный прирост на протяжении последних десяти лет в целом, но заметно влияние кризиса в 2008г. на количество вкладов и медленные темпы прироста за последние три года. Что снова возвращает нам к тезису о влиянии положения в государстве на поведение населения при выполнении инвестиционной функции посредством сбережений. Рассмотрим характерные черты финансов домохозяйств в России.

Рис. 2. Приросты вкладов населения в 2004–2013 гг. (млрд. руб., %)

Источник: Агентство по страхованию вкладов

Макроэкономическая ситуация в государстве

В Российской экономике значительной особенностью является ее трансформационный и переходный характер. В этой связи важно отметить интенсивный процесс появления класса собственников капитала, увеличение доли персональных доходов от предпринимательской деятельности, недвижимости, финансовых активов присущих такой экономической системе. Таким образом, наиболее значимую роль в совокупных сбережениях и инвестициях играли финансы именно этой социальной группы, но данный процесс до сегодняшних дней является неустойчивый, так как на экономике на макроуровне присуща нестабильность. Процесс формирования финансов домашних хозяйств в России находится в сильной зависимости от конъюнктуры мирового экспортно-сырьевого рынка, рынка энергоносителей, и, конечно же, от глобального экономического кризиса.

Следующей значимой особенностью, непосредственно относящейся к вопросу формирования финансов домохозяйств в нашей стране, выступает высокая доля иностранной валюты в доходах, расходах и сбережениях населения. Ее широкое использование связано также с нестабильной макроэкономической ситуацией 90-х годов, породившей длительный период инфляции. Однако сегодня экономика по-прежнему не характеризуется устойчивостью. Факт применения валюты других стран иллюстрирует неустойчивость формирования финансов домашних хозяйств в России, в свою очередь, связанную со значительными валютными рисками, такими как изменение в соотношении доллара/евро и с высокими издержками при конвертации валют.

Кроме того, в России по-прежнему наблюдается значительная доля скрытых доходов, причем как оплаты труда, так и предпринимательского дохода. Удельный вес доходов от «теневой экономики» значителен и осуществление контроля за ним является крайне сложной задачей. Причинами широкого распространения скрытых доходов является недостаточное развитие институциональных основ рыночной экономики в России, в частности, системы эффективного контроля за доходами на всех стадиях их формирования. Как известно, наличный оборот почти невозможно проконтролировать, а именно за счет него осуществляется большинство сделок нелегитимного характера. Обязательством для любого юридического лица является наличие расчетного сета в банке, однако из-за несовершенства законодательной системы, существуют определенное количество путей для «скрытия» части доходов и поступлений от государства. Скрытая оплата труда в основном используется для потребления и сбережения на территории России, а скрытый предпринимательский доход вывозится за рубеж для осуществления потребительских расходов и инвестирования вне отечественной экономики.

Таким образом, особенности финансов домашних хозяйств определяются саморегулирующим характером и практическим отсутствием государственных инструментов прямого влияния, то есть, несовершенством финансовой политики. А косвенное влияние характеризуется лишь использованием различных методов налогово-бюджетной политики.

Финансовая грамотность населения

В дополнение к выше рассмотренным факторам, хотелось бы указать фактор, который на первый взгляд кажется «формальным» и «малозначительным». Таковым является финансовая грамотность, а точнее, в случае рассмотрения вопроса о финансовом поведении населения в России, финансовая неграмотность.

За примером, иллюстрирующим факт нерационального распределения собственных средств не стоит выбирать определенных специфичных категорий. Достаточно обратить внимание на себя и ближайший круг знакомых. В первую очередь полученные денежные средства, в форме заработной платы, стипендии, премии и т. п., мы направляем на потребление, причем в ближайшие сроки. Тем самым оставляя процесс планирования бюджета на потом. В конечном итоге большая часть дохода расходуется нерационально, руководствуясь первичными потребностями и желаниями, а постфактум происходит осознание того, что оставшуюся часть средств следует распределить как можно оптимальней на оплату, например, коммунальных услуг, налогов, услуг связи и на прочие обязательные платежи. В семьях с низким и средним уровнем доходов, каких большинство, после такого расходования финансовых ресурсов вряд ли останется что-то для сбережений. То есть, налицо отсутствие у домохозяйств умения планировать собственный бюджет.

Более того, даже в случае, когда часть средств все таки остается, она снова используются недостаточно рационально, поскольку население недостаточно осведомлено о том, какие существуют пути для инвестирования свободных средств, какие из них являются наиболее выгодными и подходящими для определенных целей и потребностей конкретного домохозяйства и как не оказаться обманутыми, не остаться в худшей ситуации (такой как потеря вложенных средств).

Несомненно, существуют домохозяйства, способные и знающие как грамотно распорядиться личными финансовыми ресурсами, однако их меньшинство. Следовательно, вопрос о необходимости повышения уровня знаний населения в области экономики носит не личностный характер, а скорее более чем масштабный. По моему мнению, данную проблему следует решать с помощью школьных образовательных программ, а именно, преподавать дисциплину «экономика», но не в теоретическом аспекте, а с большим уклоном на ее прикладной характер — рассмотрение примеров, решение реальных задач и проведение вычислений, для того чтобы развивать «экономическое мышление» у детей школьного возраста, которые позднее, будучи взрослыми, смогут рационально управлять своим доходом.

Также, на телевидении и в других средствах массовой информации было бы полезно создавать программы финансовой тематики для поддержания домохозяйств в курсе не только новых событий в области экономики, а для иллюстрирования вариантов их применения с советами и доходчивыми пояснениям, с оценками экспертов.

Выполняемые финансами домашнего хозяйства функции определяют их значимую роль в системе общественного воспроизводства, которая заключается в обеспечении непрерывности воспроизводства рабочей силы, создании основ инвестиционного развития экономики. Однако на сегодняшний день существует достаточное количество факторов, тормозящих сберегательную активность домохозяйств, а вместе с тем соответственно и действие их инвестиционной функции. В данной работе были рассмотрены основные из них: доходы домохозяйств, наличие различных видов финансовых инструментов, макроэкономическая ситуация в государстве и финансовая грамотность населения. При более детальном изучение каждого из факторов можно выделить многочисленные нюансы, аспекты и, так называемые «подводные камни» отечественной финансовой системы, которые бесспорно необходимо корректировать, исправлять, возможно, даже что-то удалить и создать новое. Однако для этого нужно время, так как резкая перемена также не приведет к эффективному результату.

Согласно данным Росстата тенденции, в сфере затронутого в работе вопроса положительны и имеют поступательный характер. Следовательно, принципиально утверждать о том, что в целом в государстве складывается негативная атмосфера для развития инвестиционной способности домохозяйств нельзя. Тем не менее, при сопоставлении тех же статистических данных с реальными жизненными показатели (достаточно сделать небольшую выборку) наблюдается сильное разногласие и несоответствие данных «теории и практики». К сожалению, такая ситуация ставит под сомнение огромное количество экономических анализов и препятствует формированию и разработке новых механизмов и инструментов, а также процессу их совершенствования. Таким образом, рассмотрение частного вопроса о финансовом поведении домохозяйств в сфере осуществления сбережений перерастает в более глобальный вопрос экономики государства в целом и требует более масштабных путей его решения.

Литература:

1. Белозёров С. А. Финансы домашних хозяйств как элемент финансовой системы.//Финансы и кредит. — 2008. — № 1. — с. 30.

2. Глухов В. В. Сбережения и инвестиции домашних хозяйств // Финансы и кредит. — 2008. — № 19.-С.59–63.

3. Мосесян М. А. функции финансов домашних хозяйств в реализации сберегательного потенциала населения.//Вектор науки ТГУ.- 2011.-№ 2(16). — с.305–308.

4. Официальный сайт федеральной службы государственной статистики http://www.gks.ru/

5. Официальный сайт Государственной корпорации «Агентства по страхованию вкладов» http://www.asv.org.ru/