Просроченная задолженность — это в срок не произведенные платежи поставщикам, кредитным учреждениям, финансовым органам, работникам. Другими словами, это суммы кредитов и процентов по ним, не выплаченных во время. Заявляя о росте «просрочки» мы подразумеваем рост ее величины по отношению к величине выданных кредитов [1].

Актуальность данного вопроса в ближайшем времени будет возрастать и останется одной из особо важных банковских тематик на протяжении нескольких лет. Цель моей работы — провести анализ просроченной задолженности по банковским кредитам и определить тенденции ее изменения. К сожалению, до сих пор не сформирован лучший механизм решения проблемы просроченной задолженности перед банками. Каждый банк находит для себя пути работы с проблемными долгами самостоятельно в соответствии с его структурой, объемом и спецификой кредитного портфеля, а так же степенью его «проблемности» [6].

Просроченная задолженность по кредитам может завязаться по целому ряду причин: это и скачкообразное изменение уровня инфляции, и отсутствие действенного законодательства, и низкая экономическая грамотность и многое, другое. Чем же так опасна «просрочка»? [7].

Ее приумножение является одним из индикаторов некачественного управления активами для зарубежных инвесторов. Обретая на себя обязанности по выплате кредита и процентов по нему, заемщик не просто может или должен, а обязан оценивать хотя бы приблизительно свою будущую кредитоспособность. Известное дело, невозможно заранее предугадать глубоко все отрицательные события будущего, все же скорректировать план своих доходов-расходов так, чтобы выплаты по кредитам в полном объеме совершались вовремя, может каждый. К тому же неизменный рост «просрочки» может удостоверять о том, что в данной конкретной стране невозвращение кредитов является нормой.

Рассмотрим динамику и структуру просроченной задолженности, как основного показателя качества кредитного портфеля. В целом за период с 2010 по 2013 гг. наблюдается тенденция к нормализации ситуации с просроченной задолженностью, ее удельный вес в общем объеме выданных кредитов снижается. На рис.1 показано, 1 января 2013 года доля просроченной задолженности в кредитном портфеле составила 3,70 %, тогда как на 1 января 2012 года она была равна 3,95 % [2].

Рис. 1. Доля просроченной задолженности в кредитных портфелях

Общий прирост этой доли за анализируемый период составил —1,41 %. Абсолютный прирост просроченной задолженности по банковской системе в 2012 году составил 124 млрд. руб., а ее объем достиг 1,26 трлн. руб. В основном улучшение ситуации с просроченной задолженностью объясняется очень быстрым ростом портфеля выданных ссуд населению [2].

Можно отметить, что задолженность по кредитам физическим лицам растет. Так, по состоянию на 01.06.2013 г. она составила 7 712 млрд.руб., превысив тот же показатель 2010 года больше, чем в два раза (3 56 млрд. руб.) это очевидно из (рис.2) Среднегодовой прирост за данный период составил 30 %, причем темпы прироста с каждым годом увеличиваются. Наряду с общей задолженностью, растет и просроченная. Составив на 2013 год 313 млрд. руб., она превысила показатель 2010 года на 30 %.

Рис. 2. Задолженность по кредитам физических лиц

Необходимо отметить, что, не смотря на рост просроченной задолженности, темп ее прироста по сравнению с 2010 годом уменьшились в два раза, что является положительным показателем. К тому же, темп прироста просроченной задолженности по розничным кредитам в 2012 году (7,6 %) был ниже, чем по корпоративному портфелю, но выше, чем в 2011 г. (3,1 %). Среднегодовой прирост за анализируемый период составил 9 %. На графике показана доля просроченной задолженности по кредитам физическим лицам значительно сократилась и составила на 1 декабря 2013 года 4,1 % против 5,2 % годом ранее и 6,8 % в 2011 году [5].

Рис. 3. Доля просроченной задолженности по кредитам физических лиц

В то же время улучшения ситуации с просроченной задолженностью юридических лиц не наблюдается. Темпы прироста ссудной задолженности юридических лиц в 2011 и в 2012 году составили 12 % по сравнению с предыдущим годом, тогда как в 2010 году 3 % это очевидно из рисунка 4.

Рис. 4. Темп прироста ссудной задолженности юридических лиц

Однако удельный вес просроченной задолженности в общем объеме выданных кредитов организациям на 1 января 2013 года сохранился на почти неизменном уровне 4,5 % по сравнению с 4,6 % на 1 января 2012 года. В динамике за 2010–2013 гг. доля просроченной задолженности уменьшилась на 1,5 %.

Портрет среднего должника по кредиту можно охарактеризовать следующим образом: это мужчина (53 %) или женщина (47 %) в основном со средним специальным или средним профессиональным образованием (76 %), реже с высшим (24 %). (См. рис.5.)

Рис. 5. Портрет должника

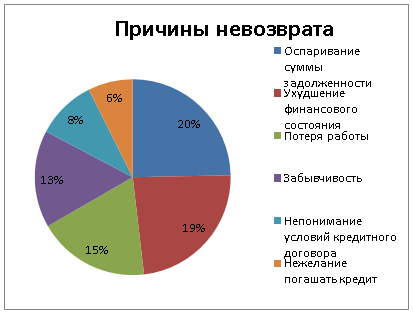

Выделяется сегмент должников в возрасте от 30 до 40 лет, этот сегмент превышает предшествующий (20–30 лет) и последующий (40–50 лет) примерно на 15–20 %. «По территориальному признаку мы наблюдаем явный уход просроченной задолженности в регионы, в средние и мелкие города с численностью населения менее 300 тыс. человек, где сложнее собирать. При этом суммы просроченной задолженности у женщин заметно скромнее, чем у мужчин». Причины невозврата долга распределяются так: оспаривание суммы задолженности — 20 %, ухудшение финансового состояния — 19 %, потеря работы — 15 %, не знание о факте задолженности или забывчивость — 13 %, непонимание условий кредитного договора — 8 %, нежелание погашать кредит — 6 % [4].

Рис. 6. Причины невозврата

Итак, абсолютный прирост просроченной задолженности по банковской системе в январе составил 25,5 млрд. руб., а ее объем достиг 1,28 трлн. руб. Вероятнее всего, тенденция роста абсолютного объема просроченной задолженности найдет свое продолжение в ближайшие месяцы, что приведет к росту доли просроченной задолженности по банковской системе в целом.

Таким образом, из-за замедления темпов роста кредитного портфеля доля просроченной задолженности, вероятно, может начать расти после трех лет снижения. При этом, скорее всего, ситуация не будет носить критического характера.

Литература:

1. Аналитический бюллетень. Банковская система России: тенденции и прогнозы. — [Электронный ресурс]. — URL: http://vid1.rian.ru/ig/ratings/b_banki_12.pdf (Дата обращения: 03.02.2014).

2. Обзор финансового рынка. Годовой обзор за 2012 год — [Электронный ресурс] — URL: http://www.cbr.ru/analytics/fin_r/fin_mark_2012.pdf (Дата обращения: 14.02.2014).

3. Сведения о размещенных и привлеченных средствах — [Электронный ресурс] — URL: http://www.cbr.ru/statistics/?Prtid=pr (Дата обращения: 15.02.2014).

4. Управление просроченной и проблемной задолженностью — [Электронный ресурс] — URL: http://xreferat.ru/7/1957–1-problema-prosrochennoiy-zadolzhennosti-v-bankah.html (Дата обращения: 17.02.2014).

5. Рейтинговый обзор: объем просроченной задолженности в российских банках.– [Электронный ресурс]. — URL: http://bankir.ru/publikacii/s/reitingovyi-obzor-obem-prosrochennoi-zadolzhennosti-v-rossiiskikh-bankakh-10001592/ (Дата обращения 13.02.2014)

6. Обзор рынка банковской просроченной задолженности.– [Электронный ресурс].– URL:http://www.bankspb.ru/research/11762/ (Дата обращения: 10.02.2014).

7. Банковские новости.– [Электронный ресурс].– URL:http://bankir.ru/ (Дата обращения: 10.02.2014).