Кредитный риск — это риск неисполнения заемщиком своих обязательств по кредиту, риск неплатежа. В качестве системных причин, по мнению Ем В. С., влияющих на степень кредитного риска, следует отметить:

- адекватность законодательной базы, поддержка государством систем жилищного ипотечного кредитования населения;

- уровень жизни и экономическая стабильность в стране [2, с. 15].

В настоящее время широко распространено страхование кредитных банковских рисков. По оценкам экспертов общий прирост рынка банковского страхования в 28 % был обеспечен, прежде всего, одним видом — страхованием жизни и здоровья заемщиков потребительских кредитов (прирост 77 %). Основной рост рынка банковского страхования обеспечили кэптивные страховщики за счет страхования при потребительском кредитовании. В 2013 году объем рынка банкострахования составил 161 млрд. рублей, что на 28 % выше показателя прошлого года (аналитики «Эксперта РА» прогнозировали прирост 30 %).

Таблица 1

Банкострахование, всего

|

Место, 2013 |

Место, 2012 |

Компания/ группа компаний |

Страховые взносы, тыс. руб. |

Страховые выплаты тыс. руб. |

Темпы прироста взносов, % |

Рейтинги надежности «Эксперт РА» |

|

1 |

2* |

13 400 664 |

107 479 |

96.0 |

А++ |

|

|

2 |

3 |

12 772 601 |

6 898 668 |

50.1 |

А++ |

|

|

3 |

1 |

12 096 603 |

6 289 565 |

11.3 |

А++ |

|

|

4 |

6 |

10 640 767 |

1 395 544 |

72.1 |

А++ |

|

|

5 |

5 |

9 973 945 |

5 683 699 |

28.5 |

А++ |

При этом прирост взносов по банкострахованию за 2013 год у кэптивных страховщиков был существенно выше, чем у рыночных — 70 и 13 % соответственно. Как и прогнозировал «Эксперт РА», наибольшая доля высокомаржинального страхования жизни и здоровья заемщиков потребительских кредитов досталась кэптивным страховщикам (85 %), а стагнирующее страхование заемщиков юридических лиц и сложное страхование рисков банков — рыночным страховым компаниям (75 % и 70 % соответственно).

Высокими темпами растет страхование собственных рисков банков: страхование эмитентов банковских карт (прирост в 2013 году, по прогнозу «Эксперта РА», составит 100 %), страхование ответственности персонала и D&O (30 %), комплексное страхование рисков банков ВВВ (25 %). Темпы прироста взносов в страховании залогового имущества юридических лиц замедлятся и составят 7 %, что связано с ростом доли беззалогового кредитования. Тем не менее в этом сегменте продолжат доминировать рыночные страховые компании. Еще одно перспективное для рыночных страховщиков направление сотрудничества, в котором особенно заинтересованы средние и небольшие банки, — продажа в отделениях банков коробочных страховых продуктов, не связанных с банковскими услугами.

Особенностью страхования кредитных банковских рисков является то, что оно осуществляется не только с использованием страховых компаний, но и внутри кредитного учреждения.

Страхование кредитных рисков является основным содержанием работы коммерческого банка в процессе осуществления кредитования физических и юридических лиц и охватывает все стадии этой работы [4, c.29]- от анализа кредитной заявки потенциального заемщика до завершения расчетов и рассмотрения возможности возобновления кредитования. При этом измерение кредитного риска, его мониторинг и контроль осуществляются на основании кредитной политики банка, которая устанавливает основную стратегию коммерческого банка в области кредитования, согласно принятым внутренним положениям банка, которые базируются на следующих нормативных актах:

- Письмо Банка России от 23.03.2007 № 26-Т «Методические рекомендации по проведению проверки системы управления банковскими рисками в кредитной организации (ее филиале)»;

- Письмо Банка России от 10.09.2004 № 106-Т «О расчете норматива максимального размера риска на одного заемщика или группу связанных заемщиков (Н6)":

- Письмо Банка России от 23.06.2004 № 70-Т «О типичных банковских рисках» [5, c.11].

Помимо этого, страхование банковского кредитного риска базируется на базе внутренних регламентирующих документов Банка (приказов, распоряжений и пр.), которые определяют его кредитную политику, прописывают процедуры по предоставлению кредитных продуктов, а также порядок выявления, оценки, мониторинга и контроля кредитного риска. Согласно локальным документам осуществляется разрешение вопросов по формированию резервов на возможные потери по активам, которые могут иметь кредитный риск. Управление кредитным риском подразумевает реализацию системного подхода к управлению рисками как кредитного портфеля Банка в целом, так и отдельных операций с конкретными заемщиками. Но несмотря на это, в большинстве банков отсутствует важный элемент системы управления рисками — регламент делегирования полномочий.

При стратегическом управлении кредитным риском важной составляющей страхования является делегирование полномочий на принятие решений о кредитовании заемщиков.

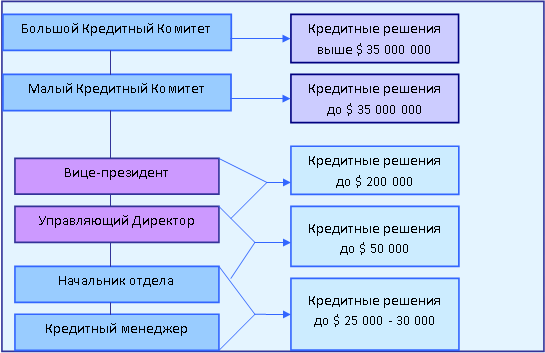

Делегирование полномочий и распределение зон ответственности является действенным методом на этапе аудита и корректировки управления рисками, возникающими при осуществлении кредитной деятельности. Ввиду того, что любые решения по предоставлению кредитов корпоративным клиентам принимаются только кредитным комитетом (малым или большим в зависимости от запрашиваемой суммы кредита), что противоречит принципу делегированию полномочий и приводит к растягиванию процесса принятия решения, считается целесообразным ввести данный принцип [1].

Полномочия по принятию кредитных решений могут быть делегированы различным группам служащих: кредитным инспекторам (менеджерам), группам кредитных работников, кредитным комитетам.

Необходимо отметить, что между степенью иерархичности системы принятия кредитного решения и убытками, связанными с кредитными рисками, не выявлено. Как чересчур жесткие, так и чрезмерно децентрализованные системы имеют свои недостатки: первые в результате приводят к неоправданному затягиванию процесса принятия решения с последующим возникновением затрат и потерь клиентов; вторые ведут к непоследовательности, беспорядку и плохому качеству выдаваемых кредитов. Но при наличии высококвалифицированных кредитных менеджеров и аналитиков децентрализованная система может стать залогом эффективности кредитной деятельности банка. Лучшее решение в любом банке лежит где-то посередине между двумя крайностями: тотальным принятием решений советом директоров или же полным делегированием их на низшие уровни [2].

В качестве предложений для оптимизации управления кредитными рисками коммерческого банка предлагается:

- построение системы делегирования полномочий, основной которой является создание внутреннего нормативного документа, в которой бы четко прописывалось, что выдача кредитов в пределах определенной (достаточно небольшой) суммы выдается кредитными менеджерами, на основе полученных оценок из экспертных подразделений (к примеру, в размере до 25–30 тысяч долларов) [6];

- решения по кредитам на большие суммы распределялись бы между группами менеджеров (во главе с управляющим директором и с участием экспертных подразделений), малым и большим кредитными комитетами (рисунок 1);

Рис. 1. Схема делегирования полномочий в кредитном подразделении для минимизации кредитного риска

- внутренним регламентом рекомендуется установление кредитного лимита новому сотруднику, при этом необходимо прописать процедуру его увеличения в зависимости от опыта менеджера;

- для сокращения рисков на уровне управляющих директоров и вице-президентов банка рекомендовано создавать группы «обсуждения», включающие кредитных менеджеров, начальника, директора (или вице-президента в зависимости от суммы) и экспертных аналитиков. Цель создания данных групп — принятие комплексного и взвешенного решения по сделке. Необходимость создания таких групп заключается в необоснованном затягивании процесса рассмотрения сделок (свыше полугода) при непрерывности процесса производственной деятельности клиента, которому средства нужны в ближайшее время (месяц — три).

Экспертные подразделения, как и блоки бизнеса (в частности подразделение, ответственное за анализ финансового состояния заемщика и юридическое подразделение) также должны делиться по отраслевому признаку с целью создания более компетентного мнения аналитиков.

При этом в результате делегирования полномочий станет возможным минимизировать кредитный риск кредитных учреждений, а также появится возможность детально разобраться в механизме предоставления банковских кредитов, наряду с этим проанализировать функции кредитных специалистов на различных этапах кредитного процесса с целью выработки предложений по его оптимизации.

Нельзя не отметить, что проблемными могут стать и незначительные ссуды в рамках лимита, но в суммарном объеме достаточно большие. Поэтому каждое решение кредитного менеджера должно быть под контролем руководителя в части сделок, по которым получено неоднозначное заключение экспертных подразделений.

Литература:

1. Грюнинг Х. Анализ банковских рисков. Система корпоративного управления финансовым риском / Х. Грюнинг, С. Б. Братанович; пер. с англ.; вступ. сл. д-ра экон. наук К. Р. Тагирбекова — М.: Изд-во «Весь Мир», 2007. — 304 с.

2. Ем В. С. Правовые проблемы организации рынка ипотечного кредитования в России. — Москва. — 2006.

3. Кабушкин С. Н. Управление банковским кредитным риском. — М.: Новое знание, 2004. — 336 с.

4. Куликова Е. Е. Управление рисками. Инновационный аспект / Е. Е. Куликова. — М.: Бератор Паблишинг, 2008. — 204 с.

5. Лаврушин О. И. Банковские риски: учебное пособие / под ред. д-ра экон. наук, проф. О. И. Лаврушина, д-ра экон. наук, проф. Н. И. Валенцевой. — М.: Кнорус, 2007. — 232 с.

6. Романов М. Н. Основные подходы к оценке кредитного риска в РФ // Банковское дело –2010.

7. Энциклопедия финансового риск-менеджмента / Под ред. А. А. Лобанова, А. В. Чугунова. — М: Альпина Паблишер, 2003. — 786 с.