В статье исследуется основные подходы к оценке реальной стоимости долгосрочных финансовых вложений для объективного их отражения в бухгалтерском учёте и использования в целях финансового менеджмента.

Ключевые слова:финансовые вложения, долгосрочные вложения, краткосрочные вложения, реальная стоимость, фактическая стоимость, расчетная стоимость, денежный поток.

Рассматриваемые виды финансовых вложений (далее именуемые долгосрочные долговые вложения) имеют ряд общих характеристик относительно сроков их погашения и рисков. Если наблюдается наличие обеспечения по таким вложениям, то они рассматриваются отдельно. В таком случае сперва производятся аналитические расчетные процедуры по необеспеченным долговым вложениям, а затем проводится корректировка с учетом наличного обеспечения и реальной стоимости. Исходя из вышеуказанных критериев, к группе долгосрочных долговых вложений можно включать имеющие аналогичные характеристики другие активы. В кредитных учреждениях государственные ценные бумаги и депозиты, независимо от сроков погашения м других характеристик рассматриваются как отдельная группа финансовых вложений.

Расчетная стоимость долгосрочных долговых вложений определяется как сумма, которую способен уплатить учреждение-должник для погашения своей задолженности в процессе своей обычной деятельности. Если по логическому рассуждению аналитика, вероятность наступления неспособности учреждения-должника продолжать свою основную деятельность высока (например, должник находится на стадии банкротства) то сумма которую будет платить должник в рамках и по установленным Законом Республики Узбекистан «О банкротстве» процедурам при остановке его деятельности или ликвидации, принимается как расчётная стоимость долгосрочного вложения.

В первом случае (должник продолжает обычный ритм деятельности) расчетная стоимость долгосрочных вложений определяется через прогноз чистых денежных потоков:

ДСК Lim=(СПNтек + СПNинв. + СПксв мол.) × Тдск.

где:

ДСК Lim — максимальная сумма, которая может быть направлена на покрытие долгосрочных кредитов и займов (граница получения долгосрочного займа), сум;

СПNтек — прогнозируемые денежные потоки по текущей деятельности, сум/год;

СПNинв. — прогнозируемый чистый денежный поток по инвестиционной деятельности, сум/год;

СПКСВ ост. — прогнозируемый денежный поток по краткосрочному долгу (остаток поступлений и выбытий), сум/год;

Тдск. — период долгосрочного заимствования, год.

Прогнозируемый денежный поток определяется по средней величине за последние 3–5 лет на основе рассмотренных выше рекомендаций. Если же нет возможности правильно определить денежные потоки инвестиционной деятельности (например, недостаток информации или нарушения ритмичности, годовые изменения более 30–50 %) рекомендуется их исключение из расчётов или взять для расчётов их минимальные величины в течении анализируемого периода. Если величина краткосрочных кредитов и долгов сбалансирована относительно выделяемых для их погашения денежных потоков(остаток краткосрочных кредитов и долгов за последние 2–3 года изменялись не более 10–20 %), если по квалифицированному суждению аналитика учреждение-должник не откажется от краткосрочного долга, то последние надо исключать из расчетов в рамках долгосрочных долгов. Период долгосрочных долгов принимается равным периоду, оставшемуся до покрытия долгосрочных долговых вложений, расчетная стоимость которых определяется.

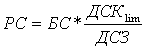

Для определения расчетной стоимости долгосрочных долговых вложений необходимо сопоставить фактическую их стоимость (1-форма) с их предельной величиной. Если фактическая величина долгосрочных кредитов и долгов не превышает предельную величину долгосрочных долговых вложений принимается равным их учетной стоимости (то есть не признается обесценение финансовых вложений). В противном случае расчетная стоимость принимается равным доли учетной стоимости, предельная величина (граница) долгосрочных долгов будет пропорциональна фактической величине долгосрочных долгов:

где:

РС — расчетная стоимость долгосрочных долговых вложений, сум;

БС — балансовая стоимость долгосрочных долговых вложений (в день расчетов), сум;

ДСК lim — предельная стоимость долгосрочных долговых вложений (в день принятия на учёт), сум;

ДСЗ — фактическая сумма долгосрочных кредитов и долгов учреждения-должника, сум;

При оценке обесценения долгосрочных долговых вложений необходимо проверить превышение (или отсутствие этого) краткосрочных кредитов и долгов учреждения-должника над предельной их величиной. Если набдюдается превышение, все долгосрочные обязательства следует перевести в состав краткосрочных долгов. После этого определятся их расчетная стоимость. Если инвестор в одном и том же учреждении имеет и долгосрочные, и краткосрочные долговые вложения, то сначала определяется расчетная стоимость краткосрочных, затем долгосрочных долговых вложений.

Литература:

1. Ваҳабов А, Иброхимов А, Ишонкулов Н. “Молиявий ва бошкарув тахлили” Т.”Шарк” 2005 йил.

2. Бланк И. A. “Управление активами” Киев: Ника центр. 2002 год.

3. Воронцовский А. В. Управление рисками: учебное пособие. СПБГУ 2000 год.

4. Лапуста М. Г. Риски в предпринимательности. М:ИНФРА-М 1998 год.

5. РЭДХЭД К. Управление финансовыми рисками. ИНФРА-М 1996 год.