В теории и практике оценочной деятельности широкое применение получил метод дисконтированных денежных потоков (ДДП), в частности, в оценке рыночной стоимости объектов доходной недвижимости и бизнеса, а также в оценке эффективности инвестиционных проектов с целью выбора наиболее эффективного из альтернативных вариантов. Однако практика показала, что применение этого метода в оценке эффективности инвестиционных проектов не дает желаемых результатов. В некоторых работах зарубежных и отечественных ученых появляются критические замечания о методах определения ставки дисконтирования, способах учета фактора времени, составе и содержании показателей, применяемых для оценки эффективности инвестиционных проектов, и др. Имеют место определенные недостатки применения метода ДДП и при оценке рыночной стоимости объектов недвижимости. Например, некорректно применяется сложение текущей стоимости будущих денежных потоков и стоимости реверсии для определения текущей (рыночной) стоимости объекта оценки, так как эти стоимости имеют разные единицы измерения [1]. Создается впечатление, что теория дисконтирования будущих денежных потоков с целью ее приведения к настоящему времени не является научно обоснованной и достоверной. Так, например, в работах [2, 3] достаточно аргументировано доказывается полная несостоятельность применения метода ДДП в оценке инвестиционных проектов. И хотя в этих работах анализируются инвестиционные проекты, которыми являются предприятия, несостоятельность применения аппарата дисконтирования в полной мере относится и к оценке рыночной стоимости недвижимости.

Авторы работ [2–4] предлагают свою концепцию оценки эффективности инвестиционных проектов, в которой используется аппарат накопления (наращения), а не дисконтирования. Будущие денежные доходы от эксплуатации проекта в конце каждого расчетного периода передаются на банковский депозит с начислением по формуле сложных процентов (с капитализацией процентов); при таком способе накопления они в конце расчетного периода приобретают форму капитала и измеряются в тех же единицах, что и остаточная стоимость объекта оценки. В таком виде обеспечивается реальный учет фактора времени, поскольку система банковского депозита деньги множит, а не обесценивает. Таким образом, происходит капитализация текущих денежных доходов и превращение их в капитальную стоимость в конце расчетного периода.

Следует отметить, что отказ от метода ДДП в пользу метода накопления денежных доходов (НДД) позволит создать научно обоснованную методологию оценки стоимости недвижимости доходным подходом. В работах упомянутых выше авторов такая методология оценки стоимости недвижимости не рассматривается. Поэтому возникает необходимость в рамках доходного подхода разработать новый метод оценки стоимости объектов недвижимости на основе применения аппарата накопления будущих доходов.

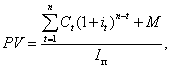

Предлагается следующая модель оценки стоимости действующего объекта недвижимости методом НДД в случае использования собственного капитала инвестора:

(1)

(1)

где

t — номер временного интервала прогнозного периода;

n — число временных интервалов прогнозного периода;

Сt — чистый операционный доход t-го прогнозного периода;

it — процентная банковская ставка по вкладам (депозитам) для t-го прогнозного периода;

M — стоимость реверсии, или остаточная стоимость в конце прогнозного периода;

Iп — коэффициент приведения будущих доходов к дате оценки.

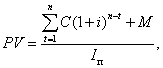

При сдаче объекта недвижимости в аренду на срок до одного года значения чистого операционного дохода и процентной ставки устанавливаются постоянными в течение всего прогнозного периода. В этом случае формула (1) имеет частное выражение

(2)

(2)

где

С — чистый операционный доход t-го прогнозного периода;

i — процентная банковская ставка по вкладам (депозитам).

В предложенных моделях оценки стоимости объекта недвижимости новым элементом является коэффициент приведения Iп, который должен учитывать факторы, влияющие на изменение стоимости капитала во времени.

Отметим, что время не обесценивает деньги. Обесценить деньги могут только инфляция, финансовый кризис или другие форс-мажорные обстоятельства, но не время [4].

Что касается учета рисков вложений в недвижимость, то применение на практике метода кумулятивного построения для расчета ставки дисконтирования у многих ученых вызывает возражение, связанное с сомнительным обоснованием возможных рисков и их включением в ставку дисконтирования. Так, в работе [5] отмечается, что «экономический риск — это денежная сумма, которая может быть недополучена и/или переплачена. Поэтому для характеристики экономических рисков необходимо оперировать денежными единицами, а не процентными ставками дисконтирования, значениями волатильности или чем-либо иным».

Для коротких прогнозных периодов (например, сроком до одного года) коэффициентом приведения Iп в формулах (1) и (2) может служить индекс инфляции, так как в реальности договоры аренды объектов недвижимости чаще всего заключаются на период сроком до одного года.

При необходимости для учета экономических рисков в предложенной модели можно применить простой подход к получению набора прогнозных оценок путем прогнозирования денежных потоков и остаточной стоимости по трем сценариям развития: оптимистическому, вероятностному и пессимистическому. Такой подход широко применяется, например, в оценке бизнеса.

Предложенные модели метода НДД (1) и (2) имеют сугубо экономический смысл. Их применение на практике позволит повысить достоверность расчета текущей стоимости оцениваемых объектов недвижимости.

Проиллюстрируем практическое применение предложенной модели метода НДД. В качестве примера оценки стоимости объекта по формуле (2) используем действующий объект недвижимости — улучшения. Прогнозируются следующие данные объекта оценки: период владения объектом, чистый операционный доход по временным интервалам прогнозного периода, процентная ставка по вкладам, остаточная стоимость объекта в конце прогнозного периода и индексы инфляции по временным интервалам прогнозного периода.

Требуется определить капитализированный доход от каждого вклада (депозита), общий капитализированный доход, сумму общего капитализированного дохода и остаточной стоимости на конец прогнозного периода, индекс инфляции за прогнозный период и текущую стоимость объекта оценки.

При существующей практике сдачи объектов недвижимости в аренду на период сроком до одного года принимаем: прогнозный период — шесть месяцев, чистый операционный доход — постоянный в течение прогнозного периода, годовая процентная ставка по вкладам — на уровне 8 % (0,67 %/мес.), индексы инфляции — на уровне 1,0 %/мес.

Исходные данные и результаты расчета текущей стоимости объекта оценки с применением формулы (2) для шести месяцев прогнозного периода приведены в табл. 1.

Таблица 1

Исходные данные и результаты расчета текущей стоимости объекта оценки методом НДД по формуле (2)

|

Показатели |

1-й мес. |

2-й мес. |

3-й мес. |

4-й мес. |

5-й мес. |

6- мес. |

|

ЧОД, тыс. руб./мес. |

10 |

10 |

10 |

10 |

10 |

10 |

|

Стоимость реверсии, тыс. руб. |

— |

— |

— |

— |

— |

2400 |

|

Процентная ставка по вкладам, %/мес. |

0,67 |

0,67 |

0,67 |

0,67 |

0,67 |

0,67 |

|

Будущая стоимость денежной единицы |

1,0338 |

1,0269 |

1,0201 |

1,0134 |

1,0067 |

1,0000 |

|

Капитализированный доход от каждого вклада на конец периода, тыс. руб. |

10,338 |

10,269 |

10,201 |

10,134 |

10,067 |

10,000 |

|

Общий капитализированный доход, тыс. руб. |

— |

— |

— |

— |

— |

61,009 |

|

Сумма общего капитализированного дохода и остаточной стоимости, тыс. руб. |

— |

— |

— |

— |

— |

2461 |

|

Месячные индексы инфляции |

— |

1,01 |

1,01 |

1,01 |

1,01 |

1,01 |

|

Общий индекс инфляции |

— |

— |

— |

— |

— |

1,051 |

|

Текущая стоимость, тыс. руб. |

2342,0 |

— |

— |

— |

— |

— |

Приведем некоторые пояснения к представленным в табл. 1 результатам расчета некоторых показателей, например, результатам расчета периода накопления каждого вклада и расчета накопленного на конец прогнозного периода капитализированного дохода. Накопление каждого вклада (чистого операционного дохода) при его передаче на депозит начинается с конца каждого месяца прогнозного периода. Поэтому период накопления для каждого вклада денежных средств определяется как разность между прогнозным периодом, выраженным числом месяцев, и номером месяца каждого вклада. Например, период накопления вклада, переданного на депозит в конце первого месяца прогнозного периода, будет равен 6–1 = 5. Будущая стоимость денежной единицы для пятилетнего срока накопления при процентной ставке 0,67 %/мес. составит 1,0338. Тогда капитализированный доход вклада первого месяца прогнозного периода составит 10 тыс. руб. × 1,0338 = 10,338 тыс. руб. Аналогичным образом рассчитываются капитализированные доходы для остальных вкладов.

Для постоянных или переменных значений чистого операционного дохода и процентных ставок по вкладам (депозитам) расчеты накопленных доходов на конец прогнозного периода для каждого вклада значительно упрощаются с применением финансовых калькуляторов, например калькулятора FC-100V.

Теперь проведем оценку текущей стоимости объекта методом ДДП, сравним ее с оценкой стоимости объекта методом НДД и проанализируем полученные результаты.

Для расчета текущей стоимости объекта методом ДДП используем исходные данные из табл. 1. Так как в методе ДДП используется не процентная ставка по вкладам, а ставка дисконтирования, для сравнения результатов оценки на основе адекватных исходных данных примем в качестве ставки дисконтирования процентную ставку по вкладам. Остальные необходимые исходные данные возьмем из табл. 1.

Результаты расчета текущей стоимости методом ДДП приведены в табл. 2.

Таблица 2

Исходные данные и результаты расчета текущей стоимости объекта оценки методом ДДП

|

Показатели |

1-й мес. |

2-й мес. |

3-й мес. |

4-й мес. |

5-й мес. |

6-й мес. |

|

ЧОД, тыс. руб./мес. |

10 |

10 |

10 |

10 |

10 |

10 |

|

Стоимость реверсии, тыс. руб. |

— |

— |

— |

— |

— |

2400 |

|

Ставка дисконтирования, %/мес. |

0,67 |

0,67 |

0,67 |

0,67 |

0,67 |

0,67 |

|

Текущая стоимость денежной единицы |

0,99338 |

0,98680 |

0,98026 |

0,97377 |

0,96732 |

0,96092 |

|

Текущая стоимость дохода t-го месяца, тыс. руб./мес. |

9,9338 |

9,8680 |

9,8026 |

9,7377 |

9,6732 |

9,6092 |

|

Общая текущая стоимость доходов, тыс. руб./ период |

58,62 |

— |

— |

— |

— |

— |

|

Текущая стоимость реверсии, тыс. руб. |

2306,20 |

— |

— |

— |

— |

— |

|

Текущая стоимость объекта, тыс. руб. |

2365,0 |

— |

— |

— |

— |

— |

Сравнение полученных результатов оценки стоимости объекта показывает, что при одинаковых исходных данных текущая стоимость объекта, рассчитанная методом ДДП (2365,0 тыс. руб.), выше стоимости, рассчитанной методом НДД (2342,0 тыс. руб.). Однако известно, что при использовании в оценке номинальных денежных доходов устанавливаемые номинальные ставки дисконтирования значительно выше номинальных процентных ставок по вкладам, так как включают в себя наряду с рисками инфляции и иные прогнозируемые риски. Поэтому при ставках дисконтирования, превышающих процентные ставки по вкладам, результаты оценки текущей стоимости объекта методом ДДП будут значительно ниже результатов оценки, полученных методом НДД. Например, при номинальной ставке дисконтирования в размере 18 % годовых без изменения остальных показателей текущая стоимость объекта оценки методом ДДП составит 2252,0 тыс. руб., что значительно ниже стоимости, полученной методом НДД (2342,0 тыс. руб.).

Следует отметить, что основными достоинствами метода НДД являются, прежде всего, возможность последующего контроля достоверности используемых в оценке стоимости объекта оценки исходных и расчетных показателей, таких как чистый операционный доход, ставок по вкладам, накопленных доходов (как по каждому вкладу, так и общих накопленных доходов) за прогнозный период. Кроме того, обеспечивается адекватность момента времени определения накопленных (капитализированных) доходов и остаточной стоимости оцениваемого объекта и одинаковые единицы измерения этих показателей, что является методически правильным для суммирования общих капитализированных доходов и остаточной стоимости и их последующего приведения на дату оценки. Фактор времени в методе НДД играет роль множителя доходов, а не их обесценения.

При оценке текущей стоимости объекта оценки методом ДДП указанные выше причины методического характера не позволяют получить такой же положительный эффект, как при оценке методом НДД.

Выводы:

1. Теоретический аппарат ДДП не обеспечивает приведения текущих доходов и остаточной стоимости объекта к общим единицам измерения и использует фактор времени как инструмент обесценения доходов, а не как инструмент их приумножения. Такой аппарат является несостоятельным как в оценке эффективности инвестиционных проектов, так и в оценке стоимости недвижимости.

2. В рамках доходного подхода предложено использовать новый метод оценки недвижимости — метод накопления денежных доходов (НДД). Этот метод основан на теории накопления (наращения) текущих доходов путем их размещения в банке на депозитных счетах и применения формулы сложных процентов (с капитализацией процентов) в течение прогнозного периода.

3. Фактор времени в методе НДД играет роль множителя денег, а не их обесценения, так как он используется в банковской системе для наращения денег.

4. Общий капитализированный (накопленный) на конец прогнозного периода доход в банке измеряется в тех же единицах, что и остаточная стоимость объекта оценки. Оба этих показателя учитываются в оценке одновременно и не требуют корректировки по фактору времени.

5. Коэффициент приведения в методе НДД при использовании номинальных денежных потоков учитывает влияние инфляции как основного фактора риска вложений в недвижимость. Дополнительные риски в коэффициенте приведения не учитываются.

6. Применение метода НДД позволяет осуществлять последующий контроль достоверности используемых в оценке стоимости объекта исходных и расчетных показателей (например, чистого операционного дохода), процентных ставок по вкладам, а также накопленных доходов (как по каждому вкладу, так и общих накопленных доходов) за прогнозный период.

Литература:

1. Мочулаев В. Е. Методические проблемы реализации метода дисконтированных денежных потоков в оценке стоимости недвижимости // Вопросы оценки. 2011. № 3. С.2–8.

2. Дасковский В. Об учете фактора времени при оценке эффективности инвестиционных проектов // Хранение и переработка сельхозсырья. 2003. № 3. С. 9–20.

3. Дасковский В., Киселев В. Об учете эффективности инвестиций // Экономист. 2007. № 3. С. 38–48.

4. Дасковский В., Киселев В. Фактор времени при оценке эффективности инвестиционных проектов // Экономист. 2008. № 1. С. 55–67.

5. Галасюк В. В., Галасюк В. В. О ставках дисконтирования и природе экономических рисков // Финансовый директор. 2007. № 10. С. 69–79.