В рамках данной статьи рассмотрена методика оценки стоимости компании для выхода на IPO для предприятий одной из отраслей экономики, а именно, пассажирских авиаперевозок. В качестве примера с использованием этой методики посчитана оценка стоимости одной из российских авиакомпании.

Ключевые слова: Методика оценки стоимости, авиакомпания, отраслевые особенности.

Руководство любого предприятия, стремясь привлечь финансирование за счет выхода с первичным публичным предложением (IPO), должно представить ясную картину стоимости своих активов, доли, занимаемой на рынке, и потенциала роста компании. В ходе подготовки к публичному размещению акций проводится оценка бизнеса, устанавливающая начальный диапазон стоимости акций на бирже. Эта оценка может производиться с помощью различных методик и подходов, в итоге появится множество оценок, которые необходимо объединить и привести к общему результату справедливой стоимости компании.

Целью данной статьи является описание методики оценки стоимости компании для выхода на IPO для предприятий отрасли пассажирских авиаперевозок, которая позволяет произвести оценку с минимальными затратами финансовых ресурсов силами сотрудников финансово-экономического подразделения любой авиакомпании. Использование данной методики позволит авиакомпаниям не прибегать к помощи сторонних оценщиков и сохранить информацию о результатах оценки внутри компании.

Когда оценщик правильно определил вид стоимости, то он должен решить, каким методом она будет рассчитана. Как правило, на практике используются три подхода: доходный, затратный и сравнительный, в рамках каждого из которых существуют различные методы. Ниже данные подходы рассмотрены более подробно.

Сущность доходного подхода к оценке бизнеса состоит в том, чтобы определять стоимость предприятия на основе доходов, которые оно способно принести собственнику. Будущие чистые доходы предприятия оцениваются и суммируются с учетом времени их появления (доход, полученный в настоящий момент времени, имеет для инвестора большую ценность, чем такой же доход, который будет получен в будущем) [1].

Как правило, в рамках доходного подхода выделяют следующие методы оценки стоимости компании:

- метод дисконтированных денежных потоков;

- метод капитализации чистого дохода.

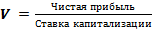

Более подробно следует остановится на методе капитализации чистого дохода, основанного на базовой предпосылке стоимости будущих доходов, которые принесет эта собственность. Сущность данного метода выражается следующей формулой:

(1)

(1)

Метод капитализации дохода в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины дохода (т. е. темпы роста будут постоянными).

Согласно аналитическому справочнику [1] различают капитализацию:

- чистой прибыли (после уплаты налогов);

- прибыли до уплаты налогов;

- фактически выплаченных дивидендов;

- потенциальных дивидендов и т. д.

Оценивая авиакомпанию, в рамках доходного подхода удобнее всего использовать метод капитализации чистой прибыли, поскольку в свободном доступе в интернете (на сайте Московской Биржи) имеется информация о ежегодных ставках капитализации для предприятий отрасли пассажирских авиаперевозок, которая обновляется каждый год. Вес, с которым результат использования данного метода должен быть включен в итоговый результат оценки стоимости составляет 0,5–0,6, поскольку вышеозначенный метод наиболее применим и, как правило, оценка, полученная на его основе, наиболее близка к истинной [2].

Ставка капитализации в общем виде рассчитывается по формуле:

, (2)

, (2)

где:  — ставка дисконтирования;

— ставка дисконтирования;

— долгосрочный темп роста дохода или денежного потока.

— долгосрочный темп роста дохода или денежного потока.

На сайте Московской Биржи представлены среднеотраслевые ставки капитализации, в которых учитывается ставка дисконтирования и средний по отрасли показатель долгосрочного темпа роста денежного потока

Оценка бизнеса с применением методов затратного подхода осуществляется исходя из величины тех активов и обязательств, которые приобрело предприятие за период своего функционирования на основе принципа замещения. Актив не должен стоить больше затрат на замещение его основных частей.

При использовании одного из методов оценки в рамках затратного подхода, предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость обязательств и, наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного капитала предприятия. В рамках затратного подхода выделяют следующие методы:

- метод чистой балансовой стоимости;

- метод скорректированной балансовой стоимости;

- метод восстановительной стоимости;

- метод ликвидационной стоимости.

При оценке стоимости авиакомпаний возможно использование самого простого метода в рамках затратного подхода — метода чистой балансовой стоимости, но с использованием данных отчетности, составленной по МСФО, поскольку международные стандарты предполагают оценку активов и обязательств компаний по рыночной стоимости, т. е. с учетом всех проведенных переоценок. На сегодняшний момент практически все авиакомпании, являясь предприятиями крупного бизнеса, параллельно ведут отчетность как по РСБУ, так и по МСФО.

Чтобы получить чистую балансовую стоимость активов, из значения валюты баланса вычитают все краткосрочные и долгосрочные обязательства фирмы. В итоге определяется стоимость собственного капитала компании, т. е. значение чистой балансовой стоимости активов. У данного метода существует много недостатков, главный из которых заключается в том, что вышеназванный метод не отражает потенциальной прибыли от активов. Еще одним недостатком метода состоит в том, что чистая балансовая стоимость включает в себя и те активы, учетная оценка которых достаточно высока в балансе из-за проведения их неоднократной переоценки, но их ликвидность не велика (активы реализуются с трудом, либо их реализация вообще невозможна). Эти активы, следовательно, не обладают рыночной оценкой, хотя и включаются в балансовую стоимость предприятия. В целом, метод чистой балансовой стоимости является неточным, вследствие чего, при формировании итоговой оценки, являющейся средневзвешенной величиной оценок, полученных на основе трех разных методов в рамках различных традиционных подходов, ему следует придать малый вес (в диапазоне 0,1–0,2) [3].

Особенность сравнительного (рыночного) подхода к оценке бизнеса связана с ориентацией итоговой величины стоимости на рыночные цены купли-продажи акций, принадлежащих сходным компаниям, и на достигнутые финансовые результаты. Сравнительный подход предполагает, что наиболее вероятной ценой бизнеса может быть реальная цена продажи фирмы, зафиксированная рынком. Цена предприятия отражает его производственные и финансовые возможности, положение на рынке, перспективы развития. Следовательно, в сходных предприятиях должно совпадать соотношение между ценой и важнейшими финансовыми параметрами, такими, как прибыль, дивидендные выплаты, объем реализации, балансовая стоимость собственного капитала [1].

Существуют определенные условия, при которых целесообразно использовать сравнительных подход:

- наличие активного финансового рынка, поскольку подход предполагает использование данных о фактически совершенных сделках;

- открытость рынка или доступность финансовой информации, необходимой оценщику;

- наличие специальных служб, накапливающих ценовую и финансовую информацию.

Сравнительный подход предусматривает использование трех основных методов, выбор которых зависит от целей, объекта и конкретных условий оценки.

1. Метод компании аналога.

2. Метод сделок.

3. Метод отраслевых коэффициентов (мультипликаторов).

Поскольку речь идет о предприятиях отрасли авиаперевозок, то в рамках сравнительного подхода правильнее использовать метод отраслевых мультипликаторов, так как в свободном доступе имеется информация как о стоимости акций авиакомпаний, проходивших рыночную котировку, так и значения мультипликаторов, представляющих собой цену акции к доходу фирмы.

При расчете оценки данным методом для одного из предприятий отрасли, будут использоваться мультипликаторы «цена/чистая прибыль» «цена/выручка». Этому методу можно придать достаточно высокий вес (0,4–0,5), поскольку авиакомпании, как правило, не имеют значительных различий, которые могли бы существенно искажать оценку стоимости. Однако, следует учитывать такие различия, как:

- воздействие «административного ресурса», ограничивающего свободу доступа (конкуренцию) покупателей к участию в сделке (лоббирование влиятельных региональных властей в пользу какой-либо фирмы-фаворита);

- переходящие к покупателю устойчивые конкурентные преимущества бизнеса, связанными с факторами его монополизма и «раскрученности»;

- высокоэффективная управленческая технология менеджмента и маркетинга, освоенная предприятием, и соответствующая эффективная управленческая команда.

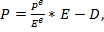

Формула для расчета стоимости бизнеса методом отраслевых коэффициентов с использованием мультипликатора «цена/чистая прибыль» выглядит следующим образом:

(3)

(3)

где:  — рыночная капитализация сходного предприятия и оцениваемого, соответственно;

— рыночная капитализация сходного предприятия и оцениваемого, соответственно;

— чистая прибыль сходного предприятия и оцениваемого, соответственно;

— чистая прибыль сходного предприятия и оцениваемого, соответственно;

— корректирующие оценку поправки, повышающие/понижающие рыночную стоимость авиакомпании (как правило, составляют

— корректирующие оценку поправки, повышающие/понижающие рыночную стоимость авиакомпании (как правило, составляют  15 % стоимости).

15 % стоимости).

Получаем универсальную методику оценки стоимости компаний отрасли пассажирских авиаперевозок, которая строится на трех различных методах (метод капитализации дохода, метод отраслевых мультипликаторов и метод чистой балансовой стоимости).

Для примера рассчитаем оценку стоимости одной из российских авиакомпаний, входящей в пятерку лидеров российского рынка.

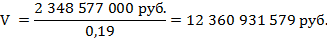

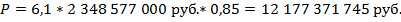

Стоимость компании согласно методу капитализации чистой прибыли, рассчитанная по формуле (1) с использованием показателя чистой прибыли за 2013 год составляет и ставки капитализации [2]:

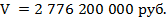

Стоимость компании согласно методу чистой балансовой стоимости считается как разность валюты баланса и всех обязательств компании:

При применении метода отраслевых мультипликаторов, сравним рассматриваемую нами авиакомпанию с ОАО «Аэрофлот — Российские авиалинии», поскольку они схожи между собой как по видам деятельности, так и по масштабам. Как упоминалось выше, в рамках рассматриваемой методики будет использоваться мультипликатор «цена/чиста прибыль» ( ):

):

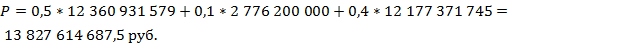

Используя вес, с которым тот или иной метод учитывается в итоговой оценке стоимости, получаем результат:

Вычисленная нами оценка стоимости авиакомпании достаточно близка к той, которая была получена в ходе оценки рассматриваемой компании независимым экспертом (она составила 13 650 000 000 руб.).

Таким образом, описанная выше методика оценки стоимости авиакомпаний действительно позволяет достаточно точно определить стоимость предприятия и, что особенно важно, когда компания оценивается перед выходом на IPO, она не занижает оценочную цену акций компании.

Литература:

1. Стратегии бизнеса: Аналитический справочник. Айвазян С. А., Балкинд О. Я., Баснина Т. Д. и др. / Под ред. Г. Б. Клейнера. — М.: КОНСЭКО, 1998.

3. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов. — М.: Альпина Бизнес Букс, 2008