В данной статье рассматриваются наиболее важные аспекты системы безналичного денежного оборота. Дана характеристика основных направлений развития безналичных расчетов и пути их дальнейшего инновационного развития. Отдельно выделено направление развития электронных денег, обозначены предпосылки их внедрения в государственную платежную систему.

Ключевые слова:безналичные денежный оборот, система безналичных расчетов, дистанционные банковские технологии, электронные деньги, криптовалюта.

Введение

Вторая половина XX века характеризуется бурным развитием информационных технологий, появлением новых форм расчетов, развитием безналичных платежей с использованием Internet. Начиная с середины 70-х годов, в экономику развитых стран стала активно внедрятся электронная форма безналичных платежей. Появились первые банковские карты, начала строится инфраструктура, позволяющая внедрить безналичные расчеты повсеместно. [7, с. 101–102].

Для всестороннего раскрытия данной темы, необходимо провести следующие исследования:

- изучить сущность безналичных платежей и их основные формы;

- проанализировать систему безналичных расчетов в рамках развития общемировой банковской системы;

- дать определение понятия «Электронные деньги» и охарактеризовать их место в системе безналичных платежей;

- рассмотреть текущее состояние электронных денег и перспективы развития «виртуальных» платежей.

1. Система безналичных расчетов: предпосылки к её возникновению, современное состояние.

Для наиболее полного анализа причин перехода к безналичным банковским расчетам. Рассмотрим исторические предпосылки, подталкивающие хозяйствующие субъекты и государственные органы к возникновению безналичных расчетов. Доподлинно известно, что изначально использовались наличные деньги, то есть деньги имеющие материальный вид (банкноты, монеты). Такие деньги затрудняли развитие экономики, т. к. были неудобны и в некоторых ситуациях громоздки, особенно при совершении крупных сделок. Главный их недостаток проявлялся при совершении платежей на большие расстояния. Выходом из этой ситуации, стало создание векселя. Вексельное обращение позволило купцам продавать свои товары в других городах и даже государствах, не боясь быть ограбленными на пути из одного населенного пункта в другой. Так же вексель позволил избежать издержек связанных с транспортировкой тяжелых монет малого достоинства. [12, c. 3–5].

Однако, как верно было замечено С. К. Семеновым, настоящий расцвет безналичных расчетов начался с созданием и дальнейшим развитием банковской системы и безналичных платежных средств, которые в настоящее время, применяясь почти во всех общественных сферах, вытеснили наличные деньги в странах с развитой экономикой. [19, c. 448].

Безналичное обращение по своей сути направлено на ускорение оборота денежных средств и снижение издержек обращения, связанных в основном с инкассацией и хранением денежной наличности.

Нормативной основой организации безналичного денежного оборота выступает — законодательство государства и банковские правила, регламентирующие безналичный денежный оборот, устанавливая права и обязанности субъектов расчетных отношений.

Осуществление перевода денежных средств с одного банковского счета на другой, происходит по требованию организации или физического лица, оформленного в виде расчетного документа. К таким документам можно отнести: расчетные чеки, платежные поручения и платежные требования. При этом все эти документы не могут участвовать во внебанковском обороте. Хозяйствующие субъекты (предприятия и организации) осуществляют денежные расчеты между собой, как правило, в безналичном порядке через банки. [14, c. 5–10].

Согласно действующему законодательству нашей страны, все банковские платежи производятся только по поручению плательщика или с его согласия (акцепта). Исключением является оплата исполнительных документов.

Безналичные расчеты — это банковские операции, которые заключаются в переводе условных денежных форм со счета плательщика на счет получателя, минуя непосредственный обмен между ними наличными денежными средствами. Безналичные расчеты осуществляются через кредитные организации или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета), если иное не установлено законодательством и не обусловлено используемой формой расчетов. [5, с. 180–181].

В России применяются следующие формы безналичных расчетов:

1) расчеты платежными поручениями;

2) расчеты по аккредитиву;

3) расчеты чеками;

4) расчеты по инкассо;

5) Расчёты платёжными требованиями.

Формы безналичных расчетов, перечисленные выше, применяются в своей деятельности, клиентами кредитных организаций, учреждений и подразделений расчетной сети Банка России.

Клиенты могут самостоятельно выбрать наиболее подходящие им формы безналичных расчетов и предусмотреть это в договоре, заключаемом со своими контрагентами. [20, c. 42–44].

В качестве участников безналичных расчетов выступают плательщики и получатели денежных средств. Так же к участникам системы безналичных расчетов относят обслуживающие их банки и банки-корреспонденты.

Сами банки, не вмешиваются в договорные отношения клиентов, а лишь исполняют их поручения. Все взаимные претензии, возникшие между получателем денежных средств и плательщиком, кроме возникших по вине банка, разрешаются в установленном законодательством порядке, без привлечения банков.

Исходя из этого, мы можем охарактеризовать безналичный денежный оборот как отдельную совокупность платежей, осуществляемых без использования наличных денежных средств. Экономической основой для организации безналичного денежного оборота — выступает потребность граждан, организаций и всего народного хозяйства страны в целом, в безналичном денежном обороте. [20, c. 46].

2. Безналичные платежи: наиболее распространённые формы и их характеристика

В настоящее время в большинстве развитых стран происходит активный переход от классической филиальной системы обслуживания клиентов к дистанционной модели банковского обслуживания. Банки предлагают своим клиентам всё большее количество услуг, производимых без посещения отделений банка.

Процесс эволюции банковской системы в сторону дистанционной модели банковского обслуживания обусловлен рядом экономических факторов, а также развитием социальной среды, в которой банки осуществляют свою деятельность. Но решающим фактором всё же является изменение образа жизни людей, вызванное внедрением новых информационных технологий, предъявляющие к банкам совершенно новые требования по автоматизации банковских операций. [11, с. 506–508].

Основное влияние на развитие банковской сферы оказывают следующие факторы:

- Быстрое развитие информационных технологий;

- Растущая конкуренция;

- Временной фактор.

Появилось дистанционное банковское обслуживание сравнительно недавно, примерно двадцать лет назад. Первым успешным примером можно считать — программу «Homelink». Homelink — это программа, созданная усилиями трех компаний: английской телефонной компанией «British Telecom», строительной организацией «Nottingham Building Society», и банком «Bank of Scotland».Совместная работа этих компания оказала значительное влияние на развития удаленных банковских технологий.

Быстрое развитие различного рода средств телекоммуникаций при одновременном увеличении числа абонентов платных телекоммуникационных услуг, способствовало быстрому развитию дистанционного банковского обслуживания. Одной из важнейших новаций стал «Интернет-банкинг». Первоначально, для обслуживания своих клиентов, банками использовалась только телефонная связь. С развитием информационных технологий, у клиентов появилась возможность осуществлять часть банковских операций с помощью сети Интернет, минуя при этом оператора.

В настоящее время большинство крупных и средних банков, в том числе нашей страны, предоставляют своим клиентам возможность дистанционного обслуживания через систему «Клиент-Банк». Система «Клиент-Банк» позволяет:

1) передавать платежные документы в банк с помощью факса или электронной почты;

2) получать выписку о состоянии своего счета и просматривать историю поступлений и расходований денежных средств;

3) получать справочную информацию различного характера;

4) осуществлять импорт/экспорт информации;

5) незамедлительно получать электронные копии платежных документов;

6) обмениваться с банком электронными текстовыми сообщениями. [6, с. 426–427].

Исторически первая система дистанционного банковского обслуживания клиентов основывалась на использовании телефонной связи. Первые опыты создания подобных систем дистанционного обслуживания были проведены западными банками ещё в 80-х годах. Одним из первых банков, широко применяющих подобную систему на практике — стал английский «National Westminster Bank». Этот банк в режиме реального времени позволял своим клиентам осуществлять основные банковские операции, такие как: перевод денежных средств по счетам внутри банка, покупка и продажа иностранной валюты, осуществление стандартных платежей. В качестве системы защиты банк использовал пятизначный код.

Несколько позже подобные системы дистанционного банковского обслуживания появились в США и ряде европейских стран. В 1990 году «North Carolina National Bank» предлагал своим клиентам более 30 услуг через телефонную систему, количество обращений к которой составляло около 200 тысяч в день.

С наступлением 90-х годов, важнейшим направлением развития дистанционного банковского обслуживания в зарубежных странах становится интернет-банкинг.

В странах с развитой банковской системой, через интернет-банкинг клиентам предоставляются следующие услуги:

1) оплата счетов в реальном времени;

2) кредитование;

3) управление денежными средствами на своем счете;

4) получение информационных банковских услуг. [17, с. 45–47, 50].

Первопричиной, подтолкнувшей коммерческие банки к использованию системы интернет-банкинга, стала нарастающая конкуренция в банковской сфере, при которой информационные технологии стали рассматриваться как один из наиболее эффективных способов привлечения новых и удержания старых клиентов. Не менее важную роль в этом вопросе сыграло увеличение эффективности затрат, поскольку осуществление банковских операций и предоставление информации через Интернет намного проще и дешевле, чем содержание широкой сети традиционных филиалов.

Первым виртуальным банком, не имеющим офисной сети для обслуживания клиентов — стал Американский банк «Security First Network Bank», открывшийся в 1995 году. Этот банк не имел ни одного физического офиса для обслуживания своих клиентов. Все операции в этом банке производились клиентами вручную — через сеть Интернет.

«По оценкам специалистов, в 1999 г. стоимость проведения одной транзакции через банкомат была приблизительно в четыре раза, а транзакции, проведенной через Интернет, — почти в сто раз ниже, чем стоимость трансакции, проведенной вручную в филиале». [15, с. 11–12].

Причиной столь стремительного развития Интернет-технологий в сфере банковского обслуживания в США — послужило законодательство штатов. Законодательство этой страны, накладывает существенные ограничения, на открытие банками своих филиалов в других штатах. Интернет-банкинг позволили коммерческим банкам обойти эти ограничения и вести свою деятельность на территории всей страны.

В настоящий момент системы банковского обслуживания через сеть Интернет работают не только в крупнейших Американских и Европейских банках, таких как «Bank of America», «First Union», «Citicorp», «Union Bank» и др., но и в тысячах банках малого и среднего размера, по всему миру. Для обозначения этого явления был введен новый термин — «безфилиальный банк» (branchless bank), обозначающий виртуальные банки, оказывающие свои услуги только через сеть Интернет.

На начало 2003 года, в США уже осуществляли свою деятельность 29 безфилиальных банков. Пик образования безвилиальных банков пришелся на 1999–2000 гг. А на конец 2007 года, услуги Интернет-банкинга предоставляли все крупнейшие банки США, на долю которых приходилось более 90 % всех банковских активов страны.

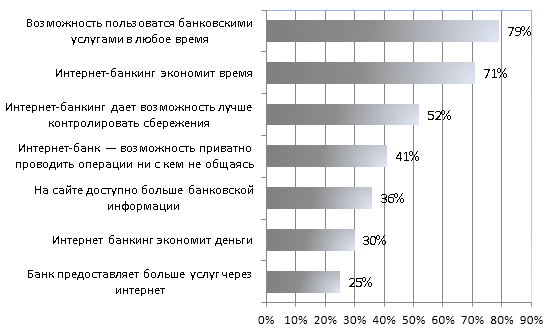

Основными мотивами использования интернет-банкинга у американцев является: экономия времени на посещении реальных офисов банка и возможность использования банковских услуг в любое время суток. В качестве основных, такие мотивы использования интернет-банкинга указали 71 % и 79 % опрошенных респондентов, пользующихся услугами интернет-банкинга в США. Также в качестве важных преимуществ интернет-банкинга были указаны следующие факторы, такие как: возможность приватного использования банковских услуг, большее количество информации на сайте банка и более дешевые расценки на услуги банка (см. рисунок 1.).

Рис. 1. Основные причины использования интернет-банкинга в США (в процентах от общего количества пользователей услуги). [16]

Дистанционные способы обслуживания позволяют банкам предоставлять множество различных услуг. Например, одним из нововведений последних лет стало интерактивное брокерское обслуживание. Так, некоторые банки предоставили своим клиентам возможность покупать акции компаний и ценные бумаги доверительных фондов путем вложения средств по чеку или со сберегательного счета.

Развитие информационных технологий не стоит на месте, потребности финансового рынка все время возрастают, а конкуренция между банковскими учреждениями ежегодно увеличивается. В связи с этим, на рынке дистанционных банковских услуг появилось новое направление — «Мобильный банкинг». Мобильный банкинг — это новая система дистанционного управления, позволяющая управлять банковским счетом с помощью планшетного компьютера, смартфона или обычного телефона. Для этого пользователю, как правило, необходимо загрузить на своё устройство специальное приложение, через которое осуществляется управление банковским счетом. Учитывая распространенность мобильных телефонов и зону распространения мобильной связи — мобильный банкинг уже можно считать одним из важнейших средств доставления банковских услуг до конечного потребителя. [9, с. 33–34].

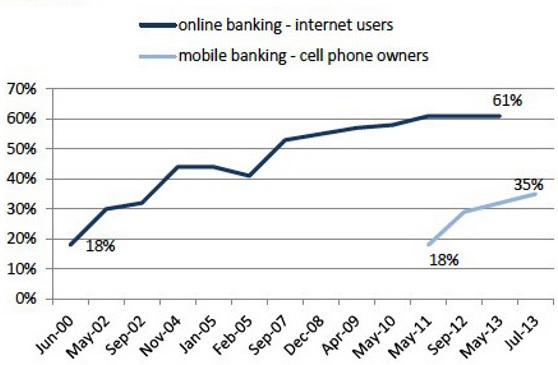

По состоянию на 2013 год, более трети (35 %) жителей США активно пользуются мобильным банкингом (см. Рисунок 2). В возрастной категории от 18 до 29 лет, мобильным банкингом пользуется 54 %, более старшие пользователи (от 30 до 49 лет) используют услугу чуть реже (40 %), а вот в возрастной категории от 65 лет, услуга вообще почти не востребована, ей пользуются всего 14 %.

Рис. 2. Мобильный банкинг и интернет банкинг. Динамика развития с 2000 по 2013 гг., млн домохозяйств США. [26]

3. Электронные деньги: современное состояние и перспективы развития

3.1. Характеристика электронных денег и сферы их применения.

В целях наиболее полного и точного анализа состояния современной экономики, необходимо дать четкое определение понятия «Электронные деньги». Основная сложность четкого определения понятия, сопряжена с двумя обстоятельствами. Первое обстоятельство, обусловлено позицией некоторых авторов научной финансово-экономической литературы по проблемам теории денег, игнорирующих данную новацию до настоящего времени. Второе обстоятельство, заключается в отсутствии единого определения понятия «Электронные деньги», а подходы к интерпретации экономической сущности данного явления, отличаются друг от друга весьма значительно.

В Российском законодательстве, понятие «Электронные деньги» дано в ФЗ РФ «О национальной платежной системе». [1]. Но данное федеральным законом понятие не раскрывает всей сущности электронных денег. Более того, оно не имеет возможности учитывать перспективу различных направлений развития электронных денег, заранее, до их фактической реализации. Кроме того, позиция Российской законодательной системы значительно отличается от позиции большого количества стран с развитой банковской системой.

Учитывая неполноту данного законодательством определения, а так же существенные различия в позициях ученых. Мы считаем необходимым дать четкое определение электронным деньгами и охарактеризовать их сущность.

Ряд исследователей отождествляет понятие «электронные деньги» с электронной формой безналичных денег, то есть с депозитными деньгами. Например, А. С. Селищев, утверждает, что «электронные деньги — это деньги на счетах компьютерной памяти банков, распоряжение которыми осуществляется с помощью специального электронного устройства». [18, с. 50]. Аналогичной точки зрения придерживаются и некоторые другие авторы научной литературы. Так, по мнению В. А. Челнокова, к электронным деньгам следует отнести вообще все инструменты безналичных платежей, представленные в электронной форме, включая банковские пластиковые карты, банковские чеки, платежные и инкассовые поручения и различные инструменты межбанковских клиринговых расчетов. [22, с. 25 –30].

По нашему мнению, подобная точка зрения затрагивает не электронные деньги, а лишь электронный способ передачи информации о безналичных деньгах. От способа записи (на бумажном или электронном носителе) — сущность безналичных денег не меняется. В системе движения по-прежнему участвует три агента: плательщик, банковская система и получатель денежных средств. А денежные средства по прежнему «привязаны» к банковскому счету и перемещаются только внутри банковской системы.

Отличи же электронных денег, от электронной формы безналичных денег состоит в том, что они не имеют связи с конкретными банковскими счетами. Вследствие чего могут перемещаться не только по специальным банковским информационным системам, но и по любым другим информационным сетям, таким как Интернет и мобильные телефонные сети. При совершении сделок с использованием электронных денег, третьим агентом могут выступать не только банки, но и эмитенты электронных денег, операторы мобильной связи или Интернет провайдеры. Возможен так же вариант прямой передачи электронного файла от покупателя к продавцу, в этом случае сделка состоится вовсе без участия финансовых посредников.

Исходя из вышесказанного, общими чертам безналичных денег в электронной форме и электронными деньгами — является электронная форма записи данных и использование схожих электронных носителей для записи и передачи этих данных. С технической точки зрения, процесс осуществления расчетов с использованием электронных денег и безналичными деньгами в электронной форме — может быть схож. С точки зрения экономики — это разные явления. В соответствии с этим, мы склонны относить электронные деньги к самостоятельному экономическому феномену, не относящемуся к электронной форме безналичных денег.

Существует и иная точка зрения. Так, в одной из своих работ С. В. Ануреев относит электронные деньги к новой форме денег наличных. В качестве основного аргумента выступает способность осуществлять платежи с помощью электронных денег без участия банка. А также наличие так называемой нарицательной стоимости файла, передаваемого от плательщика к получателю денежных средств. В этом файле, как правило, содержатся такие характеристики «купюры», как: наименование эмитента, серия и номер, электронная подпись эмитента и номинал. [4, с. 3].

Такая точка зрения вызывает серьезные возражения в среде других авторов, например Д. Б. Коптюбенко отмечает, что электронные деньги не являются аналогом наличных денег, т. к. «эти деньги имеют неодинаковую экономическую природу и функционируют в различных сферах денежного обращения. Наличные деньги обслуживают налично-денежные платежи, а электронные — безналичные, т. е. электронные деньги являются скорее эквивалентом наличных денег». [10, с. 46–47]. Ещё одним противоречием выступает одно из свойств наличных денег — их материальность. Так совершение любой операции с наличными деньгами предполагает их физическую передачу. А электронные деньги могут перемещаться по любым телекоммуникационным сетям. Не требуя физического контакта между участниками сделки.

Некоторые ученые относят электронные деньги к денежным суррогатам. Например, в учебнике «Деньги, кредит, банки» под редакцией О. И. Лаврушина, электронные деньги относят в одну группу с чеками и векселями. [13, с. 9].

Но такая точка зрения не отражает фактической сущности электронных денег. Большинство ученых склонны относить электронные деньги к реальным деньгам. Доказательством этого служит возможность реализации электронными деньгами всех основных функций денег. На основе электронных денег функционирует значительное количество платежных систем, то есть они выполняют функцию средства обращения практически в той же мере, что и другие безналичные деньги. В электронных деньгах выражается цена на многие товары и услуги. Что свидетельствует о выполнении ими функции измерителя стоимости.

Остальные функции денег, в настоящий момент выполняются ими в меньшей степени. Но, это лишь вопрос времени, а не природы данного явления. Нет никаких технических или методических препятствий реализации электронными деньгами функции средства платежа или средства накопления. Все препятствия сосредоточены более в организационных моментах. В необходимости образования специальных финансовых институтов, реализующих эти функции.

В качестве неоспоримого преимущества, выступает факт того, что электронные деньги могут обладать всеми положительными качествами, как наличных, так и безналичных денег. Электронные деньги обладают такими качествами как: узнаваемость, бессрочность, портативность, стабильность, износоустойчивость, делимость, приватность и защищенность платежа. Все эти свойства свидетельствуют о том, что электронные деньги — являются реальными деньгами, а не суррогатами. [3, с. 23–25].

Исходя из этого, мы можем утверждать, что электронные деньги — это не модифицированная форма наличных или безналичных денег и не денежный суррогат. По нашему мнению, электронные деньги — это новая форма денег, возникшая в процессе длительной эволюции. Вследствие чего их нельзя объединять в одну группу с депозитными деньгами в безналичной форме или отождествлять с денежными суррогатами.

Схожую точку зрения на этот счет имеет Центральный банк Европы. Он выделяет электронные деньги как отдельную форму денег и ведет по ним отдельный учет в зоне евро. Для этого им была принята директива Европейского парламента и совета № 2009/110/ЕС от 16 сентября 2009 года «Директива об учреждении, деятельности и пруденциальном надзоре за деятельностью организаций, занимающихся электронными деньгами, дополняющая Директивы 2005/60/EC, 2006/48/EC и отменяющая Директиву 2000/46/EC». [24].

Подводя итоги, выделим основные признаки, характеризующие электронные деньги:

- это предоплаченный финансовый продукт;

- размер эмиссии электронных денег, как правило, не превышает размера полученной предоплаты;

- для осуществления транзакций не обязательно участи банка и использование банковских счетов;

- электронные деньги, как правило, являются обезличенным финансовым продуктом;

- эмитент электронных денег не выплачивает проценты своим держателям (эмиссия электронных денег подобна эмиссии наличных денег центральными банками государств);

- электронные деньги могут являться средством платежа для любых экономических субъектов, исключая самого эмитента;

- денежная стоимость может быть зафиксирована на физическом носителе информации, находящемся в собственности владельца денежных средств (денежная стоимость не привязана к счетам кредитных учреждений).

3.2. Перспективы развития электронных денег.

Одним из новшеств последних лет, стало появление новой разновидности электронной (цифровой) валюты, так называемой «криптовалюты». Криптовалюта (от англ. Cryptocurrency) — разновидность цифровой валюты, эмиссия и учёт которой основывается на методах криптографии. Основными криптографическими методами защиты является метод «Proof-of-work» (доказательство выполнения работы) и «Scrypt» [29] (криптографический метод защиты от атаки полного перебора). Денежная система функционирует децентрализовано, а все решения принимаются путем согласия большинства участников распределённой компьютерной сети.

Криптовалюта, в отличие от других разновидностей денег, имеет ряд особенностей. Например, у криптовалюты не предусмотрена функция возврата платежа, но имеется возможность передачи средств с участием посредника, а так же возможность резервирования (добровольной заморозки средств). Эмиссия таких валют, как правило, имеет жесткие ограничения, вследствие чего дополнительная эмиссия или ускорение эмиссии невозможно. [27].

К относительным преимуществам криптовалют, можно отнести следующие особенности:

- Беспрерывная работа системы расчетов. В отличие от централизованных банковских систем безналичных расчетов, работа которых может быть на время приостановлена в связи с выходными (праздничными) днями или техническими работами. Децентрализованная система расчетов, работает без технических перерывов и выходных.

- Доступ к системе возможен из любой точки мира, где есть сеть Интернет.

- Очень низкая или полностью отсутствующая комиссия на перевод денежных средств. В том числе, при переводе денежных средств получателю из другого государства.

- Полная прозрачность системы расчетов. Доступ к истории транзакций доступен любому пользователю, что позволяет значительно снизить риск махинаций.

- Быстрота транзакций. Все операции, в том числе заграничные переводы, совершаются в течение нескольких минут.

К недостаткам криптовалют можно отнести отсутствие централизованного регулятора. Во-первых, это приводит к сильному колебанию курса криптовалюты по отношению к официальным государственным валютам. Во-вторых, в случае непреднамеренного перевода или кражи, вернуть средства будет очень проблематично. [21].

Первые попытки использования криптографии для проведения конфиденциальных платежей были предприняты компанией «DigiCash» ещё в 1990 году. Но проект оказался коммерчески неуспешным, в результате чего компания обанкротилась в 1998 году. Однако платежная система компании «DigiCash» была централизованной, а впервые термин «криптовалюта» начал использоваться к пиринговым платёжным системам. [8].

Первой пиринговой платежной системой стал «Bitcoin» (слово образовано от англ. bit (бит) и coin (монета)), разработанный в 2009 году человеком или группой лиц под псевдонимом Сатоси Накамото. По его словам, разработка началась в 2007 году, а к 2009 году была закончена разработка протокола и опубликован клиент программы, после чего сеть была официально запущена. Платёжное средство, используемое в системе «Bitcoin», представляет собой цифровые монеты — криптографическую сущность, отвечающую определённым требованиям. [28, с. 1–2].

Котировка «Bitcoin» в значительной степени основывается на доверии к нему. Курс формируется балансом спроса и предложения, и не привязан к какой-либо валюте, активу или обязательствам. В отличие от традиционных электронных денег, «Bitcoin» является электронной наличностью, а не долговым обязательством эмитента.

Существуют и альтернативные, схожие по своей сущности, пиринговые платежные системы. Так в 2011 году появился «Litecoin» [30] и «Namecoin» [32], а начиная с 2012 года на рынке появились десятки новых криптовалют, такие как «Peercoin», «Mastercoin» [31], «Dogecoin» и прочие. Но массового распространения, как «Bitcoin», они не получили.

Правовой статус криптовалют неоднозначен. В разных странах отношение к ним сильно различаются. Например, в США, нет никаких дополнительных ограничений для криптовалют. Они могут использоваться юридическими и физическими лицами, на условиях иностранной валюты. На схожих позициях находятся: Германия, Хорватия, Сингапур и Япония. В этих станах также нет существенных ограничений на использование криптовалют. Существенные ограничения на использование криптовалют действуют в Китае. Народный банк Китая ввел запрет на проведение расчетов с использованием криптовалют, для китайских компаний. На физические лиц эти ограничения не распространяются. В ряде стран, например, во Франции и Индии, ещё не принято официального решения о правовом статусе криптовалют. [23], [25].

Заключение

В процессе исследования был выявлен ряд основных особенностей системы безналичных расчетов, охарактеризовано понятие электронные деньги и описаны возможные пути их дальнейшего развития. На основании проведенного исследования, были выделены основные особенности электронных денег. Такие как гибкость и универсальность при совершении платежей, одинаковое удобство использования, как в традиционном, так и в электронном сегменте экономике, а также возможность автоматизации безналичных платежей.

Отдельно следует выделить нарастающее влияние электронных денег на процесс безналичных расчетов. В последние годы количество платежей с использованием электронных денег значительно возросло. Исходя из этого, можно предположить, что вследствие дальнейшего роста объема расчетов электронными деньгами, объем расчетов через банковскую систему значительно уменьшится. Роль банковской системы существенно уменьшится, а некоторые банковские платежные системы лишатся своего монополизма.

Положительными для государства последствиями перехода экономики к использованию электронных денег, станет: уменьшение затрат на поддержание денежного оборота, новые способы управления денежной системой, сведение к минимуму риска подделки «банкнот», минимизация затрат на осуществление сбора денежных средств и их распределения в виде различных выплат, таких как пенсии, пособия, заработные платы и т. п. [2, с. 71–71].

Однако, введение государственной системы расчетов с использованием электронных денег, находится ещё только в перспективе, возможно довольно далекой. Для перехода экономики к преимущественно электронным деньгам, необходимо решить целый ряд задач и разработать обширную нормативную базу. Для этого, возможно следует использовать нормативные акты Европейского сообщества.

Литература:

1. Федеральный закон от 27 июня 2011 г. N 161-ФЗ «О национальной платежной системе» (с изм. И доп. от 5 мая 2014 г. N 112-ФЗ).

2. Аксенов В. С. «О перспективах внедрения электронных денег в современную информационную экономику», Вестник РГГУ, 2007, № 11, стр. 71–71.

3. Аксенов В. С. «Электронные деньги в информационной экономике», Под ред. Калининой. — М.: МПА-Пресс, 2006. стр. 23–25.

4. Ануреев С. В. «Проблема сущности безналичных денег», Бизнес и банки, 2002, № 24, стр. 3.

5. Горбухов В. А. «Коммерческое право», — М.: ЭКСМО, 2007, стр. 180–181.

6. Жарковская Е. П. «Банковское дело — Учебник для студентов ВУЗов. 4-е изд»., — М.: Омега-Л, 2006, стр. 426–427.

7. Жуков Е. Ф. «Общая теория денег и кредита, 2-е изд»., –М.: ЮНИТИ, 1998, стр. 101–102.

8. Йунс-Инго Бродессер «Дэвид Чом: Цифровая наличность заменит бумажную!», Компьютерра.1999. № 33.// http://old.computerra.ru/1999/311/3160

9. Колачев А. «Терминалы самообслуживания: перспективы и новые возможности», Банковские технологии, 2007, № 11, стр. 33–34.

10. Коптюбенко Д. Б. «Электронные деньги как форма частной денежной эмиссии», Экономика и организация промышленного производства, 2005, № 2,стр. 46–47.

11. Коробова Г. Г. «Банковское дело», — М.: Экономистъ, 2006, стр. 506–508.

12. Крупное Ю. С. «О природе электронных денег», Бизнес и банки, 2003, № 5, стр. 3–5.

13. Лаврушин О. И. «Деньги, кредит, банки», Под ред. О. И. Лаврушина, 7-е изд. — М.: КНОРУС, 2008. стр. 9.

14. Либерман С. В. «Инкассовая форма безналичных расчетов: международно-правовой и национальный режимы», Международное публичное и частное право, 2002, № 5, стр. 5–10.

15. Муравьева А. В. «Банковские инновации: факторный и структурный анализ информационных технологий», Банковские услуги, 2004, № 9, стр. 11–12.

16. Рамзаев М. «Интернет-банкинг в США отстает от Европы», СNews [Электронный ресурс] URL: http://rating.cnews.ru/reviews/free/2003/e-business/usa.shtml].

17. Саркисянц А. А. «Банковская розница: замедление роста», Бухгалтерия и банки, 2008, № 8, стр. 45–47, 50.

18. Селищев А. С. «Деньги, Кредит, Банки»., — СПб.: Питер, 2007. стр. 50.

19. Семенов С. К. «Деньги, кредит, банки», — М.: 2005, стр. 448.

20. Семикова П. В. «Банковские инновации и новый банковский продукт», Банковские технологии, 2002, № 11, стр. 42–44, 46.

21. Хохлов О., Баграмян Т. «Банк в стиле киберпанк», Коммерсантъ Деньги, 2011, № 24 // www.kommersant.ru/Doc/1656928

22. Челноков В. А. «Деньги, Кредит, Банки.: Учебное пособие. 2-е изд»., — М.: ЮНИТИ-ДАНА, 2007. стр. 25 –30.

23. «Германия признала Bitcoin», vestifinance.ru, 2013 [Электронный ресурс] URL: http://www.vestifinance.ru/articles/31342].

24. DIRECTIVE 2009/110/EC OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL of 16 September 2009 on the taking up, pursuit and prudential supervision of the business of electronic money institutions amending Directives 2005/60/EC and 2006/48/EC and repealing Directive 2000/46/EC.

25. IRS Virtual Currency Guidance: «Virtual Currency Is Treated as Property for U. S. Federal Tax Purposes; General Rules for Property Transactions Apply», IR-2014–36, 25.03.2014.

26. «51 % of U. S. Adults Bank Online», Исследование Pew Research Centre, 07.08.2013 [Электронный ресурс] URL: http://www.pewinternet.org/2013/08/07/51-of-u-s-adults-bank-online].

27. Andy Greenberg. «Crypto Currency», Forbes, 26–05–2013 [Электронный ресурс] URL: http://www.forbes.com/forbes/2011/0509/technology-psilocybin-bitcoins-gavin-andresen-crypto-currency.html].

28. Satoshi Nakamoto «Bitcoin: A Peer-to-Peer Electronic Cash System», 2008 [Электронный ресурс] URL: https://bitcoin.org/bitcoin.pdf

29. scrypt — адаптивная криптографическая функция формирования ключа (от англ. Key derivation function) на основе пароля. 17 сентября 2012 года алгоритм scrypt был опубликован IETF в виде Internet Draft, планируется его внесение в RFC.

30. Litecoin (от англ. lite — «легкий», англ. coin — «монета») — форк Bitcoin, пиринговая электронная платёжная система, использующая одноимённую криптовалюту // www.bitcoin.org

31. Mastercoin— форк Bitcoin, пиринговая электронная платёжная система. // www. mastercoin.org

32. Namecoin (от. англ. name — «имя», англ. coin — «монета») — основанная на технологии Bitcoin система хранения произвольных комбинаций вида «имя-значение». // www. dot-bit.org.