К основным источникам финансирования деятельности предприятий относят: самофинансирование; акционерное финансирование; государственное финансирование; банковское кредитование; лизинг и прочие формы финансирования.

Экономический процесс в России всегда отличался тем, что главным источником финансирования являлись собственные средства предприятий. Небезызвестно, что использование заемных средств сопряжено с определенным риском, позволить себе который может не каждая фирма.

В последнее десятилетие, ситуация коренным образом изменилась в пользу активного использования привлеченных средств с целью финансирования инвестиций в основной капитал. Однако, в условиях медленного посткризисного восстановления и прогнозируемой рецессии в настоящем, доля собственных средств в структуре основного капитала остается достаточно большой.

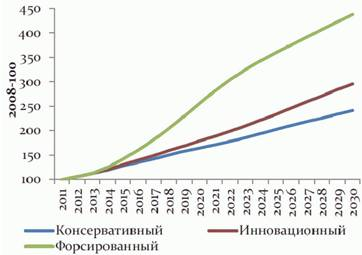

Согласно прогнозу социально-экономического развития РФ на период до 2030 года в структуре источников финансирования вложений в основной капитал будет по-прежнему увеличиваться доля собственных средств. (табл.1). Доля привлеченных средств (в консервативном сценарии) будет сокращаться за счет низкого уровня государственных капитальных вложений, невысоких темпов роста кредитов, направляемых на инвестиционные цели и значительного притока капитала. (рис.1) [1]

Таблица 1

Структура источников финансирования инвестиций в основной капитал, %

|

2011 год |

2020 год |

2030 год |

|||||

|

1 вар. |

2 вар. |

3 вар. |

1 вар. |

2 вар. |

3 вар. |

||

|

Собственные средства |

42,7 |

46 |

43 |

38 |

54 |

48 |

45 |

|

Привлеченные средства |

57,3 |

54 |

57 |

62 |

46 |

52 |

55 |

|

В т. ч. |

|||||||

|

Средства бюджетной системы |

13,1 |

11 |

13 |

11 |

11 |

15 |

10 |

|

Кредиты банков и др. организаций |

12,7 |

14 |

14 |

19 |

13 |

14 |

15 |

Модернизация российской экономики заявлена как основная задача Правительства РФ на ближайшую перспективу. В своей авторской статье В. В. Путин подчеркивает, что необходимо «неуклонное и быстрое обновление всех аспектов хозяйственной жизни — от материально-технической базы до подходов к экономической политике государства». Необходимость модернизации связана, в первую очередь, с преодолением технологической отсталости и обеспечением поступательного роста российской экономики. [2]

Рис.1. Прогноз динамики инвестиций в основной капитал

Увеличение инвестиций в 2011 гг. (табл.2) в значительной степени определялся резким снижением в связи с экономическим кризисом 2008 года до 16,2 %. [3] Сравнительный анализ структуры инвестиций в период с 2009 по 2013 позволяет выделить общие закономерности изменения инвестиционного спроса по конкретным видам экономической деятельности. (рис.2) [4]

Таблица 2

Инвестиции в основной капитал по источникам финансирования (млрд. руб.)

|

2010 |

2011 |

2012 |

2013 |

|

|

Инвестиции в основной капитал-всего |

6625,0 |

8445,2 |

9595,7 |

9499,3 |

|

в том числе по источникам финансирования |

||||

|

собственные средства |

2715,0 |

3539,5 |

4274,6 |

4378,4 |

|

привлеченные средства |

3910,0 |

4905,7 |

5321,1 |

5120,9 |

|

В том числе: |

||||

|

кредиты банков |

595,8 |

725,7 |

806,3 |

885,0 |

|

в том числе кредиты иностранных банков |

150,0 |

149,4 |

113,7 |

86,3 |

|

заемные средства других организаций |

404,7 |

485,8 |

588,2 |

589,3 |

|

бюджетные средства |

1294,9 |

1622,0 |

1712,9 |

1790,1 |

Рис.2. Инвестиции в основной капитал в январе-сентябре 2011 к январю-сентябрю 2013 (в %)

Если формирование уставного капитала предприятия происходит при первоначальном инвестировании средств, и величина определяется при регистрации предприятия, а любые корректировки допускаются только в случаях и порядке, предусмотренных действующим законодательством и учредительными документами, то наибольший интерес в анализе вызывает другая категория — привлеченный капитал. К основным его источникам относят:

- ссуды банков;

- заемные средства;

- средства от продажи облигаций и других ценных бумаг;

- кредиторская задолженность.

Нельзя также забывать о других структурных элементах капитала: это добавочный, который образуется путем переоценки основных средств и материальных ценностей, и резервный, предназначенный для возмещения непредвиденных потерь и возможных убытков от хозяйственной деятельности.

Используя вариативные методы финансирования, предприятие может определиться с наиболее подходящим вариантом финансового обеспечения своей деятельности.

Финансирование за счет заемного капитала представляет собой инвестирование средств кредиторов на основе принципов срочности, платности и возвратности и подразделяется на долго- и краткосрочное. Краткосрочный заемный капитал направляется на финансирование оборотных активов, долгосрочный же — на обновление основных фондов и приобретение НМА.

Помимо традиционных российских банковских кредитов, которые составляют наибольшую часть заемных средств, не стоит забывать о широком спектре возможностей, которые предоставляют иностранные инвесторы. Как правило, объемы их кредитования превышают российские и процентные ставки отличаются большей привлекательностью. Например, Европейский банк реконструкции и развития (ЕБРР) предоставляет кредиты и вложения в акционерный капитал. Доля в финансируемом проекте обычно составляет 25–30 %, но может быть увеличена до 49 % в краткосрочном плане с минимальной величиной вложений — $500 000 до 7 лет.

Как разновидность расчетов, также можно выделить следующие виды кредитов: фирменный, вексельный, факторинг, форфейтирование, акцептный, овердрафт.

Фирменный кредит — аванс покупателя, выплачиваемый иностранному поставщику после подписания контракта в размере 10–15 % от стоимости заказанных товаров.

Вексельный кредит оформляется путем выставления переводного векселя на импортера, акцептующего его по получении товаросопроводительных и платежных документов

Форфейтирование — это форма кредитования экспорта банком без оборота на продавца векселей и других долговых требований по внешнеторговым операциям. Применяется, как правило, при поставках машин, оборудования на крупные суммы с длительной рассрочкой платежа

Для компаний, которые обладают большим объемом собственных средств, есть смысл использовать лизинг в своей деятельности. К преимуществам лизинга относятся, прежде всего, простота в оформлении документации и минимальный перечень документов. Однако нарушение условий договора грозит изъятием лизингового имущества.

Факторинг становится все более популярным в России. По договору банк погашает задолженность кредиторов компании-заемщика, компенсируя тем самым недостаток оборотных средств.

Акцептный кредит. При этой форме экспортер получает возможность выставлять в банк векселя на определенную сумму в рамках кредитного лимита. Банк акцептует эти векселя, гарантируя тем самым их оплату должником в установленный срок. [5]

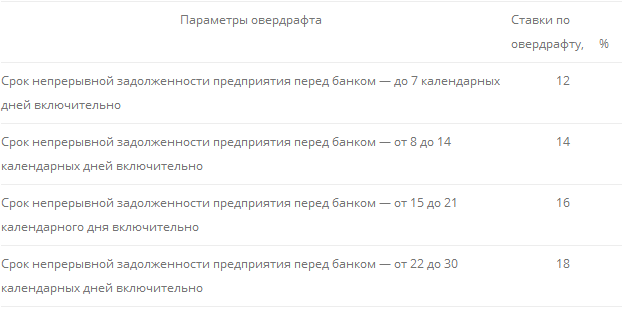

Овердрафт — отрицательный баланс на текущем счете клиента, приобретающий иногда статус кредита. Поэтому он предоставляется немногими банками. Эта форма краткосрочного кредита, осуществляемого списанием средств по счету клиента банком сверх остатка, в результате чего образуется дебетовое сальдо. Проценты взимаются по существующим или согласованным процентным ставкам. (рис.3)

Рис. 3. Зависимость процентной ставки от срока овердрафта

Особое место среди известных форм организации финансирования текущей деятельности занимает кредиторская задолженность. Она представляет собой задолженность за товары, работы, услуги, по выплате заработной платы и по уплате налогов. Если говорить о привлекательности данного метода привлечения финансовых ресурсах, то стоит обратить внимание на тот факт, что предприятие обладает определенной свободой действий по вопросам определения объема начислений и кредиторской задолженности.

Начисления — это не выплаченная краткосрочная кредиторская задолженность, т. е. начисленная, но еще не выплаченная з/п, не уплаченные налоги, проценты, дивиденды. Другими словами, это бесплатное финансирование, источник беспроцентного финансирования.

И это далеко не полный перечень возможностей финансирования капитала предприятия. Учитывая все разнообразие форм заемного капитала, предприятие имеет возможность выбрать тот инструмент, который в большей степени подходит их политике и будет способствовать эффективной финансовой деятельности фирмы. При грамотном его формировании можно без труда увеличить объемы хозяйственной деятельности, повысить рыночную стоимость компании. Поэтому, можно сказать, что одна из наиболее важных функций финансового менеджмента — эффективное использование заемных средств. Политика привлечения заемных средств являет собой общую финансовую стратегию, цель которой кроется в обеспечении наиболее эффективной формы и условия его привлечения из различных источников, которые соответствуют развитию бизнеса.

Литература:

1. Журнал «Проблемы экономики»: «Особенности финансирования инвестиций в основной капитал российской экономики», Ермилина Д. А., 2012. № 5. С. 63–70.

2. http://www.consultant.ru «Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 года» (разработан Минэкономразвития России)

3. http://www.vedi.ru Изряднова Д. О. — «Инвестиции в основной капитал»

4. http://www.gks.ru «Инвестиции в основной капитал»

5. http://b2009.ru «Финансирование предприятия»