В настоящее время в связи политикой противодействия отмыванию денег и финансированию терроризма и законодательства РФ актуальна проблема оценки и проверки кредитными учреждениями кредитоспособности клиентов на момент выдачи кредита [1].

Кредитоспособность клиента коммерческого банка — способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам). Уровень кредитоспособности клиента определяет степень риска банка, связанного с выдачей ссуды конкретному заемщику [2].

Кредитоспособность клиента в совокупности представляет собой обобщение показателей платежеспособности и благонадежности клиентов.

Платежеспособность клиента – это показатель его материального благосостояния, т.е. физическая возможность заемщика вносить кредитные платежи и проценты за использование заемных средств [2].

Благонадежность – это желание клиента честно выполнять условия кредитования. Благонадежность клиента на сегодняшний день может быть проверена путем изучения его кредитной репутации [2].

Дело в том, что на каждого банковского заемщика, хотя бы раз в жизни оформлявшего кредит, заводится особое «досье» – кредитная история, в которой содержится информация обо всех кредитных взаимоотношениях данного клиента и банковских учреждений. Если кредитная история заемщика безупречна, то уровень его благонадежности будет оценен как очень высокий, причем, чем больше кредитов было возвращено заемщиком без погрешностей, тем выше будет оценена благонадежность кредитополучателя.

В случае если, клиент будет признан платежеспособным, но его благонадежность вызовет у кредитного учреждения сомнения, вероятность выдачи кредита такому клиенту будет крайне мала.

В целях реализации положений Федерального закона от 7 августа 2001 года «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» №115-ФЗ и нормативных актов Банка России кредитные учреждения в виду своих генеральных лицензий, на осуществление банковских операций, обязаны достоверно проверять кредитоспособность клиентов [1].

Способами оценки кредитоспособности клиента банка являются [3]:

– оценка менеджмента;

– оценка финансовой устойчивости клиента;

– анализ денежного потока;

– сбор информации о клиенте;

– наблюдение за работой клиента путем выхода на место.

Специфика оценки кредитоспособности юридических и физических лиц, крупных, средних и мелких клиентов определяет комбинацию применяемых способов оценки.

Оценка кредитоспособности крупных и средних предприятий, а также физических лиц базируется на данных баланса, отчета о прибылях и убытках, кредитной заявке, информации об истории клиента и его менеджерах. В качестве методов оценки кредитоспособности используются система финансовых коэффициентов, анализ денежного потока, делового риска и менеджмента.

ОАО СКБ Приморья «Примсоцбанк» (далее – Банк) – один из лидеров банковской сферы Дальнего Востока (основан 4 марта 1994 г., Генеральная лицензия Банка России № 2733) [4].

Приоритетные направления деятельности банка [5]:

– развитие розничного банковского бизнеса;

– реализация программы кредитования предприятий малого и среднего бизнеса.

Головной офис банка расположен в городе Владивосток.

Кредитный отдел Кредитного управления Кредитного департамента (далее – Отдел) – подразделение банка в Головном офисе (ГО), занимающееся кредитованием корпоративных клиентов (юридических лиц и индивидуальных предпринимателей) [6].

Основными целями, стоящими перед Отделом являются [6]:

– формирование диверсифиционного кредитного портфеля высокого качества с устойчивой ликвидностью в пределах установленных отделу планов и лимитов;

– получение максимально возможного дохода по кредитным операциям с наименьшими кредитными рисками;

– привлечение в Банк потенциальных заёмщиков, представляющих интерес для банка, путём предложения им кредитных продуктов.

Достижения поставленных перед Отделом целей добиваются путем решения следующих задач [6]:

– привлечение в Банк потенциальных заёмщиков, представляющих интерес для банка, путём предложения им кредитных продуктов;

– предоставление банковских кредитных продуктов юридическим лицам и предпринимателям без образования юридического лица (далее – клиенты);

– создание и укрепление на рынке мнения о Банке, как высокопрофессионального в сфере обслуживания клиентов по кредитным операциям;

– создание штата высококвалифицированного персонала по операциям, связанным с кредитование юридического лица;

Стратегия привлечения клиентов Банка предполагает следующие направления [7]:

– привлечение клиентов через давно и успешно обслуживающихся клиентов;

– привлечение клиентов через определение следов успешной деятельности компаний в средствах массовой информации;

– привлечение клиентов через информацию о специализированных выставках, симпозиумах, конференциях;

– привлечение клиентов через информацию из регистрационных палат об образовании новых фирм, регистраций слияний, образований холдингов;

– привлечение клиентов через информацию о политических и общественных событиях в жизни города, региона;

– привлечение клиентов через сокращение времени, требуемого для вынесения решения о выдаче кредитного продукта.

Сокращение времени, требуемого для вынесения решения о выдаче кредитного продукта может быть достигнуто за счет автоматизации процессов, связанных с расчетом показателей кредитоспособности заемщика.

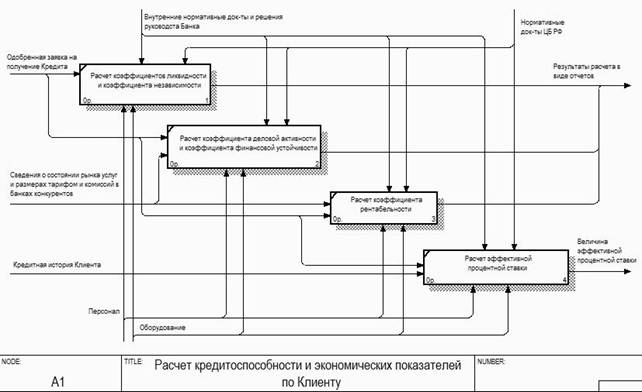

В Отделе кредитоспособность заемщика оценивается с помощью анализа денежного потока. Структура данного метода предполагает расчет таких показателей как:

– коэффициенты ликвидности и коэффициент независимости;

– коэффициент деловой активности и коэффициент финансовой устойчивости;

– коэффициент рентабельности;

– эффективная процентная ставка.

Задачи расчета коэффициентов ликвидности, коэффициента независимости, коэффициента деловой активности, коэффициента финансовой устойчивости, коэффициента рентабельности автоматизированы в Отделе.

На рисунке 1 представлен бизнес-процесс «Расчет кредитоспособности и экономических показателей по Клиенту».

Рисунок 1 – Декомпозиция процесса «Расчет кредитоспособности и экономических показателей по Клиенту» А1

Задача расчета эффективной процентной ставки по кредиту может быть произведена [8]:

– на момент выдачи кредита, имея условный график выдач-гашений по кредиту;

– на момент закрытия кредитного договора, имея данные об использовании кредита (история платежей).

Согласно Политике Банка расчет эффективной процентной ставки по кредиту на момент выдачи кредита имеет более весомую значимость при правильной интерпретации и анализе полученных результатов, нежели на момент закрытия кредитного договора, так как после закрытия кредитного договора корректировать и вносить изменения в кредитный договор не представляется возможности [7].

Эффективная процентная ставка – это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение [8].

Эффективная процентная ставка призвана отразить все иные платежи по кредиту взимаемые Банком, такие как:

– платеж за прием в кассу наличных денег;

– платеж за открытие кредитной линии;

– платеж за возможное решение о пролонгации кредитного договора;

– платеж за составление договора-залога.

Результат расчета эффективной процентной ставки отражает фактическое использование заемщиком кредитного продукта в период срока кредитования.

Согласно положению ЦБ РФ №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (утв. Банком России 26.03.2004 N 254-П, ред. от 25.10.2013, зарегистрированным в Минюсте России 26.04.2004 N 5774; с изм. и доп., вступающими в силу с 01.03.2014) эффективная процентная ставка отражает полную стоимость кредита [9].

Задача расчета эффективной процентной ставки по кредиту (далее – ЭПС) выполнялась сотрудниками Отдела с помощью MS Excel.

Расчет ЭПС по кредиту с помощью MS Excel не предоставлял возможности:

– осуществлять проверку корректности использования заемщиком услуги по кредитованию, в рамках графика выдач-гашений, в зависимости от типа кредита;

– осуществлять ведение базы данных по расчетам ЭПС по кредитам;

– осуществлять формирование отчета по расчету ЭПС по кредиту, который являлся бы документальным подтверждением осуществленного ранее расчета и имел возможность быть представленным на Кредитном Совете для принятия решения о выдаче либо отказе, в отношении конкретного заемщика услуги по кредитованию [10];

– осуществлять автоматическое формирование файла MS Excel для каждого графика выдач-гашений по расчету ЭПС по кредиту, который мог быть сохранен с уникальным именем в определенную директорию, и в случае необходимости мог быть открыт.

В результате было решено произвести поиск программного продукта, на рынке программного обеспечения, который сможет:

– сэкономить время на расчет ЭПС по кредиту;

– учесть все параметры и переменные, необходимые для точного вычисления, и как следствие повысить точность расчета;

– осуществлять проверку корректности использования заемщиком услуги по кредитованию, в рамках графика выдач-гашений, в зависимости от типа кредита;

– осуществлять ведение базы данных по расчетам ЭПС по кредитам;

– осуществлять формирование отчета по расчету ЭПС по кредиту;

– осуществлять автоматическое формирование файла MS Excel для каждого графика выдач-гашений по расчету ЭПС по кредиту, который сохраняется с уникальным именем в определенную директорию, и в случае необходимости может быть открыт в ходе работы программного продукта.

Сохранение результатов расчета ЭПС по кредиту необходимо для возможности последующего формирования отчета, который необходим для Кредитного Совета, для того чтобы оценить выгоду для Банка от сотрудничества с клиентом.

Программный продукт позволит начальнику Отдела аргументировать размер ЭПС по кредиту на Кредитном Совете, с помощью отчета по расчету ЭПС по кредиту.

Результат расчета ЭПС по кредиту нужен для начальника Отдела, который ежеквартально рассчитывает кредитный портфель каждого из кредитных инспекторов Отдела, а затем и общий кредитный портфель Отдела.

Сотрудник Отдела, рассчитав эффективную процентную ставку по выдаваемому кредитному продукту, может оценить степень доходности для Банка от предоставления кредитного продукта данному клиенту с заранее известными параметрами кредитного продукта, иными платами, условным графиком выдач-гашений [8].

Так как Отдел занимается кредитованием корпоративных клиентов, которыми являются юридические лица и индивидуальные предприниматели, без образования юридического лица, предоставляя им услуги по кредитованию, именуемые как – возобновляемая кредитная линия, невозобновляемая кредитная линия, срочный кредитный договор, в размерах превышающих 10 миллионов рублей, важность точного расчета эффективной процентной ставки по кредиту на момент выдачи кредита увеличивается в несколько раз [11].

Для того чтобы рассчитать эффективную процентную ставку по кредиту на момент выдачи кредита, необходимо иметь условный график выдач-гашений, который является одной из составных частей одобренной заявки на получение кредита, в случае кредитования корпоративных клиентов, в размерах превышающих 10 миллионов рублей [11].

Условным, график выдач-гашений называется потому, что в нем клиент отражает примерную историю всех платежей, связанную с обеспечением кредита. Условный график выдач-гашений иллюстрирует лишь возможную форму использования кредитного продукта, он не предполагает точного его соблюдения в момент использования услуги по кредитованию.

Условный график выдач-гашений представляет собой таблицу (см. таблица 1), состоящую из трех столбцов: дата операции, выдача (размер средств получаемых клиентом от Банка), гашение (размер средств получаемых Банком от клиента).

Таблица 1 – Структура условного графика выдач-гашений

|

Дата операции |

Выдача (руб) |

Гашение (руб) |

|

… |

… |

… |

Каждая строка условного графика выдач-гашений представляет собой операцию, связанную с предполагаемым обеспечением кредита.

Каждая ячейка столбца «дата операции» условного графика выдач-гашений отражает дату операции в формате: число, месяц, год.

Столбцы «выдача» и «гашение» условного графика выдач-гашений относительно одной операции по графику отражают величины и направление движения денежных средств. В случае если, в ячейку столбца «выдача» помещена сумма операции, тогда в данной строке в ячейке столбца «гашение» помещается нуль, и наоборот.

Для того чтобы рассчитать эффективную процентную ставку на момент выдачи кредита, необходимо формировать график выдач-гашений на основе предоставленного клиентом условного графика выдач-гашений.

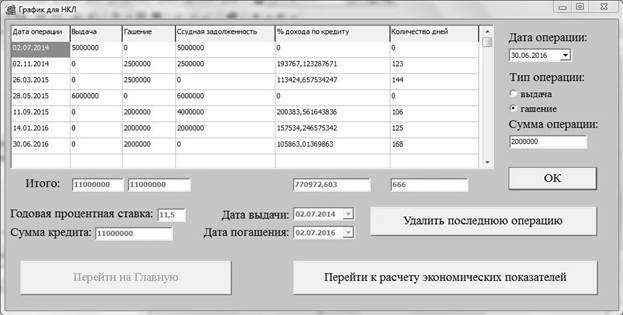

График выдач-гашений – таблица, представляющая собой план выплат (см. рисунок 2).

Рисунок 2 – График выдач-гашений для НКЛ

Данная таблица состоит из шести столбцов: дата операции, выдача (размер средств получаемых клиентом от Банка), гашение (размер средств получаемых Банком от клиента), ссудная задолженность, % дохода по кредиту, количество дней.

Каждая строка графика выдач-гашений представляет собой единовременный платеж в сторону Банка либо в сторону Клиента, несущий в себе ряд экономических характеристик.

Совокупность всех строк представляет собой историю всех платежей по кредиту или план выплат.

Алгоритм расчета операций для графика выдач-гашений приведен в таблице 2.

Таблица 2 – Алгоритм расчета операций для графика выдач-гашений

|

A |

B |

C |

D |

E |

F |

|

|

1 |

Дата операции №1 |

Сумма операции №1 |

- |

=B1 |

- |

- |

|

2 |

Дата операции №2 |

- |

Сумма операции №2 |

=D1+B2-C2 |

=D1*Годовая % ставка /100*F2/(365 или 366, в зависимости от типа года) |

=ЕСЛИ(D1=0;0;A2-A1) |

|

3 |

Дата операции №3 |

- |

Сумма операции №3 |

=D2+B3-C3 |

=D2*Годовую % ставку /100*F3/(365 или 366, в зависимости от типа года) |

=ЕСЛИ(D2=0;0;A3-A2) |

|

4 |

Дата операции №4 |

Сумма операции №4 |

- |

=D3+B4-C4 |

=D3*Годовая % ставка /100*F4/(365 или 366, в зависимости от типа года) |

=ЕСЛИ(D3=0;0;A4-A3) |

Различие между условным графиком выдач-гашений и графиком выдач-гашений состоит в том, что условный график выдач-гашений носит формальный характер и по отношению к графику выдач-гашений, имеет таблицу меньшую по количеству столбцов.

Следует отметить, что в процессе коммуникаций с клиентом сотрудник Отдела, имея условный график выдач-гашений, может составить график выдач-гашений, в котором даты операций совместно с величинами и направлением движения денежных средств будут отличаться от представленных в условном графике выдач-гашений.

Методология построения графика выдач-гашений зависит от типа кредита. Отдел предоставляет следующие типы кредитов: ВКЛ (возобновляемая кредитная линия), НКЛ (невозобновляемая кредитная линия), Срочный КД (срочный кредитный договор).

Возобновляемая кредитная линия (или кредитная линия с лимитом задолженности, ВКЛ) – предоставление денежных средств частями (траншами) в пределах установленного периода и лимита кредитования (лимита задолженности) [11]. Погашение осуществляется в любое время в течение периода кредитования. При этом непогашенная сумма основного долга не может превышать установленный лимит задолженности. Погашенная заемщиком часть кредита увеличивает лимит задолженности.

Невозобновляемая кредитная линия (или кредитная линия с лимитом выдачи, НКЛ) – предоставление денежных средств частями (траншами) в пределах установленного периода и лимита кредитования (лимита выдачи) [11]. При этом заемщик может воспользоваться кредитными средствами в удобные для него сроки в порядке, предусмотренном кредитным договором. Погашение части кредита не увеличивает лимита выдачи.

Срочный кредитный договор – это возможность разового получения денежных средств на определенный кредитным договором срок, в течении которого, Банку уплачиваются все причитающиеся платежи по обслуживанию долга [11].

Возврат кредита (основного долга) осуществляется равными или неравными долями, либо единовременным погашением кредита по окончании установленного срока, исходя из предоставленных Клиентом технико-экономического обоснования суммы кредита и прочих документов.

В таблице 3 представлено описание различий между типами кредитов относительно графика выдач-гашений [11].

Таблица 3 – Особенности кредитов

|

Тип кредита / Особенность |

ВКЛ |

НКЛ |

Срочный КД |

|

Общее движение денежных средств по операциям типа «выдача» и «гашение» |

может превышать сумму кредита |

не может превышать сумму кредита |

не может превышать сумму кредита |

|

Кол-во операций типа «выдача» |

может быть больше чем одна |

может быть больше чем одна |

всего одна, равная сумме кредита и дата операции, которой, равна дате выдачи |

Также основополагающими параметрами кредита, необходимыми для расчета эффективной процентной ставки по кредиту (далее – ЭПС) являются [11]:

– сумма кредита – величина предоставляемой заемщику ссуды;

– годовая процентная ставка – величина, указанная в процентном выражении к сумме кредита, которую платит заемщик за пользование кредитным продуктом в расчете на год;

– комиссия – величина, отражающая кредитную историю клиента, в диапазоне от 0 до 2, с шагом 0,1 (0 – плохая кредитная история клиента, 2 – хорошая кредитная история клиента);

– иные платы – платежи, за открытие и ведение счета, за прием в кассу наличных денег, за открытие кредитной линии, за составление договора залога, за возможность пролонгации кредитного договора и т.п.;

– срок кредитования (в месяцах) – число месяцев, равное периоду кредитования;

– дата выдачи – дата, равная дате заключения договора, либо дате перечисления денежных средств, либо дате поступления денежных средств заёмщику (в Отделе используется – дата выдачи равная дате заключения договора);

– дата погашения – дата, равная дате последнего платежа по кредиту или дате закрытия договора (в Отделе используется – дата погашения, равная дате закрытия договора);

– тип года – високосный или обычный (в случае если период кредитования целиком расположен в рамках високосного года, только в данном случае тип года является «високосным», иначе «обычный»).

Согласно положению ЦБ РФ №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (утв. Банком России 26.03.2004 N 254-П, ред. от 25.10.2013, зарегистрированным в Минюсте России 26.04.2004 N 5774; с изм. и доп., вступающими в силу с 01.03.2014) расчет ЭПС может быть произведен лишь одним способом, описанным в данном положении.

Для достижения большей степени формализации описания расчетов были построены: таблица 4, таблица 5, иллюстрирующие формализованное описание входных и результатных показателей соответственно [9].

Таблица 4 – Формализованное описание входных показателей

|

Наименование входного показателя |

Идентификатор входного показателя |

|

Сумма кредита |

S |

|

Тип года (если «обычный», значит Y=365, иначе Y=366) |

Y |

|

Cумма столбца «количество дней» графика выдач-гашений |

D |

|

Иные платы |

Pp |

|

Сумма столбца «% дохода по кредиту» графика выдач-гашений |

X |

|

Комиссия |

b |

Таблица 5 – Формализованное описание результатных показателей

|

Наименование результатного показателя |

Идентификатор результатного показателя |

Алгоритм расчета |

|

Сумма комиссии в абсолютной величине |

К(abs) |

К(abs) = S * b / 100 |

|

Сумма комиссии в относительной величине |

K(ot) |

K(ot) = (K(abc) / S * 100 * Y) / D |

|

Процент доходов к сумме кредита за срок кредитования |

Сo |

Сo = (X / S * 100 * Y) / D |

|

Иные платежи в процентах годовых от общей суммы кредита |

I |

I = Pp / S * 100 |

|

Эффективная процентная ставка по кредиту |

EPS |

EPS = K(ot) + I + Co |

Автоматизация процесса расчета ЭПС по кредиту для Отдела может быть решена с помощью уже имеющихся разработок на рынке программного обеспечения, таких как:

– ИБС БИСКВИТ модуль «Кредиты и депозиты юридических лиц» [12];

– платформа FIS Retail программный продукт «FIS Кредиты» [13];

– ИБС ЦФT-Банк приложение «Кредитный договор» [14];

Однако, ввиду того что, разработки: модуль «Кредиты и депозиты юридических лиц» ИБС БИСКВИТ и программный продукт «FIS Кредиты» платформы FIS Retail полностью не соответствуют заявленным функциональным характеристикам, а приобретение приложения «Кредитный договор» ИБС ЦФT-Банк является затратным, было принято решение разработать собственный программный продукт для автоматизации процесса расчета ЭПС по кредиту.

Для разработки программного продукта было необходимо:

– выявить типы кредитов предоставляемых в Отделе, и их особенности.

– изучить структуру и функционирование Отдела;

– выявить входные документы, которые будут предоставлять оперативную и нормативно-справочную информацию;

– описать предметную область автоматизации;

– разработать даталогическую модель, в виде описания информационных объектов базы данных;

– разработать макеты, шаблоны выходной (результатной) информации;

– разработать интерфейс программного продукта;

– написать код программы посредством среды разработки.

Ввиду того, что в настоящее время корпоративные клиенты вынуждены ожидать решения Банка о выдаче кредитного продукта либо его отказе, меньше чем в банках-конкурентах, имеется вероятность того, что ввиду возрастающей необходимости кредитования в Приморском крае (см. таблица 6), Банк привлечет в будущей перспективе большее количество Клиентов [15].

Таблица 6 – Сведения о кредитах юридическим лицам и индивидуальным предпринимателям по Приморскому краю

|

Наименование показателя |

01.01.2013 |

01.01.2014 |

||

|

млн. руб |

% |

млн. руб |

% |

|

|

Объемы кредитов, предоставленные юридическим лицам и индивидуальным предпринимателям, всего |

304 570 |

100 |

386 952 |

100 |

|

– в рублях |

293 648 |

96,4 |

376 460 |

97,3 |

|

– в иностранной валюте и драгоценных металлах |

10 922 |

3,6 |

10 492 |

2,7 |

Автоматизировав процесс расчета ЭПС по кредиту для Отдела, возросла эффективность функционирования Отдела, сотрудники которого ввиду своих должностных инструкций должны осуществлять расчет ЭПС по кредиту, а также эффективность функционирования Банка в целом.

Литература:

1. Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 N 115-ФЗ;

2. Статья С.А. Крючкова «Оценка кредитоспособности заемщика. Основные показатели оценки» [Электронный ресурс] – Режим доступа: http://www.tusur.ru/filearchive/reports-magazine/2004-9-1/208.pdf свободный – Яз. рус.

3. Элитариум – центр дистанционного обучения: как банки оценивают кредитоспособность своих клиентов [Электронный ресурс] – Режим доступа: http://www.elitarium.ru/2006/08/09/kak_banki_ocenivajut_kreditosposobnost_svoikh_klientov.html свободный – Яз. рус.

4. Официальный сайт ОАО СКБ Приморья «Примсоцбанк»: О банке [Электронный ресурс] – Режим доступа: http://www.pskb.com/about/ свободный – Яз. рус.

5. Официальный сайт ОАО СКБ Приморья «Примсоцбанк»: Миссия и стратегия [Электронный ресурс] – Режим доступа: http://www.pskb.com/about/mission/ свободный – Яз. рус.

6. Внутренний документ ОАО СКБ Приморья «Примсоцбанк»: «Положение о Кредитном отделе ОАО СКБ Приморья “Примсоцбанк”» от 23.04.2012 г.

7. Внутренний документ ОАО СКБ Приморья «Примсоцбанк»: «Положение о миссии, стратегии и политике ОАО СКБ Приморья “Примсоцбанк”» от 24.11.2008 г.

8. Корпоративный менеджмент: Вычисление эффективной процентной ставки [Электронный ресурс] – Режим доступа: http://www.cfin.ru/finanalysis/math/eff_interest_rate.shtml свободный – Яз. рус.

9. Положение ЦБ РФ №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (утв. Банком России 26.03.2004 N 254-П, ред. от 25.10.2013, зарегистрированным в Минюсте России 26.04.2004 N 5774; с изм. и доп., вступающими в силу с 01.03.2014).

10. Внутренний документ ОАО СКБ Приморья «Примсоцбанк»: «Положение о Кредитном Совете ОАО СКБ Приморья “Примсоцбанк”» от 15.09.2010 г.

11. Внутренний документ ОАО СКБ Приморья «Примсоцбанк»: «Положение о кредитовании юридических лиц и индивидуальных предпринимателей» от 13.11.2009 г.

12. БИС: Банковские информационные системы – Модули БИСКВИТ: Кредиты и депозиты юридических лиц [Электронный ресурс] – Режим доступа: http://bis.ru/Products/modules_detail.php?ID=2571 свободный – Яз. рус.

13. TADVISER: Государство. Бизнес. ИТ – FIS Кредиты [Электронный ресурс] – Режим доступа: http://www.tadviser.ru/index.php?title=Продукт:FIS_Кредиты свободный – Яз. рус.

14. ЦФТ: Центр финансовых технологий – ИБС ЦФТ-БАНК: Приложение «Кредитный договор» [Электронный ресурс] – Режим доступа: http://catalog.cft.ru/cftbank/SitePages/App.aspx?Code=1B290030 свободный – Яз. рус.

15. Официальный сайт Центрального Банка Российской Федерации: Обзор кредитных организаций [Электронный ресурс] – Режим доступа: http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/survey_ci_14.htm&pid=dkfs&sid=MN_53371 свободный – Яз. рус.