Мировые расходы на аналитику по фондовому рынку составляют миллионы долларов в год. Публикация прогнозов финансовых результатов руководством компании служит одним из инструментов управления стоимостью акций на фондовом рынке. Прогнозы относительно финансовых результатов компании могут влиять на мнение аналитиков и, соответственно, оценку компании на фондовом рынке. На основе панельных данных за 2009–2012 годы по российским металлургическим компаниям было проведено исследование влияния на долгосрочную доходность и волатильность котировок их акций на фондовом рынке относительно публикации прогнозов финансовых результатов. Анализ не выявил связи между фактом раскрытия информации компаниями и динамикой котировок их акций. Так же исследование показало, что акции эмитентов, раскрывающих прогнозы, намного волатильнее по сравнению с акциями нераскрывающих. Выборка крайне мала ввиду молодости рынка, аномальном поведении рынка во время кризиса и того, что прогнозы в большинстве случаев раскрываются лишь раз в год, однако можно сделать вывод, что формальное увеличение прозрачности деятельности компаний через публикацию прогнозов ведет лишь к усилению колебаний цен, что увеличивает риск вложения в них.

Ключевые слова: российский рынок, доходность, волатильность, раскрытие прогнозов, CAPM.

Мировые расходы на аналитику по фондовому рынку составляют миллионы долларов в год. Не смотря на молодость Российского рынка, у нас это направление развивается вместе с рынком. Публикация прогнозов финансовых результатов руководством компании, несомненно, служит одним из инструментов управления стоимостью акций на фондовом рынке. При отсутствии у участников рынка инсайдерской информации, динамика акций компании не подвержена никакому влиянию. На практике же такой идеальный рынок невозможен и, как правило, в распоряжении менеджмента компании находится намного больше информации, чем в руках обычных инвесторов. Следовательно, прогнозы относительно финансовых результатов компании могут влиять на мнение аналитиков и, соответственно, оценку компании на фондовом рынке.

В США традиция раскрытия прогнозов менеджмента существует уже с начала 1980-х. До 2000 года оно осуществлялось в добровольной форме и могло осуществляться в частном порядке. В 2000 году Комиссией по ценным бумагам и биржам США (SEC) был введен закон, который обязал компании публиковать прогнозы финансовой отчетности. За многолетнюю историю на западе была проведена масса исследований влияния данных прогнозов.

Большинство западных эмпирических работ свидетельствует о присутствии зависимости доходности акций от прогнозов финансовых показателей компании. Результаты данных исследований демонстрируют наличие положительной реакции рынка на объявление позитивных прогнозов. Стоит заметить, что реакция незначительна в силу того факта, что менеджмент компании склонен к публикации заведомо завышенных показателей для повышения котировки акций на фондовом рынке. Поэтому сегодня все оптимистичные прогнозы подкрепляются дополнительными обоснованиями и отчетами. Если же мы посмотрим на негативные прогнозы – такое явление увидим довольно редко, рынок и так «слепо верует в провалы», потому что у инвесторов, естественно, присутствует страх потери своих средств…

В данной работе проводится анализ влияния публикации прогнозов финансовых результатов руководством на динамику акций российский металлургических компаний. В России рынок куда более молодой и еще нет такой богатой нормативной базы, в том числе нет и запрета на частную передачу информации аналитикам. По статистике, в России прогнозы менеджмента относительно будущего объявляются в один день с публикацией финансовых результатов на текущую отчетную дату. Данный факт делает задачу анализа краткосрочного влияния прогнозов менеджмента на котировки практически неосуществимым. Так же стоит отметить, что в России и нет ответственности за предоставленные прогнозы, поэтому их влияние существенно уменьшается. В данной работе рассматривалось влияние прогнозов менеджмента на доходность и волатильность акций в долгосрочном периоде с 2009-2012 гг.

Анализ влияния прогнозов на динамику акций проводился на основе 22 металлургических российских компаний, как наиболее стабильно раскрывающих свои прогнозы. Источником информации по финансовым показателям компаний является база Bloomberg. Расчеты произведены при помощи программного обеспечения Microsoft Excel.

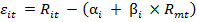

Оценка влияния раскрытия прогнозов менеджментом компании на долгосрочную доходность ее акций проведена с помощью стандартной для подобных исследований регрессионной модели панельных данных за 2009–2012 годы, где в качестве зависимой переменной выступает годовая избыточная доходность по акциям компании, оцениваемая по формуле:

(1)  , [1, стр. 4-7] где:

, [1, стр. 4-7] где:

– отклонение натурального логарифма фактической доходности акций компании i от расчетной (бенчмаркинговой) в году t;

– отклонение натурального логарифма фактической доходности акций компании i от расчетной (бенчмаркинговой) в году t;

– натуральный логарифм доходности рыночного портфеля, взвешенного по капитализации (индекса РТС) в период (t - 1; t);

– натуральный логарифм доходности рыночного портфеля, взвешенного по капитализации (индекса РТС) в период (t - 1; t);

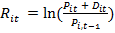

– натуральный логарифм фактической доходности ценной бумаги i в момент времени t:

– натуральный логарифм фактической доходности ценной бумаги i в момент времени t:

(2)  ,

,

где:

– цена закрытия по ценной бумаге i в день t,;

– цена закрытия по ценной бумаге i в день t,;

– цена закрытия по ценной бумаге i в предыдущий день t-1;

– цена закрытия по ценной бумаге i в предыдущий день t-1;

– дивиденд, выплаченный на одну акцию компании i в году t.

– дивиденд, выплаченный на одну акцию компании i в году t.

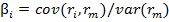

Коэффициент β в формуле (1) для каждой компании будет найден по формуле:

(3)  ,

,

где:

– дневная доходность ценной бумаги i;

– дневная доходность ценной бумаги i;

– дневная доходность рыночного портфеля(индекса РТС).

– дневная доходность рыночного портфеля(индекса РТС).

Для исследования волатильности брались данные компаний за 2009-2012 годы, по причине кризиса, который привел к наличию значимых колебаний, независимых от прогнозов компаний. Параметр β компаний, раскрывающих прогнозы финансовых результатов, варьируется от 0,77 до 1,34 при среднем значении 1,067, для нераскрывающих – от 0,11 до 1,15 при среднем значении в 0,437. Более подробные данные представлены в таблице 1,2.

Таблица 1

Параметр β для компаний, раскрывающих прогнозы

|

Компании, раскрывающие прогнозы |

β |

|

Новолипецкий металлургический комбинат |

1,34 |

|

Норильский никель |

1,21 |

|

IRC |

1,21 |

|

Мечел |

1,21 |

|

Полюс золото |

1,15 |

|

Полиметалл |

1,06 |

|

Северсталь |

1,01 |

|

Highland Gold Mining |

0,99 |

|

KTK |

0,99 |

|

Петропавловск |

0,99 |

|

Евраз |

0,94 |

|

Русал |

0,92 |

|

Распадская |

0,77 |

|

Средняя β по группе |

1,07 |

Полученная оценка t-статистики 39,87 свидетельствует о статистически значительной разнице средних между подвыборками, то есть о присутствии постоянного различия в волатильности у компаний первой и второй групп: колебания котировок цены акций у компаний, раскрывающих прогнозы, намного выше. Тест свидетельствует о неслучайном различии в долгосрочной волатильности между раскрывающими и не раскрывающими прогнозы компаниями.

Таблица 2

Параметр β для компаний, не раскрывающих прогнозы

|

Компании, не раскрывающие прогнозы |

β |

|

|

Магнитогорский металлургический комбинат |

1,15 |

|

|

Челябинский цинковый завод |

0,6 |

|

|

Ашинский металлургический завод |

0,5 |

|

|

Трубная металлургическая компания |

0,5 |

|

|

Челябинский металлургический комбинат |

0,37 |

|

|

Выксунский металлургический завод |

0,25 |

|

|

Коршуновский ГОК |

0,24 |

|

|

Кузбассразрезуголь |

0,21 |

|

|

Челябинский трубопрокатный завод |

0,11 |

|

|

Средняя β по группе |

0,44 |

|

Для исследования доходности так же были взяты данные компаний за 2009-2012 года. Параметр аномальной доходности  варьируется от (-3,54) до 4,20, при среднем значении 1,72 для компании, раскрывающих свои прогнозы и от -3,72 до 1,47, при среднем (-0,7) для не раскрывающих. Существенная разница средних не обуславливает выдвинутой гипотезы о зависимости доходности от раскрытия прогнозов, поскольку полученное значение t-статистики 1,74 свидетельствует о непостоянстве различия.

варьируется от (-3,54) до 4,20, при среднем значении 1,72 для компании, раскрывающих свои прогнозы и от -3,72 до 1,47, при среднем (-0,7) для не раскрывающих. Существенная разница средних не обуславливает выдвинутой гипотезы о зависимости доходности от раскрытия прогнозов, поскольку полученное значение t-статистики 1,74 свидетельствует о непостоянстве различия.

На основе панельных данных за 2009–2012 годы по российским металлургическим компаниям было проведено исследование влияния на долгосрочную доходность и волатильность котировок их акций на фондовом рынке относительно публикации прогнозов финансовых результатов. Анализ не выявил связи между фактом раскрытия информации компаниями и динамикой котировок их акций. Но стоит отметить, что акции эмитентов, раскрывающих прогнозы, намного волатильнее по сравнению с акциями нераскрывающих. Выборка крайне мала ввиду молодости рынка, аномальном поведении рынка во время кризиса и того, что прогнозы в большинстве случаев раскрываются лишь раз в год, однако можно сделать вывод, что российский рынок имеет ряд особенностей по сравнению с западным, а именно то, что формальное увеличение прозрачности деятельности компаний через публикацию прогнозов ведет лишь к усилению колебаний цен, что увеличивает риск вложения в них, как он понимается в модели Capital Asset Pricing Model.

Литература:

1. Погожева А.А. Использование событийного анализа для оценки информационной значимости рекомендаций аналитиков по российским эмитентам // Корпоративные финансы. 2013. № 2(26).

2. Чиркова Е.В. Реакция рынка на объявление о приобретении компаний открытого и закрытого типов // Корпоративные финансы. 2011. № 3(19).

3. Климарев Н.В., Студников С.С. Методологические проблемы применения метода событийного анализа в финансовых исследованиях // Вестник Московского университета. 2011. № 6.

4. Информационная система: Bloomberg.