Развитие малого и среднего предпринимательства является одним из главных приоритетов государственной политики, направленной на создание эффективной конкурентной экономики, модернизацию и технологическое обновление производственной сферы, обеспечивающей повышение благосостояния населения на основе динамичного и устойчивого экономического роста. В статье рассматриваются проблемы малого и среднего бизнеса, актуальные для современной экономики и дается их анализ на примере ОАО «Промсвязьбанк».

Ключевые слова: малый и средний бизнес, малое предпринимательство, кредитование малого бизнеса.

Улучшение состояния экономики в немалой степени зависит от уровня развития предпринимательства. Как показывает зарубежный опыт, предпринимательство является неотъемлемым фактором эффективной рыночной экономики. Благодаря предпринимательству рынок насыщается потребительскими товарами нужного ассортимента и высокого качества, растет число занятых и количество рабочих мест, повышается благосостояние различных слоев населения. [4, с.2]

Развитие сектора малого и среднего бизнеса (МСБ) является одним из ключевых факторов роста экономики России:

► МСБ помогает диверсификации экономики, снизив зависимость от крупных компаний;

► Сектор МСБ создает новые рабочие места: около 25% трудоспособного населения;

► Потенциально сектор МСП – крупный налогоплательщик, формирующий источники дохода для государственного бюджета.

Одной из основных проблем кредитования МСБ со стороны банков, конечно, является немаленькая доля просроченной задолженности в портфеле. Банки всерьез обеспокоились этой проблемой, в связи с чем ввели механизм рефинансирования задолженности клиентов других кредитных учреждений. Клиент, столкнувшись с тем, что на текущий момент у него большие платежи в конкретном банке, уходит в другую кредитную организацию, где получает более длинные деньги с меньшими платежами по кредиту. Кроме того, крупные госбанки, имеющие доступ к дешевому фондированию, запустили программы рефинансирования по очень выгодным ставкам, чем уровень ставок по стандартным кредитам, что увеличивает спрос на подобные продукты.

Например, Промсвязьбанк предлагает «Кредит на кредит». Для снижения принятых рисков банк вводит обязательным критерием наличие полного обеспечения (поручительство других лиц или залог имущества (в том числе являющегося обеспечением по рефинансируемому кредиту). При этом необеспеченная залогом часть кредита может составлять до 5 млн рублей.

Процентная ставка устанавливается ниже ставок по стандартным кредитным продуктам. Но здесь не обходится и без подводных камней: банк берет пени за просрочку платежа по кредиту – 0,5 % от суммы просроченного платежа за каждый день просрочки и еще несколько примеров прочих возможных расходов, при прочих равных условиях, завышающих стоимость кредита.

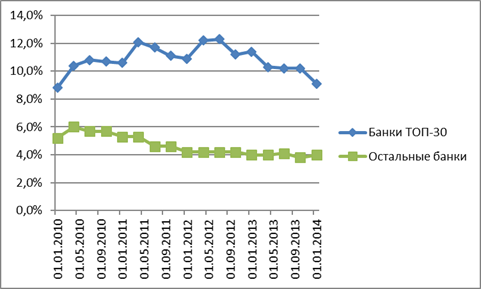

В 2013 году просрочка в сегменте МСБ снизилась не только в относительном, но и в абсолютном выражении, что, как мне кажется, стало возможным благодаря списанию банками безнадежных долгов и продаже проблемных кредитов коллекторам. Наибольший объем списаний (около 30 млрд рублей) проблемных ссуд был отмечен в декабре 2013 года, когда банки готовятся к сдаче годовой отчетности. Таким образом, официальная статистика искажает реальное положение вещей на рынке, из-за чего в 2014 году просроченная задолженность в сегменте малого и среднего бизнеса может существенно вырасти, либо банкам придется продолжать тратить значительный объем средств на реструктуризацию и списание проблемных кредитов.

Рис. 1. Доля просроченной задолженности

Для бизнеса одной из серьезных проблем является отказ банков вложения средств в старт-апы. Это вполне разумно, поскольку венчурный бизнес связан с высокими рисками. Молодые преприниматели очень отличаются от состоявшихся предпринимателей, в том числе новизной идей, для них основным является вопрос не взаимодействия с регулятором, а финансирования бизнеса. Промсвязьбанк решает удовлетворить спрос финансирования начинающих проектов с помощью венчурного фонда, взаимодействующего с общероссийской общественной организацией малого и среднего предпринимательства «Опора России».

Важным преимуществом является экспертное консультирование представителями банка и успешными бизнесменам в части развития бизнеса. Фонд инвестирует только проекты из традиционных сфер бизнеса, не финансируя IT проекты, что обосновывается перенасыщенностью рынка интернет-технологий. Венчурный фонд предоставляет суммы, наиболее актуальные для развития бизнеса: от 3 до10 млн рублей. Основная схема инвестирования – это вхождение в капитал на уровне 20%. Контроль бизнеса и консультирование осуществляется инвестором.

Основной сегмент для размещения средств – малый бизнес молодых предпринимателей, у которых уже есть успешный опыт, те, кто только начинают новый проект или хотят кратно увеличить масштаб существующего. Весь фонд, размером 300 млн рублей, будет размещен до конца 2014 года, всего планируется заключить сделки по инвестированию с 50 – 70 предприятиями.

Можно выделить основные проблемы кредитования малого и среднего бизнеса:

1. Малые предприятия очень часто стремятся получить кредит в случае, если у них резко пошатнулось финансовое положение. Когда бизнес идет нормально, предприятия предпочитают ограничиваться собственными средствами.

2. Выдача кредитов на короткий срок, за который сложно успеть что-либо реализовать.

3. Короткая кредитная история или ее полное отсутствие. Предприятие, созданное несколько недель, месяцев или лет назад, имеет гораздо меньше шансов на получение кредита, по крайней мере, на тех же условиях, что и предприятие, которое давно уже действует на рынке, неоднократно брало кредиты, в том числе в данном конкретном банке, и его знают как клиента. В России нет такой долгой истории развития частного малого бизнеса, как на Западе, и у нас также нет долгой истории развития частного банковского сектора. [3, с. 112]

4. Недостаточность информации и неспособность средств контроля банка выявить ложную информацию о заемщике. Практика показывает, что финансовая документация, полученная банком, не всегда удовлетворяет необходимым требованиям, а дополнительная информация о прогнозах денежного потока, о предполагаемых затратах и потребностях в заемных средствах просто отсутствует. [2, с. 80] К сожалению, финансовая документация не всегда удовлетворяетпотребность банка в информации о заемщике, банкам зачастую требуется дополнительная информация опрогнозе развития, о затратах и потребностях и его финансовых планах. Являющаяся базой для оценки кредитоспособности официальная отчетность заемщика не всегда позволяет сделать правильные выводы о его реальном финансовом состоянии. Нередко с целью налогового планирования предприятия используют промежуточные звенья в своей финансово- хозяйственной деятельности: например, сырье и готовая продукция несколько раз могут «продаваться» или «покупаться» предприятиями одного собственника в целях завышения себестоимости или занижения дохода от реализации; собственные средства могут присутствовать в балансе в виде кредиторской задолженности; фактические сроки кредиторской и дебиторской задолженности могут не соответствовать балансовым и т.д.. Все это искажает реальные масштабы заимствования, усиливает риски при определении возможностей заемщиков выполнять условия кредитного соглашения.

5. Отсутствие или плохое качество залогового обеспечения. Малый бизнес не располагает достаточными средствами для обеспечения кредита. Но эта проблема может решиться с помощью деятельности специально созданных организаций, ярким примером является деятельность Фонда содействия кредитованию малого бизнеса Москвы.

6. Устарелость данных в связи с запоздалостью предоставления отчетности малыми предприятиями.

7. Необоснованность величины выданных кредитов. Кредиты в размерах, превышающих объективную потребность в дополнительных капиталах и возможности заемщика их возврата, теоретически помогают предприятиям выйти из сложного финансового положения, на деле нередко приводят к втягиванию кредита в нерациональные затраты, а впоследствии к убыткам, существенно ухудшающим финансовое положение кредитного учреждения. Втягивание банковских ресурсов, например, в кругооборот средств ресурсоемких проектов заемщика без должной оценки их окупаемости, выдача ссуд в размерах, превышающих деятельность ссудополучателя, часто оборачивается неприятностями для самого банка. [2, с. 83]

8. Дороговизна кредитных ресурсов. Цена кредита находится в обратной пропорции к размеру предприятия. Для малых предприятий она выше, чем для крупных, – в среднем 19% против 12% годовых. При этом разброс среднегодовых ставок достаточно велик – от 15 до 28%. Зависят они от региона, в котором находится банк, насыщенности его ресурсами, сроков кредитования. В связи с этим предприятиям нередко приходится перекредитовываться. [3, с. 115]

Самым важным условием кредитования коммерческими банками является даже не наличие или отсутствие обеспечения, а срок функционирования компании, финансовые результаты ее деятельности. Чтобы получить ссуду, компания (или индивидуальный предприниматель) должна на момент подачи кредитной заявки в течение нескольких предшествующих лет вести коммерческую деятельность.

Таким образом, несмотря на весь спектр проблем, связанных с кредитованием МСБ, это направление остается привлекательным для банков. Малый бизнес выступает гарантом социально-экономической стабильности в стране, быстро адаптируется к изменяющимся условиям. [1] Создание развитого сектора малого бизнеса приведет к формированию среднего класса, стабилизации социально-экономического положения в стране, увеличению числа наукоемких предприятий, укрепит инновационный вектор развития российской экономики, будет способствовать укреплению экономических позиций РФ.

Литература:

1. Федеральный закон от 24.07.2007 N 209-ФЗ (ред. от 28.12.2013) "О развитии малого и среднего предпринимательства в Российской Федерации

2. Лаврушин О.И. Банковское дело: современная система кредитования: учебное пособие — 6-е изд., стер. — М. : КНОРУС, 2011. — 264 с.

3. Нестеренко Ю.Н. Малый бизнес: тенденции и ориентиры развития в современной России / Отв. ред. Н.И. Архипова; худож. М.К. Гуров. М.: Рос. гос. гум. ун-т, 2007. 224 с.

4. Булешова Н.Ю.. Проблемы становления малого бизнеса в России //Актуальные проблемы науки: ИГУМО и ИТ как исследовательский центр. 2014. № 17. С 13-21.

5. Венчурный фонд Промсвязьбанка <http://psbfund.ru>

6. Кредит на кредит, Промсвязьбанк <http://www.psbank.ru/Business/Loans/Loans/Refinancing>

7. Кредитование малого и среднего бизнеса: рост без драйверов <http://www.raexpert.ru/researches/banks/frb_2013_itogi/>