Несмотря на довольно большое количество работ, посвященных информационной безопасности в целом, вопрос обеспечения безопасности денежных переводов и систем их обеспечивающих, был, есть и остается одним из наиболее важных. Этот вопрос интересует каждого из нас, прежде всего, как потенциальных потребителей услуг данного рода: мы хотим, чтобы наши денежные средства гарантированно и своевременно дошли до своего получателя. Это также важно и для так называемых операторов, осуществляющих денежные переводы, коими выступают кредитные организации.

В соответствии с Федеральным законом от 02.12.1990 N 395–1 «О банках и банковской деятельности» и Федеральным законом от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», основными элементами банковской системы являются собственно Банк России и кредитные организации [3]. К кредитным организациям относят банки и небанковские кредитные организации. Возвращаясь к вопросу о денежных переводах, отметим, что переводами в основном занимаются банки, возможно и с привлечением подрядных организаций [2]. Примером тому можно назвать перевод Сберегательного банка ранее известный как перевод Блиц, теперь же называемый Колибри. Данный перевод вслед за изменением названия поменял тарифы и время доставки денежных средств. Для простоты изложения будем называть банковские и упоминаемые выше подрядные организации для осуществления денежных переводов — операторами. В соответствии с федеральным законами, называемыми ранее, операторы денежных переводов на регулярной основе предоставляют в ЦБ РФ отчетность [2].

Для изучения вопроса информационной безопасности обратимся к Аналитическому обзору инцидентов, связанных с нарушением требований к обеспечению защиты информации при осуществлении переводов денежных средств, размещенному на сайте Банка России. Обзор подготовлен на основании отчетности по форме 0403203 «Сведения о выявлении инцидентов, связанных с нарушением требований к обеспечению защиты информации при осуществлении переводов денежных средств», предоставленной операторами по переводу денежных средств, операторами услуг платежной инфраструктуры в соответствии с Указанием Банка России от 09.06.2012 № 2831-У «Об отчетности по обеспечению защиты информации при осуществлении переводов денежных средств операторов платежных систем, операторов платежной инфраструктуры, операторов по переводу денежных средств» в первом полугодии 2013 года.

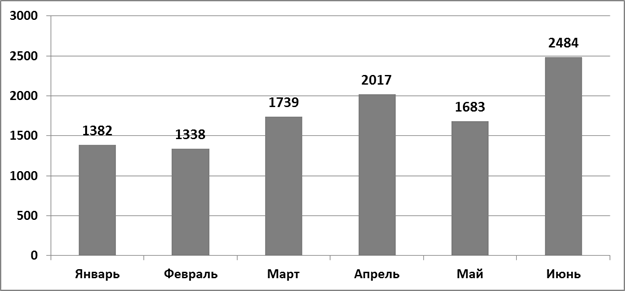

Прежде отметим сразу, что количество выявленных инцидентов за анализируемый период — первое полугодие 2013 года — сохраняется на довольно высоком уровне. Динамика их общего количества представлена на рисунке ниже.

Рис. 1. Количество инцидентов за первое полугодие 2013 года [1, с. 3]

Сопоставление с данными за второе полугодие 2012 года позволяет сделать вывод о сохранение тенденции увеличения количества инцидентов в период с июля 2012 по июнь 2013 года.

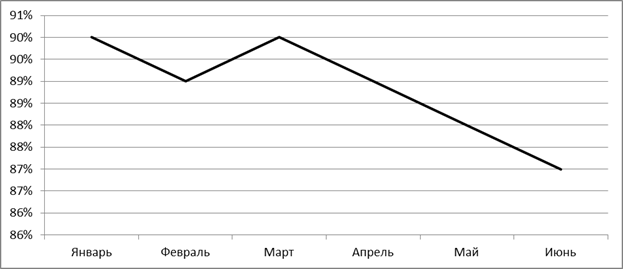

Не менее важным в вопросе обеспечения информационной безопасности денежных переводов является практика выявления инцидентов. Динамика доли операторов, не выявивших нарушений информационной безопасности, приведена на графике.

Рис. 2. Доля операторов, не выявивших инциденты, в общем количестве операторов [1, с.4]

График позволяет сделать определенные выводы: наблюдается определенная взаимосвязь между долей операторов, выявивших инциденты, и количеством инцидентов — например, в том же июне видно, что количество нарушений увеличилось, однако это в некоторой степени не соответствует динамике их обнаружения: то ли о нарушениях умолчали, то ли они просто не были обнаружены операторами — человеческий фактор исключать нельзя.

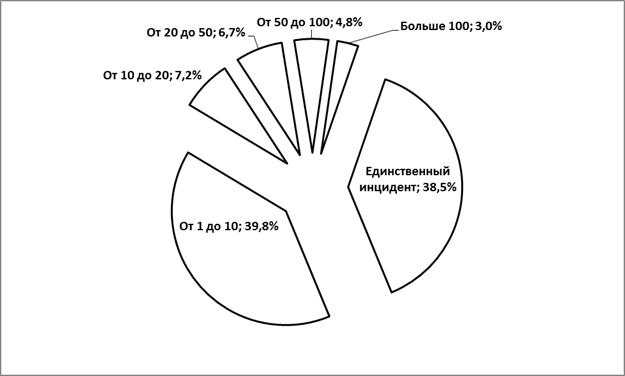

Распределение количества операторов, сообщивших о выявлении инцидентов, по количеству инцидентов, приходящемуся на одного оператора, в среднем за анализируемый период может быть представлено следующим образом.

Рис. 3. Распределение количества операторов, сообщивших о выявлении инцидентов, по количеству инцидентов [1, с. 4, 5]

На представленной диаграмме применяется следующая система системы градаций по количеству инцидентов:

- Единственный инцидент;

- Больше одного, но меньше 10;

- Больше 10, но меньше 20;

- Больше 20, но меньше 50;

- Больше 50, но меньше 100;

- Больше 100 инцидентов.

Исходя из представленного рисунка, видно, что порядка 80 % отчитывающихся операторов, выявивших инциденты, выявляют менее 10 инцидентов в месяц, при этом 38,5 % операторов сообщают только об одном инциденте — по месяцам это цифра колеблется от 29 % до 42 %. Радует статистика по доле операторов, выявивших более 100 инцидентов — не превышает 5 %. Однако стремиться все же есть к чему [1, с.4].

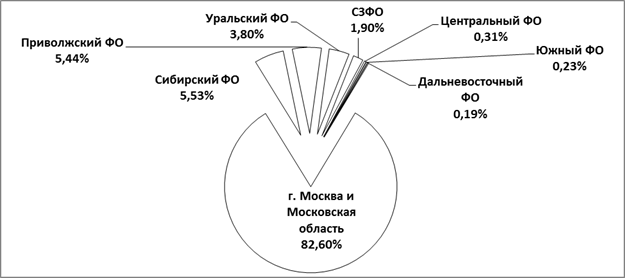

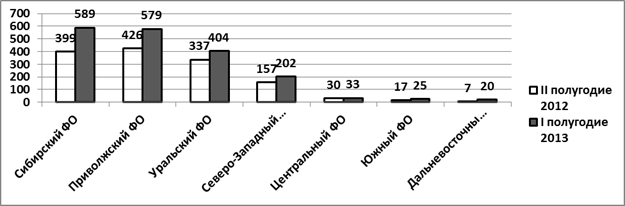

Интересна статистика распределения инцидентов по территории России. Наглядно она может быть представлена следующим образом.

Рис. 4. Распределение количества по федеральным округам за первое полугодие 2013 г. [1, с. 5, 6]

Отметим сразу, что на представленной диаграмме не представлен Северо-Кавказский федеральный округ. За анализируемый период, а также за предшествующее ему второе полугодие 2012 года в данном федеральном округе подобных инцидентов выявлено не было. Наибольшее количество инцидентов пришлось на город Москву и Московскую область: по данным статистики Банка России таких случаев было выявлено 8791. Второе место занимает Сибирский федеральный округ и 589 случаев, третье — Приволжский федеральный округ и 579 случаев соответственно, далее Уральский федеральный округ с 404 инцидентами, у Северо-Западного Федерального округа (СЗФО) 202, Центральный федеральный округ (рассматривается без Москвы и Московской области) набрал 33 случая, Южный и Дальневосточный федеральный округи показали 25 и 20 инцидентов соответственно.

В сравнении со вторым полугодием 2012 динамика выявления инцидентов информационной безопасности выглядит следующим образом (рис. 5).

Рис. 5. Выявление инцидентов за второе полугодие 2012 г. и первое полугодие 2013 г. [1, с.5]

На данной гистограмме представлены данные об изменении количества выявленных инцидентов по Федеральным округам, за исключением Северо-Кавказского федерального округа (СКФО) и города Москвы и Московской области. В СКФО инцидентов ни в анализируемом периоде, ни во втором полугодии 2012 года выявлено не было. В городе Москве и Московской области во втором полугодии было выявлено 6497 инцидентов против 8791 — в первом полугодии 2013 года.

Сравнение представленных данных с аналогичными сведениями за вторую половину 2012 года говорит о повышении количества выявленных инцидентов. Данная тенденция обусловлена, в том числе, и повышением качества составления отчетности отчитывающимися операторами, что является несомненным плюсом.

В соответствии с федеральным законодательством, операторы денежных переводов предоставляют также отчетность по динамике распределения инцидентов информационной безопасности по видам их последствий и по объектам информационной инфраструктуры, на которых они были выявлены.

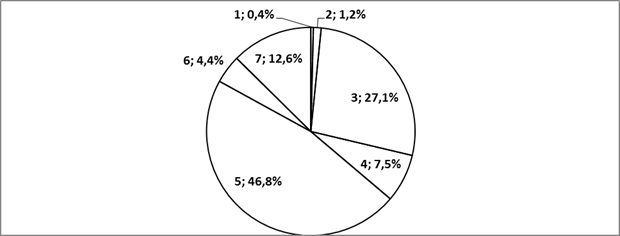

Данные по распределению инцидентов по типам их последствий за анализируемый период времени приведен на диаграмме ниже (рис. 6).

Рис. 6. Распределение количества инцидентов по типам их последствий [1, с.8]

На диаграмме представлены следующие типы последствий инцидентов:

1) Воздействие вредоносного кода, приводящее к нарушению штатного функционирования средства вычислительной техники, результатом которого является нарушение предоставления услуг по переводу денежных средств или несвоевременности осуществления переводов денежных средств.

2) Реализация воздействий с целью создания условий невозможности предоставления услуг по переводу денежных средств или несвоевременности осуществления переводов денежных средств.

3) Нарушение конфиденциальности информации, необходимой для удостоверения клиентами операторов по переводу денежных средств права распоряжения денежными средствами.

4) Компрометация ключевой информации средств криптографической защиты информации, используемых при осуществлении переводов денежных средств.

5) Осуществление переводов денежных средств лицами, не обладающими правом распоряжения этими денежными средствами.

6) Воздействие вредоносного кода, приводящее к осуществлению переводов денежных средств с использованием искаженной информации, содержащейся в распоряжениях клиентов.

7) Невозможность предоставления услуг по переводу денежных средств в платежной системе в течение трех часов и более.

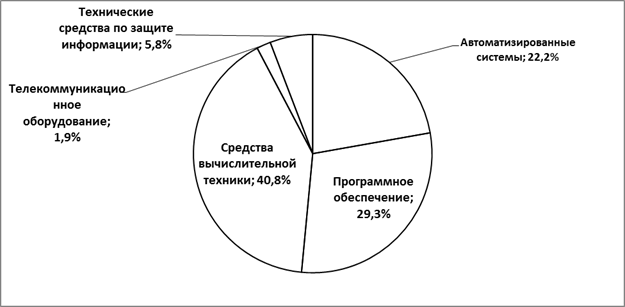

За анализируемый период доли инцидентов по типам объектов информационной инфраструктуры распределились следующим образом (рис. 7).

Рис. 7. Распределение инцидентов по типам объектов информационной инфраструктуры [1, с. 9]

На данной диаграмме представлены следующие объекты информационной инфраструктуры, на которые воздействовали инциденты:

1) Автоматизированные системы, используемые для осуществления переводов денежных средств.

2) Программное обеспечение, используемое для осуществления переводов денежных средств.

3) Средства вычислительной техники, используемые для осуществления переводов денежных средств.

4) Телекоммуникационное оборудование, используемое для осуществления переводов денежных средств.

5) Технические средства по защите информации, используемые для осуществления переводов денежных средств.

В описании объектов информационной инфраструктуры отчитывающиеся операторы в основном указывают системы дистанционного банковского обслуживания (в том числе на автоматизированном рабочем месте клиента), банкоматы и платежные терминалы, платежные карты.

В завершение обзора, представленного в данной статье, вновь обратим внимание, что вопрос информационной, а вероятно даже информационно-экономической безопасности, остается и по настоящее время актуальным. Это достаточно наглядно подтверждают сведения, представленные в данной работе, а также ряд других статистических данных, предоставляемых операторами денежных переводов в Банк России. Обзор позволяет сделать несколько выводов. Прежде всего, динамика инцидентов пусть и незначительно, но растет — это можно назвать в качестве одного из самых существенных минусов информационной безопасности. Однако, в утешение можно назвать следующее. Во-первых, практика выявления инцидентов постоянно совершенствуется. Об этом говорит увеличение количества выявленных инцидентов. Во-вторых, статистика по объектам информационной инфраструктуры, на которых были выявлены инциденты, позволяет операторам денежных переводов сократить время на поиск, так скажем, прорех в информационной безопасности; а статистика по количеству инцидентов по типам последствий говорит о необходимости постоянного совершенствования технического и программного обеспечения.

Литература:

1. Аналитический обзор инцидентов, связанных с нарушением требований к обеспечению защиты информации при осуществлении переводов денежных средств (первое полугодие 2013)

2. Федеральный закон от 2 декабря 1990 N 395–1 «О банках и банковской деятельности»

3. Федеральный закон от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».