Хоум Кредит энд Финанс Банк — российский коммерческий банк, один из лидеров российского кредитования [1].

В своей повседневной деятельности банк постоянно сталкиваются с риском потерять часть своих средств, этот риск неизбежен и, но всегда необходимо стремиться уменьшить его — от этого напрямую зависят прибыль и жизнеспособность банка. Одним из основных банковских рисков является кредитный риск [7].

Для того чтобы эффективно управлять кредитными рисками необходимо уметь точно измерять его. Одним из перспективных методов оценки кредитного риска является статистический метод скоринг-анализа, который позволяет оценивать кредитоспособность заемщика, используя историю прошлых кредитных операций [3–5].

Отличительная черта скорингового метода состоит в том, что он должен применяться не по шаблону, а разрабатываться самостоятельно каждым банком исходя из особенностей, присущих ему и его клиентуре, учитывать традиции страны, изменения социально-экономических условий, влияющих на поведение людей. Прежде чем широко внедрять скоринг каждый банк проводит анализ эффективности действующей модели и при необходимости модифицирует набор характеристик заемщика и шкалу их числовых оценок.

Целью создания скоринг системы является автоматизация процесса оценки заемщика, а именно оценка платежеспособности юридических лиц для минимизации кредитного риска.

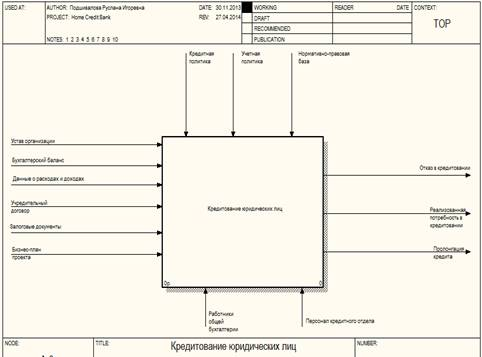

Процесс кредитования юридических лиц ООО«Хоум Кредит Банк» представлен на диаграмме нулевого уровня (рисунок 1).

Вся система представлена в виде одного блока «Кредитование юридических лиц» и дуг, изображающих связи с функциями вне системы. На вход системы при этом подается устав организации, бухгалтерский баланс, данные о расходах и доходах, учредительный договор, залоговые документы, бизнес-план проекта, результатом деятельности организации является отказ в кредитовании или реализация потребности в кредитовании, а также дальнейшая пролонгация кредита. Управляющими элементами данной системы являются кредитная политика, учетная политика, нормативно-правовая база, а механизмом — работники общей бухгалтерии и персонал кредитного отдела.

Рис. 1. Контекстная диаграмма процесса кредитования юридических лиц ООО «Хоум Кредит Банк»

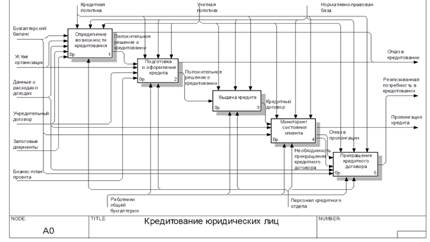

Блок «Кредитование юридических лиц» разделяется на 5 подпроцессов: «Определение возможности кредитования», «Подготовка и оформление кредита», «Выдача кредита», «Мониторинг состояния клиента», «Прекращение кредитного договора». Результат представлен на рисунке 2.

Рис. 2. Диаграмма, декомпозиция «Кредитование юридических лиц»

Входящей информацией для блока «Определение возможности кредитования» является бухгалтерский баланс, устав организации, данные о расходах и доходах, учредительный договор и залоговые документы; выходящей — решение о кредитовании; управляющими элементами: кредитная политика, учетная политика, нормативно-правовая база; механизмом деятельности является персонал кредитного отдела.

В блок «Подготовка и оформление кредита» входящая информация берется из устава организации, учредительного договора и бизнес-плана. Механизмами для данного работники общей бухгалтерии и персонал кредитного отдела. Элементами управления являются кредитная политика, учетная политика, нормативно-правовая база.

Для блока «Выдача кредита» входящая информация — решение о кредитовании; выходящая информация — кредитный договор. Механизмы для данного блока — все механизмы системы. Элементы управления: кредитная политика, учетная политика, нормативно-правовая база.

Входящей информацией для блока «Мониторинг состояния клиента» будет бухгалтерский баланс и данные о расходах и доходах, исходящей — пролонгация или отказ в пролонгации, прекращение кредитного договора.

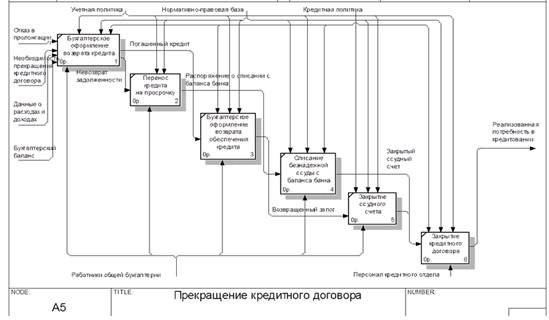

В прекращении кредитного договора задействованы персонал кредитного отдела и работники бухгалтерии. Управляется «Прекращение кредитного договора» кредитная политика, учетная политика, нормативно-правовая база. Входящей информацией является о необходимости прекращения кредитного договора и отказ в пролонгации. Результатом является реализованная потребность в кредитовании.

Более подробно процесс кредитования юридического лица представлен на рисунках 3–9.

Рис. 3. Описание процесса возможности кредитования

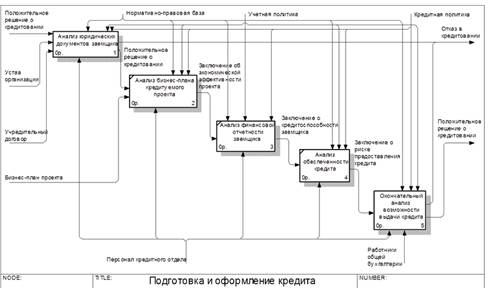

После предварительного анализа возможности кредитования и проведения личной беседы с заемщиком, осуществляется подготовка и оформление кредита, показанного на рисунке 4.

Рис. 4. Описание процесса подготовки и оформления кредита

Для подготовки и оформление кредита осуществляется анализ юридических документов заемщика, а именно анализ учредительного договора и анализ устава предприятия. Данный процесс показан на рисунке 5.

Рис. 5. Описание процесса анализа юридических документов заемщика

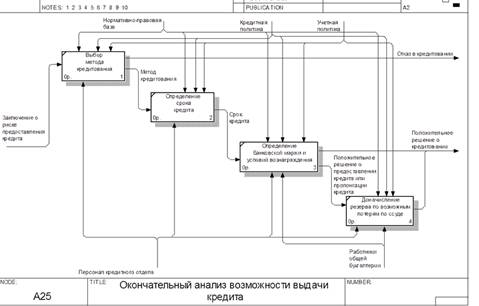

После того, как юридические документы изучены, осуществляется окончательный анализ возможности выдачи кредита. Результат показан на рисунке 6.

Рис. 6. Описание процесса окончательного анализа возможности выдачи кредита

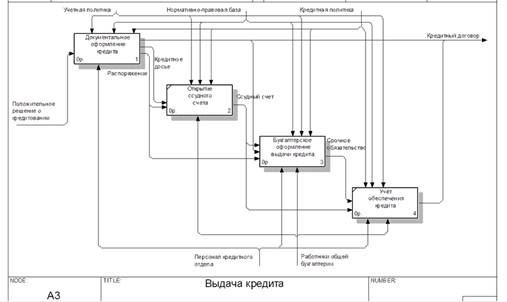

Завершив анализ возможности выдачи кредита, происходит выдача кредита. Процесс выдачи кредита показан на рисунке 7.

Рис. 7. Описание процесса выдачи кредита

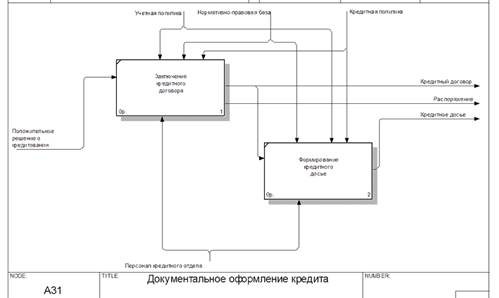

Для выдачи кредита происходит документальное оформление кредита, которое включает в себя заключение кредитного договора и формирования кредитного досье. Данный процесс показан на рисунке 8.

Рис. 8. Описание процесса документального оформления кредита

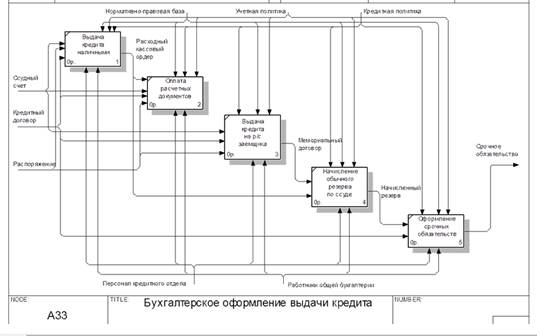

После документального оформления кредита, осуществляется бухгалтерское оформление выдачи кредита. Результат показан на рисунке 9.

Рис. 9. Описание бухгалтерского оформления выдачи кредита

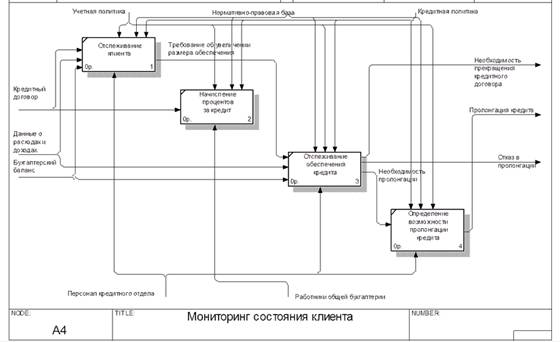

Рис. 10. Описание процесса мониторинга состояния клиента

Выдав кредит клиенту, банк осуществляет мониторинг состояния клиента, а именно: происходит отслеживания клиента, начисляется процент по кредиту, отслеживается обеспечение кредита и возможность пролонгации кредита. Данный процесс показан на рисунке 10.

После того, как заемщик выплатить всю задолженность по кредиту, осуществляется процесс прекращения кредитного договора. Результат показан на рисунке 11.

Рис 11. Описание процесса прекращения кредитного договора

Процесс кредитования юридического лица, довольно долгий процесс, поэтому было принято решение о разработке программного обеспечения скоринг системы, которая позволит на начальном этапе предварительно оценить будущего клиента и не затрачивать дальнейшего времени на обработку данных клиента, а также снизить время на математический расчеты при предварительной оценки платежеспособности заемщика и избежать ошибки в ручных расчетах.

Провести сравнительные характеристики скоринг-систем, к сожалению нельзя, так как каждая разработанная система является коммерческой тайной банка, и каждая система индивидуально разрабатывается для организации. Поэтому была разработана собственная скоринг-система, которая рассчитывает по качественным характеристикам платежеспособность клиента и выдает результат одобрять кредит или не одобрять, но все же итоговое решения за специалистом, по оценки кредита.

Литература:

1. home-credit-online.ru — Хоум Кредит Банк [Электронный ресурс] — Режим доступа: http:// home-credit-online.ru / свободный — Яз. рус.

2. cfin.ru — Корпоративный менеджмент [Электронный ресурс] — Режим доступа: http://www.cfin.ru/finanalysis/banks/scoring.shtml / свободный — Яз. рус.

3. bankir.ru — Банковские новости [Электронный ресурс] — Режим доступа: http://bankir.ru/publikacii/s/kratkii-obzor-rinka-skoringovih-yslyg-v-rossii-1374627/ свободный — Яз. рус.

4. franklin-grant.ru — Франклин&Грант [Электронный ресурс] — Режим доступа: http://www.franklin-grant.ru/ru/services/banks-scoring-consumer.asp/ свободный — Яз. рус.

5. crosys.org — КроСистем [Электронный ресурс] — Режим доступа: http://crosys.org/empirical_scoring_function.htmlсвободный — Яз. рус.

6. Андреева Г. Скоринг как метод оценки кредитного риска / Г. Андреева// Банковские технологии — № 14(98) — 2010 г

7. Банковские риски: учебное пособие / кол. авторов; под ред. д-ра Б23 экон. наук, проф. О. И. Лаврушина и д-ра экон. наук, проф. Н. И. Валенцевой. — М.: КНОРУС, 2007. — 232 с.