Операционные риски банка это вероятность возникновения убытков в результате недостатков или ошибок во внутренних процессах банка, в действиях сотрудников и иных лиц, в работе информационных систем, либо вследствие внешнего воздействия [4].

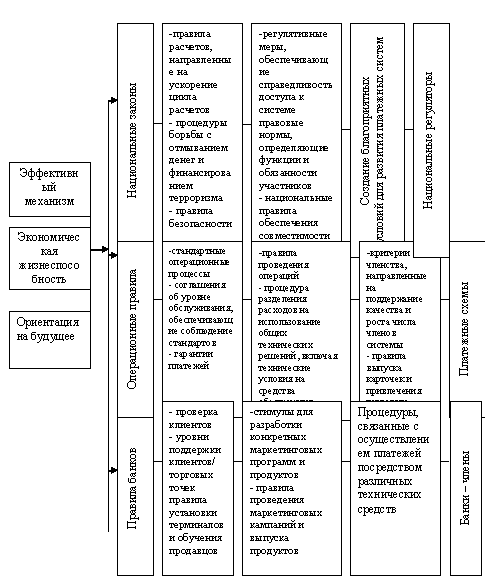

Темпы изменений в банковском бизнесе постоянно ускоряются. Это предъявляет высокие требования к управлению операционными рисками и к аппарату управления. Для создания эффективно функционирующей банковской системы требуется три уровня норм и правил: нормативно-правовая база общенационального уровня, правила самого банка и банковские правила (см. рис. 1).

Рис. 1. Нормы и нормативы аппарата управления операционными банковскими рисками

Первый уровень — национальные законы, не подвластны руководству банка, так как находятся на верхней ступени иерархии нормативных актов, и издаются законодательными органами.

Второй и третий уровень — операционные правила и правила банков разработаются непосредственно сотрудниками банка, следовательно, от тщательности проработки этих норм и нормативов зависит эффективность работы системы. Для этого необходимо воспользоваться опытом успешных отечественных и зарубежных банков, и на базе полученных исследований осуществить разработку правил с учетом особенностей каждого банка.

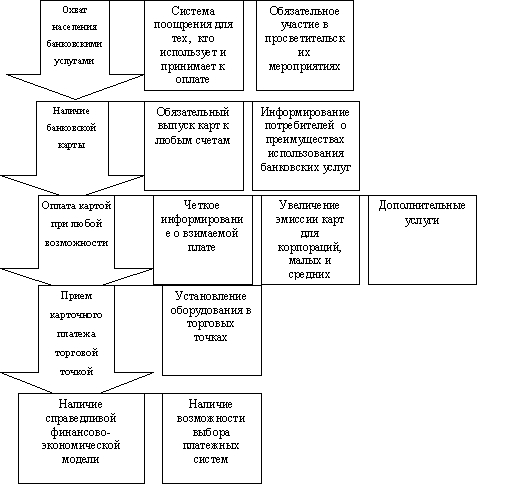

Данные правила позволят получить значительные экономические и социальные выгоды, обусловленные увеличением доли населения, охваченного банковскими услугами, и появлением более экономичных и эффективных механизмов перевода денежных средств. Возможные пути достижения этой цели с использованием предлагаемой системы управления операционных рисков представлены на рисунке 2.

Рис. 2.Меры ускорения развития системы управления операционными рисками

Меры, по сокращению операционного риска позволяют практически устранить вероятность риска ликвидности, операционного и административного риска, а также риска преступлений.

В управлении риском ликвидности целесообразно использовать стресс-тестирование платежной системы, чтобы определить ее устойчивость, невосприимчивость к различным гипотетическим потрясениям. Участник платежной системы может минимизировать риск ликвидности путем привлечения кредитного финансирования для оперативного использования. Другим вариантом решения является наличие ликвидных депозитов в банках или формирование высоколиквидного портфеля ценных бумаг, который может быть предоставлен в обеспечение на денежном рынке или продан за наличные. Кроме того, любая инициатива в платежной системе, направленная на гарантирование выполнения платежей, будет способствовать снижению риска ликвидности.

Риски ликвидности в платежной системе могут быть сокращены посредством неттинга, хорошо спланированных графиков платежей, а также гибкого использования лимитов и залога.

Меры по ограничению операционного риска могут включать четкие процедуры и порядок действий на случай чрезвычайных происшествий, в том числе последовательность действий по обеспечению незамедлительных мероприятий в случае выхода из строя систем и т. д. Кроме того, необходимо создать два отдельных операционных центра для сокращения операционного риска в критически важных системах [3].

Риски информационных систем могут быть сокращены координацией решений, касающихся этих систем, применением единых стандартов, снижением количества ошибок и операционных сбоев путем планирования и регулярного сопровождения системы. Хорошая архитектура системы интернет-коммуникаций (ICT), грамотный персонал, непрерывное обучение, письменные операционные инструкции сократят возможность ошибок, связанных со сложными системами и изменением условий. Внутренний мониторинг, набор форматов для контроля изменений, системы совершенствования безопасности, эффективные системы резервирования, планирование на случай аварий и происшествий — все это помогает предотвратить реализацию рисков системы.

Методы сокращения операционных рисков включают:

- надлежащую практику платежных переводов;

- четкое разделение обязанностей и ответственности для высшего руководства;

- эффективное применение внутреннего контроля и методов управления рисками, набор и адекватное обучение квалифицированных сотрудников, постоянное повышение их квалификации;

- сопровождение и организацию использования системы;

- эффективные системы резервирования;

- инструкции для разрешения проблем и кризисных ситуаций;

- всесторонние соглашения, покрывающие ущерб от ошибок и задержек [1].

Риски преступлений (криминальные риски) могут быть уменьшены посредством:

- наличия письменных регламентов по безопасности и процедур, препятствующих преступлениям;

- интеграции планирования безопасности в планирование систем;

- адекватного мониторинга;

- разделения задач, которые представляют опасность в комбинации.

Безопасности больше содействуют: достаточная физическая безопасность, контроль доступа к информационным системам, наблюдение за процедурами безопасности, обучение персонала по сокращению криминальных рисков, обмен опытом с другими органами в отношении преступных методов и средств защиты.

Литература:

1. Уткин Э. А. Нововведения в банковском бизнесе России /Э. А. Уткин, Г. И. Морозова, Н. И. Морозова. — М.: Финансы и статистика, 2008. — 351 с.

2. Усоскин В. М. ПЛАТЕЖНЫЕ СИСТЕМЫ: ЭВОЛЮЦИЯ И РИСК-МЕНЕДЖМЕНТ// Международные банковские операции, 2012, N 3.

3. Факов В. Я. Банковские карточки: Англ.-русс. слов.: Ок. 600 терминов=Bank cards /В. Я. Факов. — М.: Междунар. отношения, 2005. — 115 с.

4. Хольнова Е. Г. Банковское дело: Учеб. пособие /Е. Г. Хольнова; С.-Петерб. гос. инж.-экон. акад. — СПб.: СПбГИЭА, 2012. — 147 с.

5. Хольнова Е. Г. Деньги, кредит, банки, биржи: Учеб. пособие /Е. Г. Хольнова; М-во образования Рос. Федерации, С.-Петерб. гос. инженер.-экон. ун-т. — СПб.: СПбГИЭУ, 2011. — 200 с.