Кредитование физических лиц является крайне важным элементом экономики РФ. Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса. Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. В то же время кредит необходим для поддержания непрерывности кругооборота фондов действующих предприятий, обслуживания процесса реализации производственных товаров. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление фермерских хозяйств, предприятий малого бизнеса. На современном этапе развития России актуальной задачей становится формирование цивилизованного рынка потребительского кредита, способного в значительной степени стать источником стимулирования спроса населения на товары и услуги и, как следствие, повышения уровня его благосостояния и создания дополнительных импульсов экономического роста.

Кредит для физических лиц — займ, выдаваемый населению на личные нужды, например, на покупку автомобиля, бытовой техники, недвижимости и т. д. Данное определение близко по смыслу термину потребительский кредит (любая ссуда, которую берет заёмщик с целью потратить полученные средства на всё что угодно, за исключением операций, которые могут принести прибыль). Стоит отметить, что многие эксперты считают потребительский кредит разновидностью кредита физическим лицам, однако встречаются и другие мнения, иногда по значению потребительский кредит приравнивают к кредиту физическим лицам.

Существует несколько различных классификаций кредитов, выдаваемых физическим лицам. По целям кредитования:

- Кредит на потребительские нужды (потребительский кредит) — это кредитование физических лиц с целью покупки необходимых товаров небольшой стоимости (обычно до 100 тысяч рублей). Кредит этого вида характеризуется высокими процентными ставками и низкими суммами, которые предоставляются в качестве кредита заемщику. Разновидность данного банковского продукта — товарный кредит, который выдается на покупку определённого товара, чаще всего, в торговых точках работниками кредитных организаций.

- Автомобильный кредит — кредит на приобретение автомобиля, выдаваемый в размере от 70 до 100 % от стоимости транспортного средства; как правило, приобретаемый автомобиль выступает обеспечением по кредиту. Также автокредит — разновидность потребительского кредита, когда банк выдает целевую ссуду на покупку автомобиля. Согласно кредитному соглашению, полученная сумма не может быть потрачена ни на что другое. Чаще всего, она перечисляется непосредственно продавцу машины, у которого вы решили приобрести транспортное средство.

- Ипотечное кредитование — займ на покупку жилья (квартира, дом) как на вторичном, так и на первичном рынке. Разновидность ипотеки — ипотечный потребительский кредит. Это сочетание признаков и ипотечного кредита и потребительского кредита. Например, некоторые банки предоставляют крупные кредиты на любые цели, в том числе потребительские, от 300 тыс. рублей до 25 млн. рублей под залог находящейся в собственности заемщика недвижимости.

- Нецелевой кредит на потребительские нужды — банк выдает средства заемщику средства на любые цели. Особая разновидность этого банковского продукта — кредитная карта, именной платежно-расчетный документ в виде персонифицированной пластиковой карточки, выдаваемый банком-эмитентом своим клиентам для безналичной оплаты, приобретения ими в кредит товаров и услуг в розничной торговой сети.

По способу погашения:

- Кредит, погашаемый в рассрочку (например, ипотека);

- Кредит, погашаемый единовременно (например, нецелевой экспресс-кредит).

По наличию обеспечения:

- Беззалоговые кредиты (например, на неотложные нужды)

- Кредит, под который банк требует обеспечение (машина, квартира и т. д.).

Таблица 1

Динамика кредитов, предоставленных физическим лицам в сравнении с кредитованием юридических лиц, млн. руб.

|

Показатели Период |

Общие объемы кредитования юридических лиц |

Темп роста, % |

Темп прироста, % |

Кредиты, предоставленные физическим лицам |

Уд. Вес, % |

Темп роста, % |

Темп прироста, % |

|

01.01.2009 |

3 752 156 |

456 779 |

12,17 |

||||

|

01.01.2010 |

15 824 266 |

421,74 |

321,74 |

2 613 560 |

16,52 |

572,17 |

472,17 |

|

01.01.2011 |

17 966 469 |

113,54 |

13,54 |

3 649 100 |

20,31 |

139,62 |

39,62 |

|

01.01.2012 |

25 436 234 |

141,58 |

41,58 |

5 438 651 |

21,38 |

149,04 |

49,04 |

|

01.01.2013 |

27 531 130 |

108,24 |

8,24 |

7 226 423 |

26,25 |

132,87 |

32,87 |

|

01.01.2014 |

31 582 837 |

114,72 |

14,72 |

8 778 163 |

27,79 |

121,47 |

21,47 |

По данным Банка России, на конец 2013 года общий объём выданных в России населению кредитов составил 8,8 триллиона рублей. Объём выданных кредитов за год увеличился на 21,47 %. За последние 6 лет наблюдался стабильный рост объема кредитования, что говорит о развивающейся экономике. Правда после 2011 года наблюдалось снижение темпов роста и прироста кредитов физическим лицам, но динамика, тем не менее, осталась положительной. В отличие от кредитования юридических лиц, эта отрасль кредитования носит более постоянный характер, нет резких скачков в объемах и темпах кредитования. Также стоит отметить, что кредитование физических лиц составляет примерно четверть объема кредитования юридических лиц и эта доля все возрастает, что говорит о возрастающей роли кредитования физических лиц для банковского сектора РФ [3].

Таблица 2

Динамика кредитов, предоставленных физическим лицам в сравнении с кредитами, предоставленными кредитным организациям, млн. руб.

|

Показатели Период |

Кредиты, предоставленные кредитным организациям |

Темп роста, % |

Темп прироста, % |

Кредиты, предоставленные физическим лицам |

Уд. Вес, % |

Темп роста, % |

Темп прироста, % |

|

01.01.2009 |

2501238 |

456 779 |

18,26 |

||||

|

01.01.2010 |

2725931 |

108,98 |

8,98 |

2 613 560 |

95,88 |

572,17 |

472,17 |

|

01.01.2011 |

2921119 |

107,16 |

7,16 |

3 649 100 |

124,92 |

139,62 |

39,62 |

|

01.01.2012 |

3957995 |

135,50 |

35,50 |

5 438 651 |

137,41 |

149,04 |

49,04 |

|

01.01.2013 |

4230398 |

106,88 |

6,88 |

7 226 423 |

170,82 |

132,87 |

32,87 |

|

01.01.2014 |

5130641 |

121,28 |

21,28 |

8 778 163 |

171,09 |

121,47 |

21,47 |

Анализируя кредиты, выданные физическим лицам, в сравнении с кредитами, предоставленными кредитным организациям, стоит отметить, что у первых наблюдается более плавное развитие с течением времени, нет резких спадов в темпах роста. Кроме того, кредиты физическим лицам являются более приоритетным направлением для банков России, так как с течением времени их объем значительно вырос и стал превышать кредиты, предоставленные кредитным организациям, на 70 %.

Таблица 3

Динамика и состав кредитов, предоставленных физическим лицам, млн. руб.

|

Показатели Период |

Кредиты, предоставленные физическим лицам, всего |

Кредиты, предоставленные физическим лицам, в рублях |

Кредиты, предоставленные физическим лицам, в иностранной валюте и драгоценных металлах |

|

01.01.2009 |

456 779 |

424 697 |

32 082 |

|

01.01.2010 |

2 613 560 |

2 485 035 |

128 525 |

|

01.01.2011 |

3 649 100 |

3 506 664 |

142 436 |

|

01.01.2012 |

5 438 651 |

5 289 180 |

149 471 |

|

01.01.2013 |

7 226 423 |

7 075 352 |

151 071 |

|

01.01.2014 |

8 778 163 |

8 612 537 |

165 626 |

Представленная выше таблица наглядно показывает, что кредиты физическим лицам предоставляются в основном в рублях (до 98 % всех кредитов), оставшиеся 2 % приходятся на кредиты в иностранной валюте и драгоценных металлах. Это можно объяснить отсутствием необходимости в России брать кредит в иностранных валютах ввиду того, что практически 100 % потребительских товаров приобретаются в национальной валюте. Сейчас спрос на валютные кредиты может быть полностью удовлетворен предложениями со ставками в рублях с сохранением всех преимуществ продуктов [1].

Анализ просроченной ссудной задолженности

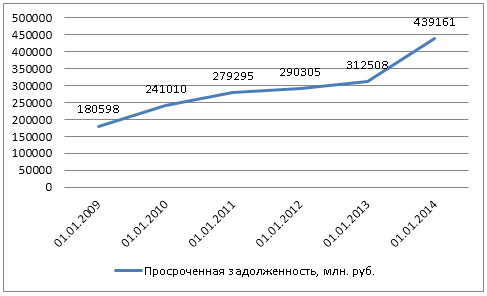

Рис. 1 Динамика просроченной задолженности по кредитам физических лиц, млн. руб. [2]

Можно отметить, что просроченная задолженность по кредитам физическим лицам за анализируемый период растет. Так, по состоянию на 01.01.20134 г. она составила 439 161 млн. руб., превысив тот же показатель 2009 года больше, чем в два раза (180 598 млн. руб.). Необходимо отметить, что, не смотря на рост просроченной задолженности, темп ее прироста по сравнению с 2010 годом уменьшились в два раза, что является положительным показателем.

Можно с уверенностью говорить о том, что одной из основных проблем кредитования всегда будет являться проблема невозврата полученного кредита. В последнее время увеличилась доля просроченной ссудной задолженности по кредитным договорам. Данная тема является одной из основных проблем банковского потребительского кредитования, требующей отдельного рассмотрения. Иногда, при оформлении кредита, заёмщик изначально знает, что не будет его выплачивать. Для этого очень часто используют утерянные документы, но в последнее время банки требуют присутствия непосредственно получателя кредита и наличие второго документа, удостоверяющего личность. Очень часто кредитор отчаивается получить свой кредит обратно и заставляет получателя кредита взять новый кредит, в новом месте, или приобрести какую-нибудь ценную вещь в собственность.

Литература:

1. Данные об объемах кредитов, депозитов и прочих размещенных средств, предоставленных организациям, физическим лицам и кредитным организациям [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/statistics/print.aspx?file=bank_system/4–3-1_14.htm&pid=pdko_sub&sid=dopk

2. Сведения о кредитах, предоставленных физическим лицам [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/statistics/UDStat.aspx?Month=01&Year=2014&TblID=302–02M

3. Отдельные показатели деятельности кредитных организаций (по группам кредитных организаций, ранжированных по величине активов) [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/statistics/print.aspx?file=bank_system/4–1-3_010114.htm&pid=pdko_sub&sid=opdkovo