Проводится анализ наиболее популярных методов и систем, предназначенных для работы с финансовой информацией. Предложен новый метод анализа финансовых потоков на основе критерия минимума информационного рассогласования

Ключевые слова: фундаментальный анализ, технический анализ, нейросеть, фрактальная модель, критерий минимума информационного рассогласования, обеляющий фильтр

Введение. Благодаря непрерывному совершенствованию информационных технологий в последнее десятилетие существенно возросло количество трейдеров — участников рынка ценных бумаг. И, как следствие, значительно увеличился интерес к различным системам, которые созданы с целью упрощения процесса планирования торговых сессий и получения максимальной прибыли на фондовом рынке. В основе таких информационных систем лежат модели и методы статистического, экспертного, регрессионного анализа и др. Однако очевидно, что наибольшую эффективность дает применение методов, рассчитанных на минимум используемой априорной информации, которые также позволяют решить проблемы малых выборок наблюдений и неоднородности анализируемых данных. Среди классических методов можно назвать фундаментальный, технический анализ, нейросетевое моделирование, фрактальные и кластерные модели.

Сравнительный анализ классических методов работы с финансовой информацией. Большинство трейдерских систем основано на методах фундаментального и технического анализа. Основной постулат фундаментального анализа гласит, что истинная стоимость ценных бумаг напрямую зависит от влияющих на них экономических факторов. Истинные стоимости сравниваются с текущими ценами с целью определения величин отклонения [1, с. 197]. Информация для грамотного проведения анализа содержится в плановых (информация об экономических индикаторах, процентных ставках банков, состоянии национальной экономики и т. д.) и неожиданных (войны, техногенные катастрофы, стихийные бедствия т. д.) новостях. Для успешного планирования торговой сессии фундаментальный анализ применяется в параллели с техническим. Последний исходит из постулата, что все объективные данные о компании — эмитенте (ожидаемые дивиденды, экономическое состояние, прибыль) уже заложены в текущую цену акции. Поэтому полагается, что динамика рыночной стоимости акции зависит только от оценки событий участниками рынка [1, с. 197]. Трейдер изучает структуры и конъюнктуры рынков и вырабатывает стратегии для конкретных финансовых инструментов. Исходя из того, что все внешние силы, влияющие на рынок, в конечном итоге проявляются в двух показателях — объемах торговли и уровне цен финансовых активов, технический анализ помогает выявить те тенденции, которые напрямую влияют на динамику цены инструмента [2, с.150–152]. Визуализация данных происходит путем использования баров, японских свечей, линий поддержки и сопротивления и других инструментов отображения экономической информации. Однако следует заметить, что данный вид анализа очень субъективен, позволяет выявить различные тенденции на довольно позднем этапе их проявления и эффективность его применения зависит от того, насколько опытен и наблюдателен аналитик.

Альтернативой описанным видам анализа является применение нейронных сетей, которые прекрасно зарекомендовали себя в частности в области прогнозирования временных рядов. Обладая высокой адаптивностью, способностью параллельной обработки информации, высокой обучаемостью, нейронные сети могут производить анализ нескольких финансовых инструментов одновременно. Нейросетевой анализ не предполагает никаких ограничений на характер входной информации. Это могут быть как индикаторы данного временного ряда, так и сведения о поведении других рыночных инструментов [1, с. 197]. Нейросети, базируясь на текущих данных, естественным образом учитывают множество задаваемых количественных параметров, позволяя распределять их по уровню значимости и выявляя наиболее оптимальные индикаторы для анализируемого инструмента. Таким образом, стратегия предсказания является не только оптимальной, но и меняется вместе с рыночной ситуацией. Однако трейдер может столкнуться с тем, что объем обучающей выборки может оказаться слишком мал для выработки наиболее эффективной стратегии. Недостатком нейронных сетей является и их недетерминированность. Имеется в виду, что после обучения имеется «черный ящик», который каким-то образом работает, но логика принятия решений нейросетью скрыта от эксперта [3, с.21]. Для извлечения информации из такого «черного ящика» потребуется помощь специалиста, так как алгоритмы извлечения информации из него в нейросети не встраиваются.

Ведение биржевой игры путем применения кластерного анализа является одним из наиболее перспективных направлений. В качестве примера его применения может быть названа система Cluster Delta, представленная на биржевом аналитическом портале http://clusterdelta.com. В качестве кластера в указанной системе выступает множество сделок, объединенных путем применения математических операций в качестве критерия кластеризации. Например, кластером будет считаться сумма сделок по каждой цене, совершенных за один час. Такие кластеры позволяют проследить изменение цены за исследуемый период времени, изменение объема сделок за этот период, суммарный объем кластера. Однако данная программа направлена больше на визуализацию данных и предназначена скорее для более опытных пользователей, т. к. позволяет анализировать априорную информацию, прослеживать позиции продавца и покупателя, но не дает реальных количественных характеристик для прогнозирования будущего состояния рынка ценных бумаг.

Фрактальный анализ в применении к практике и теории биржевой игры представляет собой новый взгляд на рынок как на сложную систему с большим количеством нелинейно взаимодействующих факторов и участников [4, с. 100–118]. Основным элементом фрактального анализа выступает самоподобная нерегулярная структура — фрактал. Фрактальный анализ представляет собой инструмент для извлечения закономерностей в структуре хаотических финансовых временных рядов [5, с. 536–537]. В трудах таких ученых, как Увайсов С. У., Журавлёва Ю. Н., Палий С. П., Микшина В. С., Старченко Н. В., поднята проблема прогнозирования на основе фрактальных свойств путем вычисления индекса фрактальности с использованием метода минимальных покрытий [4–6]. Применение индекса фрактальности позволяет получить довольно точный прогноз динамики тренда на один день, но не дает достоверного результата при среднесрочном и долгосрочном прогнозировании.

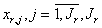

Критерий минимума информационного рассогласования (МИР) как основа планирования торговых сессий. Несмотря на существующие различия в характере колебаний (образцах) некоторого r-го состояния фондового рынка  все они воспринимаются участниками рынка, биржевыми игроками, как нечто общее, имея в своем сознании определенную типологию поведения биржевых котировок [7, с.58]. В рамках теоретико-информационного подхода одноименные образцы-колебания фондового рынка

все они воспринимаются участниками рынка, биржевыми игроками, как нечто общее, имея в своем сознании определенную типологию поведения биржевых котировок [7, с.58]. В рамках теоретико-информационного подхода одноименные образцы-колебания фондового рынка  >>1 группируются в кластеры

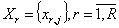

>>1 группируются в кластеры  вокруг своих информационных центров-эталонов (ИЦ-эталонов), определяемых по формуле

вокруг своих информационных центров-эталонов (ИЦ-эталонов), определяемых по формуле

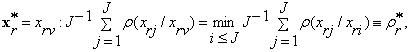

здесь  — информационное рассогласование в метрике Кульбака-Лейблера [8, с.18–19].

— информационное рассогласование в метрике Кульбака-Лейблера [8, с.18–19].

Такие ИЦ-эталоны содержат наиболее полное и строгое описание свойств и характеристик определенного состояния рынка. Прогнозирование временного ряда данных биржевых котировок проводится в on-line режиме путем сопоставления анализируемого состояния х с определенным набором альтернатив, сформированных на основе априорных данных. Анализируемый сигнал х сравнивается одновременно с несколькими ( ) образцами колебаний динамики фондового рынка, представленными в виде ИЦ-эталонов. Для корректного проведения процедуры сравнения и типологической классификации в рамках теоретико-информационного подхода критерий близости строго определен. В качестве такого критерия выступает величина информационного рассогласования (ВИР) по Кульбаку — Лейблеру, вычисляемая по формуле [7, с.58]:

) образцами колебаний динамики фондового рынка, представленными в виде ИЦ-эталонов. Для корректного проведения процедуры сравнения и типологической классификации в рамках теоретико-информационного подхода критерий близости строго определен. В качестве такого критерия выступает величина информационного рассогласования (ВИР) по Кульбаку — Лейблеру, вычисляемая по формуле [7, с.58]:

,

,

где  - символ равенства по определению, Р (х) — текущее состояние рынка, Pr,j(x) –ИЦ-эталон.

- символ равенства по определению, Р (х) — текущее состояние рынка, Pr,j(x) –ИЦ-эталон.

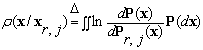

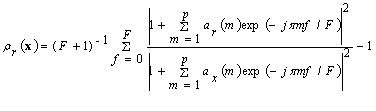

Проведение диагностики и прогнозирования с использованием критерия МИР требует перехода в частотную область. Это в свою очередь предполагает использование такой модели анализируемого процесса, которая основывается на спектральной плотности мощности (СПМ) рассматриваемого сигнала. Анализ оценок СПМ позволяет учесть все параметры, определяющие ИЦ-эталон r-го состояния происходящего процесса и четко различать такие эталоны, представленные в виде устойчивых сегментов данных, друг от друга. При переходе в частотную область выражение для решающей статистики МИР с учетом используемой АР-модели социально-экономического процесса будет эквивалентно стандартной формулировке метода обеляющего фильтра (МОФ) в частотной области [7, с.59]:

,

,

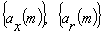

где  - векторы АР-коэффициентов тестируемого сигнала

- векторы АР-коэффициентов тестируемого сигнала  и r-го ИЦ-эталона

и r-го ИЦ-эталона  соответственно,

соответственно,  — дискретная частота.

— дискретная частота.

Такой метод позволяет корректно сравнивать друг с другом фондовые рынки разных стран, поведение различных финансовых инструментов, решить проблемы вариативности анализируемых данных и малых выборок наблюдений [8,9].

Выводы. Проведен анализ наиболее популярных методов и систем принятия решений при ведении биржевой игры. Отмечены их преимущества и недостатки. Предложен новый метод анализа при принятии финансовых решений — критерий минимума информационного рассогласования.

Литература:

1. А. А. Мицель, Е. А. Ефремова Прогнозирование динамики цен на фондовом рынке //Известия Томского политехнического университета. 2006. Т. 309. № 8. С. 197–201.

2. Буренин. Рынок ценных бумаг и производных финансовых инструментов: Учеб. пособие / Ин-т «Открытое о-во». — М.: 1-ая Федер. Книготорговая Компания, 1998. — 348 с.

3. Е. В. Резниченко, Е. А. Кочегурова Методы краткосрочного прогнозирования финансовых рынков // Известия Томского политехнического университета. 2007. Т. 311. № 6. С. 19–23.

4. Петерс Э. Хаос и порядок на рынках капитала. Новый аналитический взгляд на циклы, цены и изменчивость рынка / Пер. с англ. — М.: Мир, 2000.

5. Увайсов С. У., Журавлёва Ю. Н., Палий С. П. Анализ длительности тренда в задачах прогнозирования на основе фрактальных свойств // Инновации на основе информационных и коммуникационных технологий: материалы международной научно-технической конференции, Под общей редакцией: С. У. Увайсов, М.: МИЭМ НИУ ВШЭ, 2012. С. 536–538.

6. Журавлёва Ю. Н., Микшина В. С. Построение инвестиционной стратегии на основе математических моделей и фрактальных свойств // Современные проблемы науки и образования. 2012. № 2. ISSN-1817–6321.

7. Савченко В. В. Информационная теория колебаний биржевых котировок в динамике// Информационные технологии. 2011. № 3. С. 57–63

8. Архипова Я. А. Применение критерия минимума информационного рассогласования при анализе социально-экономических процессов // VI Всероссийский Фестиваль науки: Тезисы докладов/ Нижегор. гос. архитектур.-строит. ун-т — Н.Новгород: ННГАСУ, 2011–84с. С. 16–21

9. Грушин В. А., Архипова Я. А. Динамика экономического развития стран мира по фондовым индексам // Информационные технологии. 2013г. № 5. С. 50–55.