Рассматривается роль гарантийного фонда Псковской области в обеспечении доступности кредитов для субъектов малого и среднего предпринимательства, не обладающих необходимым размером залогового обеспечения. Анализируются показатели, характеризующие объем работы Фонда по предоставлению поручительств. Резюмируются результаты опроса руководителей и ведущих специалистов подразделений, специализирующихся на кредитовании субъектов малого и среднего предпринимательства, банков-партнеров АНО «Фонд гарантий и развития предпринимательства Псковской области». Сформирована матрица стратегических действий фонда по продвижению услуги предоставления гарантий по кредитам. Выбраны наиболее подходящие стратегии маркетинга.

Ключевые слова: субъекты малого и среднего предпринимательства, заемные средства, гарантийный фонд, банк-партнер, поручительства (гарантии), продвижение, стратегические действия, модификация.

The role of the guarantee fund of the Pskov region in ensuring the availability of credit for small and medium-sized businesses that do not have the required size of collateral is considered. Indicators characterizing the amount work of the Fund in providing of guarantees are analyzed. The results of a survey of managers and leading specialists of units specializing in lending to small and medium-sized businesses and partner banks of the Fund are summarized. The matrix of strategies to promote the fund services of providing guarantees for loans is formed. The most appropriate marketing strategies are chosen.

Keywords: small and medium-sized businesses, borrowed funds, guarantee fund, partner bank, guarantee (warranty), promotion, strategic actions, modification.

Создание и развитие бизнеса без помощи банков и иных кредитных организаций в современных условиях практически невозможно, даже если речь идет о среднем, малом или микро предпринимательстве. Именно банки обеспечивают большинство субъектов малого и среднего предпринимательства (далее МСП) недостающими финансовыми ресурсами.

Любой банк заинтересован в максимальном увеличении своего кредитного портфеля за счет растущего числа субъектов предпринимательства. Однако, срочность, платность, возвратность и гарантированность — базовые принципы кредитования, ограничивающие рост числа заемщиков и объема выданных заемных средств ограниченным.

Если срочность и платность — принципы, реализация которых возможна в условиях максимального разнообразия кредитных продуктов, то возвратность и гарантированность — фундаментальные принципы, являющиеся основой взаимоотношения предпринимателя и кредитного учреждения. Необходимость возврата кредита, ограниченность времени и стоимости использования заемных средств не оказывают на решение предпринимателя о кредитовании такой роли, как необходимость предоставления гарантий.

Понимание этого, а также признание ведущей роли малого и среднего предпринимательства в развитии рыночных отношений, привело к появлению на отечественном рынке финансовых услуг государственных поручительств по кредитам для субъектов МСП.

Доступ к подобного рода услуге призваны обеспечить специально созданные для этих целей гарантийные фонды — юридические лица, одним из учредителей которых является субъект Российской Федерации или орган местного самоуправления. Основная задачи деятельности таких фондов — содействовать получению кредитов субъектами МСП, не обладающими достаточным объемом залогового обеспечения.

Сегодня практически в каждом субъекте Российской Федерации действуют региональные гарантийные организации. Масштабы их деятельности достаточно сильно отличаются и по размеру гарантийных капиталов, и по объемы выданных поручительств, и по условиям предоставления услуги субъектам МСП.

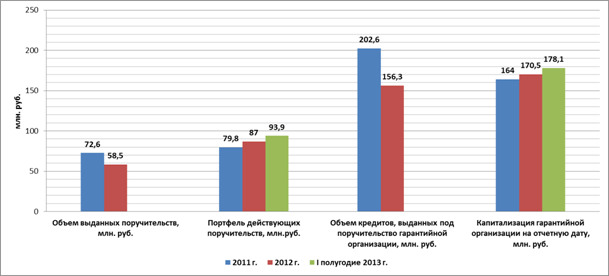

В Псковской области подобного рода услуги предоставляет АНО «Фонд гарантий и развития малого предпринимательства Псковской области» (далее Фонд). По итогам I полугодия 2013 года Фонд предоставил поручительства на сумму 93,9 млн рублей при общем размере гарантийного капитала — 178,1 млн. руб. Фонд заключил соглашения о сотрудничестве с 12 кредитными организациями, обеспечив выдачу им банковских кредитов к концу 2012 г. на сумму 156,3 млн. рублей.

Несмотря на сохранение численности банков-партнеров, рост капитализации Фонда и портфеля действующих поручительств, показатели, характеризующие объем работы Фонда по предоставлению поручительств в 2012–2013 гг., несколько ухудшились (рис. 1).

Эта отрицательная динамика не соответствует тем положительным тенденциям, которые наметились в сфере предоставления гарантий по кредитам субъектам МСП в целом по Российской Федерации.

В январе 2014 г. сотрудниками кафедры «Менеджмент организации и управление инновациями» ФГБОУ ВПО «Псковский государственный университет» был проведен опрос руководителей и ведущих специалистов подразделений, специализирующихся на кредитовании субъектов малого и среднего предпринимательства, банков-партнеров Фонда. Так как в целом, условия предоставления поручительств по кредитам субъектам МСП региональными гарантийными фондами достаточно похожи, целью опроса стало выявление возможных причин ухудшения показателей и наиболее перспективных направлений развития услуги предоставления поручительств.

Рис. 1. Показатели, характеризующие предоставление услуги поручительств по кредитам субъектам МСП в Псковской области

Наблюдения исследователей, мнения руководителей отделов кредитования субъектов МСП, а также управляющих банков — партнеров Фонда можно резюмировать следующим образом:

1. Субъекты МСП, в целом, информированы о существовании Фонда и его услуге — предоставление поручительств по кредитам.

Информированность субъектов МСП, впервые обращающихся в банки за кредитными средствами, о существовании Фонда и его услугах оценивается банками-партнерами по-разному. Банки, выдающие максимальные объемы заемных средств под поручительства Фонда, заявляют, что такого рода информированность среди новых клиентов составляет не менее 90 %. Банки же, выдающие минимальные объемы кредитов под поручительства Фонда, заявляют об обратном. Возникает весьма парадоксальная ситуация, когда предприниматель, изначально обращающийся за кредитами к ведущим банкам региона, является информированным о Фонде. Получив отказ в этих банках, предприниматель обращается в другие кредитные учреждения за более дорогими кредитными продуктами, при этом перестает быть информированным о существовании и услугах Фонда. Подобного рода ситуация наводит на мысль о том, что лучшие банки-партнеры не обладают истинной информацией об информированности клиентов о гарантирующей организации Псковской области.

Информированность клиентов о Фонде и его услугах «на выходе из банка» определена всеми банками-партнерами как 100 %. Это вызывает определенные сомнения, так как ни одно из коммерческих предложений банков-партнеров не содержит информации о партнерстве с Фондом и его услугах, о преимуществах использования поручительства. Плакаты и буклеты, пропагандирующие использование субъектами МСП поручительств Фонда, размещены в залах кредитования только 1/3 банков-партнеров. Такая же ситуация и с размещением информации о Фонде на интернет-страницах банков-партнеров.

Прослеживается явное стремление банков-партнеров продвигать собственные кредитные продукты, не требующие залогового обеспечения, а не Фонд и его услуги.

2. Состав пакета документов, необходимого для получения гарантий по кредитам, является стандартным. Принятие решения о предоставлении поручительства осуществляется оперативно.

Пакет документов, необходимый для получения поручительств Фонда, в целом соответствует тому перечню документов, которые подает субъект МСП в банк для получения кредита. Однако у ряда предпринимателей вызывает недоумение необходимость предоставления в Фонд дополнительных документов из Пенсионного фонда РФ.

Сроки рассмотрения документов на получение поручительств полностью удовлетворяют банки-партнеры, имеющие с Фондом наиболее тесные взаимоотношения. Те же банки-партнеры, которые имеют единичные случаи взаимодействия с Фондом, констатируют отсутствие информации о конкретных сроках процедуры рассмотрения заявок Кредитным комитетом Фонда. Подобная неопределенность создает условия для оттока части потенциальных клиентов от банков-партнеров, а соответственно и от Фонда

Стоит также обратить внимание на существующий механизм заключения соглашений о предоставлении поручительств. По мнению ряда банков-партнеров Фонду необходимо обеспечивать свое непосредственное присутствие в ходе переговоров между банком и заемщиком, изъявившим желание воспользоваться предлагаемым поручительством.

3. Стоимость услуги предоставления поручительств большинством банков-партнеров оценивается как приемлемая. Механизм оплаты и политика ценообразования — факторы, препятствующие продвижению услуги.

В целом, большинство банков-партнеров оценивают стоимость услуги предоставления гарантий по кредитам как приемлемую. Однако, некоторые кредитные учреждения считают, что в условиях, когда банковский сектор региона представлен преимущественно филиалами, отделениями и представительствами, изначально выдающими дорогие кредиты, даже 2 % повышение стоимости заемных средств при получении гарантии заставляет предпринимателя серьезно задуматься. Перед ним выбор: брать кредит с поручительством, стоимость которого необходимо оплатить единовременно до момента получения заемных средств, или воспользоваться другим предложением банка — кредитование без залога (сопоставимое по стоимости с первым вариантом, но не требующее никаких единовременных платежей).

Вероятность того, что банки-партнеры вопреки своим интересам будут информировать клиентов о соразмерности стоимости услуги поручительства с затратами на оценку и страхование залога крайне мала. Кроме того, на принятие решения субъектом МСП часто влияет скорость оформления кредита, которая с привлечением поручительств Фонда незначительно, но снижается.

Многими банками-партнерами высказывается определенное недовольство отсутствием должной гибкости Фонда в вопросах ценообразования и в вопросах изменения предоставляемой услуги. Растущее разнообразие кредитных продуктов должно приводить к большей гибкости в предоставлении Фондом поручительств. Речь идет как о необходимости изменения сроков, на которые выдается гарантия, изменения стоимости услуги (в зависимости от размера кредита, суммы поручительства и сроков), изменения максимальной и минимальной величины кредита, по которому может быть выдана гарантия.

4. Падение спроса на услугу предоставления гарантий, по мнению большинства банков-партнеров, вызвано изменениями политики кредитования и кредитных продуктов.

Эти изменения являются ответной и превентивной реакцией банков на меняющиеся рыночные предпочтения. Банки-партнеры, занимающие львиную долю в формировании портфеля поручительств Фонда на протяжении 2012, а затем и 2013 финансового года активно внедряли новые подходы к сегментации клиентов, к определению диапазона требований по кредитованию субъектов каждого сегмента.

Так, значительная часть субъектов МСП отнесена ведущими банками-партнерами Фонда к сегменту, кредитование которого не требует залогового обеспечения. Минимальные же размеры кредитов, по которым требуется залоговое обеспечение (в других сегментах), превышают предельные суммы по которым ценовая политика Фонда допускает предоставление гарантий.

Важно отметить, что некоторые банки-партнеры видят в предоставлении Фондом такой услуги, как «микрофинансирование», открытую конкуренцию. Это является сдерживающим фактором в продвижении ими поручительств фонда. Даже для самого Фонда микрофинансирование — некое препятствие на пути развития услуги предоставления гарантий.

Стремление получить клиента любой ценой вынуждает банки развивать кредитные продукты, в том числе, не требующие залогового обеспечения. Это является весомым фактором, препятствующим дальнейшему продвижению услуги предоставления поручительств.

5. Механизм взаимодействия «предприниматель-банк-фонд» устаревает и должен быть заменен на другой, в большей степени соответствующий необходимости продвижения услуги — «предприниматель-фонд-банк»

Банки-партнеры оценивают предпринимательскую активность в Псковском регионе как низкую, продолжающую уменьшаться. Падение спроса на поручительства Фонда во многом связано именно с этим. Но ни у Фонда, ни у банков-партнеров нет возможности напрямую влиять на наметившиеся тенденции.

По мнению опрошенных Фонд должен двигаться в направлении нового, только что появившегося бизнеса, у которого нет опыта получения кредитов, нет необходимого залога и, возможно, отсутствует финансовая грамотность.

Даже банки-партнеры признают, что прямое взаимодействие Фонда с субъектами МСП более выгодно для него, нежели продвижение услуги через партнеров — фактически скрытых конкурентов.

Общим выводом проведенного исследования может стать следующий: дальнейшее продвижение услуги без адекватных изменений не представляется возможным. Для определения наиболее перспективных направлений этих изменений сформируем матрицу стратегических действий фонда по продвижению услуги предоставления гарантий по кредитам (Таблица 1).

Таблица 1

Матрица стратегических действий

|

Возможности: - расширение дифференциации ассортимента финансовых и смежных услуг; - появление на региональном рынке новых банков; - высокая вероятность роста потребности в залоговом обеспечении. |

Угрозы: - депрессивность региональной экономики и падение деловой активности предпринимательского сектора; - развитие услуг предоставления банковских гарантий; - рост потребности в «длинных» кредитах; - трансформация потребительского и финансового рынков; - возрастающие силы торга. |

||

|

Сильные стороны: - компетентность и квалификация специалистов; - репутация на финансовом и потребительском рынках; - поддержка органов власти; - наличие альтернативных и смежных услуг. |

Стратегические действия: 1. Проведение детальной сегментации рынка. 2. Модификация рынка. 3. Модификация предложения. 4. Реализация стратегии дифференцированного охвата целевых сегментов. |

Стратегические действия: 1. Модификация ассортиментной политики. |

|

|

Слабые стороны: - недостаточная прозрачность бизнес-процессов; - несоответствие предложения и ценовой политики; - недостаточная активная маркетинговая и коммуникативная деятельность; - двухуровневая система распределения и продвижения услуг предоставления поручительств; - зависимость от деятельности ограниченного числа ключевых банков-партнеров. |

Стратегические действия: 1. Модификация маркетинговых средств. 2. Модификация ценовой политики. 3. Модификация политики распределения. |

Стратегические действия: 1. Изучение и анализ рынка долгосрочных кредитов. 2. Формирование комплексной программы предоставления поручительств. |

|

Сильные и слабые стороны, а также возможности и угрозы развития оцениваются по результатам проведенного исследования без использования корпоративной отчетности Фонда.

Сильные стороны:

1. Компетентность руководства и хорошая квалификация работников, занимающихся выдачей гарантий. Подтверждается всеми банками-партнерами и клиентами Фонда.

2. Хорошая репутация Фонда на финансовом рынке Псковской области и проверенный временем менеджмент. Никаких нареканий к Фонду, как к партнеру и поручителю, в процессе исследования не выявлено. Банками-партнерами признается, что частные случаи нарушения условий договоров по кредитам и поручительствам являются исключительно следствием наступления форс-мажорных обстоятельств или мошенничества со стороны заемщиков;

3. Поддержка со стороны органов региональной и муниципальной власти. Определяется спецификой деятельности и ОПФ Фонда;

4. Альтернативные и смежные услуги в общем ассортименте услуг. Фонд является не только гарантирующей организацией, но и институтом микрофинансирования, а также активным игроком на рынке консалтинговых услуг.

Слабые стороны:

1. Недостаточная прозрачность основных бизнес-процессов для банков-партнеров и клиентов. Отсутствие точной информации в отношении сроков рассмотрения заявок на Кредитном комитете Фонда, а также в отношении возможности снижения стоимость поручительства;

2. Несоответствие стратегических действий изменяющимся потребностям рынка. По мнению банков-партнеров товарная и ценовая политики Фонда идут в разрез с быстроменяющимися запросами клиентов и трансформацией конъюнктуры финансового рынка. Как следствие — слабо дифференцированный ассортимент финансовых и смежных услуг;

3. Отставание в области мониторинга регионального финансового рынка. Предположение, сделанное рядом банков-партнеров;

4. Узкие возможности, определяемые спецификой деятельности и ОПФ Фонда. Узкий целевой сегмент — субъекты МСП ограничивают возможности расширения сферы деятельности. ОПФ является ограничителем развития перечня финансовых и иных услуг;

5. Недостаточно активная маркетинговая и коммуникационная деятельность. Предположение, сделанное банками-партнерами и клиентами Фонда. Информация о деятельности Фонда представлена в региональных СМИ достаточно слабо. Банки-партнеры не заинтересованы в открытом распространении информации об услугах Фонда;

6. Двухуровневая система распределения и продвижения услуги предоставления гарантий. Необходимость привлечения большого числа банков-партнеров для активного распределения и продвижения услуги. Вызванная этим ограниченная способность Фонда напрямую взаимодействовать с субъектами МСП.

7. Зависимость объема выданных поручительств от деятельности ограниченного числа ключевых банков-партнеров. Любое изменение в ценовой политике или политике сегментации со стороны ключевых банков-партнеров может привести к резкому сокращению выданных поручительств.

Возможности:

1. Выход на новые (преобразованные) сегменты финансового рынка. Изменение политики сегментации потребителей со стороны ключевых банков-партнеров дает возможность привлечь дополнительные группы потребителей (например, собственников бизнеса);

2. Расширение дифференциации ассортимента финансовых и смежных услуг. Предположение, сделанное рядом банков-партнеров;

3. Появление новых банков, активно кредитующих СМСП. В конце 2013 — начале 2014 гг. на рынок кредитования Псковского региона приходят новые банки (Альфа-Банк, БинБанк), активно кредитующие предпринимателей. Высока вероятность прихода на рынок новых крупных игроков;

4. Высокая вероятность роста потребности в залоговом обеспечении. Спад предпринимательской активности, большая закредитованность субъектов МСП, растущие риски банковского сектора способны вызвать очередную волну потребности в дополнительном твердом залоговом обеспечении.

Угрозы:

1. Депрессивность региональной экономики и падение деловой активности предпринимательского сектора. Ключевые факторы, приводящие к снижению потребности в заемных денежных средствах. Закредитованность субъектов МСП, побуждающая банки развивать кредитные продукты, не требующие залогового обеспечения;

2. Рост потребности в «длинных» кредитах. Снижение предпринимательской и потребительской активности, приводящее к снижению прибыльности деятельности субъектов МСП, увеличивает сроки окупаемости вложений. Это, в свою очередь, приводит к потребности в кредитах, выдаваемых на длительные (более 5-ти лет) сроки;

3. Развитие услуг предоставления банковских гарантий. Косвенная конкуренция со стороны банков (в том числе банков-партнеров) в определенный момент может перейти в прямую конкуренцию по некоторым кредитным продуктам.

4. Трансформация потребительского и финансового рынков. Изменение сегментации клиентов ключевыми банками партнерами лишает Фонд возможности активной работы с клиентами, минимизирует объемы выданных поручительств;

5. Возрастающие силы торга. Развитие конкуренции в банковском секторе, развитие ассортимента предоставляемых банком услуг делает потребность в залоговом обеспечении все менее и менее востребованной.

Пересечение зон влияния сильных и слабых сторон, возможностей и угроз дает представления о наиболее адекватных изменениях в продвижении услуги предоставления гарантий по кредитам субъектам МСП:

Квадрат «Возможности — Сильные стороны»

1. Сегментация рынка:

a. Выделение групп потребителей в соответствии с изменением кредитной политики банков-партнеров и потребностей клиентов. В частности по срокам кредитования, объемам кредита, залоговым требованиям, отраслевой и географической принадлежности СМСП, опыта и пр. Четкое определение характеристик сегментов, их потребностей и потенциала;

b. Определение целевых сегментов, оценка их привлекательности по критериям: емкость, перспективность (в отношении потребности в гарантиях);

c. Выявление новых сегментов.

2. Модификация рынка:

a. Привлечение новых целевых сегментов (бизнес-новичков, СМСП из районов и пр.);

b. Ревизия потребностей СМСП в поручительствах;

3. Модификация предложения:

a. Ревизия предложения в соответствии с потребностями выделенных целевых сегментов, адекватное изменение ассортимента и характера услуг;

b. Развитие и расширение ассортимента поддерживающих смежных и альтернативных услуг;

4. Реализация стратегии дифференцированного охвата целевых сегментов:

a. Формирование «индивидуального ассортимента» основных и поддерживающих услуг для каждого целевого сегмента;

b. Продвижение «индивидуальных» ассортиментов на целевые сегменты.

Квадрат «Возможности — Слабые стороны»

1. Модификация маркетинговых средств:

a. Развитие информационного обеспечения. Полное описание предлагаемого продукта и условий предоставления поручительства для клиентов каждого целевого сегмента;

b. Подробное описание всех бизнес-процессов по предоставляемым услугам (сертификация ISO);

c. Модернизация работы сайта (внедрение онлайн-консультирования);

d. Активизация рекламной деятельности, в частности в районах области. Распространение информации о предоставляемых услугах через центры притяжения СМСП;

e. Разработка системы стимулирующих мероприятий для клиентов Фонда.

2. Модификация ценовой политики:

a. Определение размера вознаграждения индивидуально для клиентов каждого целевого сегмента;

b. Изменение механизма оплаты стоимости услуг. Введение дифференцированной системы оплаты в зависимости от ключевых условий предоставления гарантий.

3. Модификация политики распределения:

a. Увеличение численности банков-партнеров за счет «новых» банков;

b. Изменение пассивной двухуровневой («банк-фонд-банк») системы распределения и продвижения на активную («фонд-банк»)

Квадрат «Угрозы — Сильные стороны»

1. Модификация ассортиментной политики:

a. Увеличение срока действия поручительств;

b. Дифференциация максимального размера поручительств;

c. Дифференциация величины покрываемых обязательств по кредиту;

d. Формирование дифференцированного ассортимента поручительств для клиентов целевых сегментов;

e. Предложение дифференцированного ассортимента целевым сегментам.

Квадрат «Угрозы — Слабые стороны»

1. Изучение и анализ рынка долгосрочных кредитов:

a. Исследование и анализ потребностей клиентов рынка долгосрочных кредитов;

b. Формирование ассортимента услуг, соответствующих потребностям клиентов;

c. Разработка условий предоставления поручительств по долгосрочным кредитам.

2. Формирование комплексной программы предоставления поручительств:

a. Подготовка комплексной программы поддержки СМСП по реализации долгосрочных инвестиционных проектов (при участии профильных комитетов органов исполнительной власти и банков-партнеров).

Учитывая, что продуктовое предложение Фонда находится на стадии зрелости, наиболее подходящими стратегиями маркетинга могут быть:

1. Модификация рынка — удержание существующих клиентов и привлечение новых на основе более детальной сегментации рынка в соответствии с новой банковской сегментацией. Активизировать выход на сегменты районного уровня. При сегментации учесть приоритетные направления.

2. Модификация предложения в соответствии с новой сегментацией и переход от стратегии концентрированного маркетинга к стратегии дифференцированного маркетинга в виде избирательного сегментирования — т. е. формирование отдельного привлекательного предложения для каждого целевого сегмента. Разработка активно действующей системы дополнительных услуг:

a. Финансовое консультирование;

b. Консультирование по бизнес-проектированию;

c. Консультирование по инновационному проектированию;

3. Модификация маркетинговых средств:

a. Разработка и реализация более гибкой ценовой политики;

b. Развитие системы коммуникативных мероприятий: активизация рекламы, онлайн-обслуживание, обновление существующего сайта, создание более прозрачных условий получения услуги и пр.;

c. Разработка системы стимулирующих мероприятий для привлечения клиентов к повторному обращению в Фонд;

d. Разработка системы активного привлечения клиентов путем изменения траектории с «банк-фонд-банк» на траекторию «фонд-банк». Для это, в том числе, послужат новые услуги. Обеспечение соответствия политики предложения и ценовой политики для новых целевых сегментов: изменение размера и механизма оплаты стоимости поручительства.

Анализ ситуации показывает, что банки-партнеры практически не заинтересованы в услугах Фонда и, в некотором смысле, становятся его конкурентами.

Изменение условий «партнерства» указывает на необходимость активной и гибкой политики со стороны Фонда. Мониторинг внешней среды, прогнозирование изменений в потребностях клиентов и кредитной политики банков должны стать основой для формирования предложений гарантийного фонда.

Литература:

1. Бахотский В. В. Маркетинговые стратегии: Учебное пособие / В. В. Бахотский; — Псков: Издательство ППИ, 2008. — 113 с. — ISSN 978–5-91116–052–1

2. Официальный сайт АНО «Фонд гарантий и развития предпринимательства Псковской области» [Электронный ресурс]. Режим до-ступа: URL: // http://www.mppskov.ru/poruchitelstva/ predprinimatelu/?cat=1