Рынок кредитования населения является неотъемлемой составляющей экономической стабильности, важнейшим фактором ускорения роста российской экономики, обеспечения растущего спроса населения на качественные банковские услуги.

Кредит ускоряет получение населением определенных благ (товаров, услуг), которые оно могло бы иметь только в будущем — при условии накопления суммы денежных средств, необходимой для покупки данных товарно-материальных ценностей или услуг, строительства и др.

Выдача кредита населению, с одной стороны, увеличивает его текущий платежеспособный спрос, повышает жизненный уровень; с другой стороны — ускоряет реализацию товарных запасов, услуг, способствует увеличению капитала производителей товаров. На сегодняшний день для большинства населения России кредит является единственной возможностью осуществления своих потребностей.

Кредитный рынок — это экономическое пространство, где организуются отношения, обусловленные движением свободных денег между заемщиками и кредиторами на условиях возвратности и платности. При этом могут иметь место кредитные отношения между следующими участниками:

- Центральным банком и коммерческими банками;

- коммерческими банками (друг с другом);

- коммерческими банками и обслуживаемыми ими юридическими и физическими лицами;

- российскими и зарубежными банками.

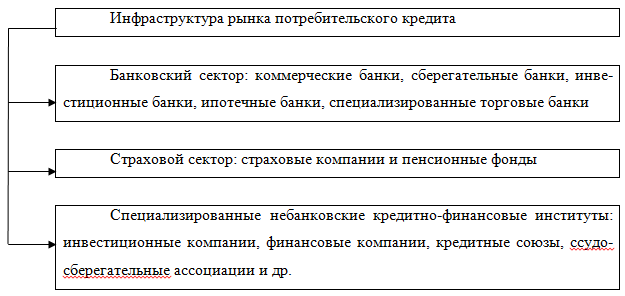

Инфраструктура рынка потребительского кредита представляет собой совокупность финансово-кредитных учреждений, одной из функций которых является предоставление кредитов частным лицам (рисунок 1).

Рис. 1. Инфраструктура рынка потребительского кредита.

Банковское кредитование физических лиц достигло в России в 2013г. астрономической суммы. За прошедший год отечественные банки выдали населению кредитов на 9 триллионов 935,8 млрд. рублей. Это на 2 триллиона 213,9 млрд. рублей больше, чем за 2012 год.

В то же время, по данным Банка России, в прошедшем году темпы банковского кредитования физических лиц постепенно начали снижаться. Если в 2011 и 2012 годах объемы выдачи кредитов увеличились соответственно на 37,5 % и 39,4 %, то за 2013 год рост оказался немного скромнее — 28,7 %.

При этом граждане предпочитают брать взаймы в отечественных денежных знаках. Объем выданных банками в 2013г. кредитов в рублях (9,708 триллионов) в 43 раза превысил кредиты в иностранной валюте — они составили «всего лишь» 227 миллиардов рублей в пересчете по курсу.

Вызывает озабоченность тот факт, что просроченная задолженность физических лиц по кредитам увеличились за 2013г. на 127 млрд. рублей (или 40,6 %), достигнув к 1 января 2014 года 439,5 млрд. рублей. Это — 4,4 % от общей суммы выданных кредитов.

Согласно оценки кредитного бюро «Секвойя кредит консолидейшн», Южный федеральный округ лидирует по темпам роста выданных кредитов — составили 36,7 %. Центральный федеральный округ опережает других по объемам кредитования физических лиц — здесь они увеличились до 3,2 триллионов рублей.

А вот заемщики Дальневосточного федерального округа хуже остальных справляются с взятыми на себя обязательствами по обслуживанию займов. Просроченная задолженность по кредитам выросла здесь в 2013 году на 68,5 %.

Наиболее дисциплинированными плательщиками по кредитам стали заемщики в Центральном федеральном округе. Просроченная задолженность выросла здесь только на 40,8 % при общероссийском росте «плохих кредитов» на 47,1 %.

В целом, предпринимаемые Банком России меры позволили в 2013г. снизить темпы роста банковского кредитования, в первую очередь по необеспеченным розничным кредитам, а также уменьшить уровень угрозы кредитного «пузыря».

По прогнозам Банка России совокупный прирост портфеля потребительских займов в 2014 году составит не более 20 % (в 2011–2013 годах прирост составлял 45 %). По данным ЦБ РФ доля платежей по кредитам в доходах заемщиков в 2013 году превысила 30 %. Следовательно, банкам ничего не остается, кроме как сокращать объемы кредитования и ужесточать условия выдачи займов.

Рынок потребительского кредитования с конца 2013 года находится в состоянии стагнации. Банки стали выдавать меньше кредитов, более тщательно подходят к оценке заемщиков и меняют свои бизнес-модели.

В связи с ужесточением контроля Центрального Банка РФ над финансовыми организациями, потребительский кредит в 2014 году претерпит существенные изменения. Регулятор старается не допустить ситуацию, когда заемщики не смогут расплатиться по своим кредитным обязательствам, что приведет к обвалу рынка.

Центральный Банк путем давления на капиталы банков, специализирующихся на необеспеченных займах, заставляет их снизить темпы роста до 25 %. В перспективе планируется, используя подобную тактику в течение 1,5–2 лет, добиться снижения роста потребительского кредитования до 10 %-15 %. Когда темпы роста кредитования превышают темпы роста доходов населения, такие меры оправданы.

Литература:

1. Лаврушин О. И., Банковское дело. — М.: Финансы и статистика, 2012.

2. Головин Ю. В., Львов Ю. И. Банки и банковские операции в России. — М.: Проспект, 2011.

3. http://mir-procentov.ru/potrebitelskie-kredity/obzory-publikacii/obzor-rynka-potreb-kreditovaniya-012014.html Обзор рынка потребительского кредитования за первый квартал 2014 года.

4. http://www.msibank.ru/kredit/potrebitelskie-krediti/chto-gdat-v-2014.html Тенденции на рынке потребительских кредитов.

5. http://www.cbr.ru/publ/archive/root_get_blob.aspx?doc_id=9525 Отчет о развитии банковского сектора и банковского надзора в 2013 году.