Статья раскрывает теоретико-методические основы понятия «депозит». Особое внимание в работе автор акцентирует на классификации депозитов банка. В статье автор анализирует особенности видов вкладов.

Ключевые слова:депозит, вклад, банк.

Под депозитом (вкладам) в мировой банковской практике понимаются денежные средства или ценные бумаги, отданные на хранение в финансово-кредитные или банковские учреждения [1]. Понятие «депозит» как таковое имеет несколько значений. Так, Гражданский Кодекс РФ в статье 834 определяет депозит через договор банковского вклада (депозита), где банк, принявший от вкладчика денежную сумму, обязуется по договору возвратить сумму вклада и выплатить проценты. По Федеральному закону «О банках и банковской деятельности», вклад — это денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в банке на территории Российской Федерации на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада. Наряду со вкладами в банках и иных кредитно-финансовых институтах оно может означать также ценные бумаги, переданные на хранение в кредитно-финансовые институты; взносы под оплату таможенных пошлин, сборов, налогов; взносы в административных органах в обеспечение иска, явки и т. д.

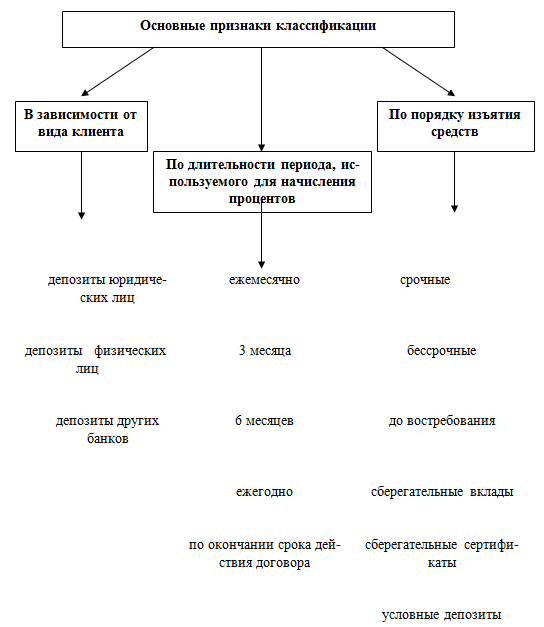

Как правило, все депозиты, как до востребования, так и на срок, считаются основным источником банковских ресурсов [2]. Это обусловлено особенностью деятельности банков, заключающейся в незначительном удельном весе собственных средств в банковских пассивах [3]. Классификация депозитов представляет собой их разделение на различные группы по ряду признаков. Схема 1.

Классификация нужна прежде всего для статистики, анализа, принятия управленческих решений в банковской сфере, а также для информирования как имеющихся, так и потенциальных клиентов. Сложность заключается в том, что в банковской и инвестиционной практике постоянно появляются все новые и новые виды финансовых продуктов, которые бывает трудно однозначно отнести к той или иной классификационной группе.

Рис. 1. Классификация депозитов

Рассмотрим подробнее особенности перечисленных видов счетов.

Депозиты для юридических лиц могут быть открытыми (для размещения денежных средств), закрытыми (в виде запечатанных емкостей с пломбами) и сейфовыми (для хранения денежных и иных ценностей). Открытый депозит может быть до востребования, срочный и бессрочный. Также могут использоваться аккредитивы, счета для обслуживания факторинговых операций, чековые книжки и др.

Для физических лиц предусмотрены более разнообразные депозиты: сберегательные счета и сертификаты, пенсионные, накопительные, условные (к 18-летию ребенка, к поступлению в вуз, к бракосочетанию, и т. д.).

Межбанковские депозиты — это счета одного банка в других банках, необходимые для организации быстрых и эффективных расчетов между клиентами этих банков, а также способствующие рациональному перераспределению кредитных ресурсов. Они служат инструментом налаживания устойчивых корреспондентских отношений между банками.

Корреспондентские отношения — договорные отношения между кредитными учреждениями, банками, устанавливаемые в целях осуществления платежно-расчетных операций по поручению друг друга. Корреспондентские отношения могут включать и иные виды услуг, в том числе банки-корреспонденты могут прокредитовать клиента сверх суммы лимита, установленной для одного банка. Кроме того, крупные банки-корреспонденты для более мелких могут давать консультации по управлению инвестиционным портфелем, покупать, продавать, хранить и управлять ценными бумагами по их поручению [1].

Вклады до востребования или текущие предназначены для их повседневного использования клиентами в качестве средства платежа, вносятся и изымаются без указания срока и могут быть истребованы в любой момент по желанию вкладчика полностью или частично. Вклады до востребования размещают клиенты, желающие иметь средства в ликвидной форме, а расчеты по таким вкладам проводятся наличными деньгами, чеками, переводами или векселями. При этом вклады до востребования следует отличать от так называемых «дневных денег», когда речь идет о депозите на один день [4].

Однако коммерческие банки в большей степени заинтересованы в расширении сферы применения срочных депозитов, поскольку это увеличивает наиболее устойчивую часть его кредитных ресурсов. По сравнению с текущими вкладами, имеющими краткосрочный характер, срочные депозиты размещаются на более длительное время и могут быть востребованы вкладчиками по истечении установленного срока. Со стороны вкладчика смысл долгосрочного размещения временно свободных денежных средств состоит в получении более высоких процентов. Банк также заинтересован в таких депозитах, поскольку может размещать их в виде кредитов на более длительное время и, соответственно, увеличивать доходы от процентов. Клиент в случае необходимости может досрочно изъять (полностью либо частично) срочный вклад, но при этом банк вправе существенно снизить размер процентов, подлежащих выплате вкладчику. Данное условие специально оговаривается в договоре срочного депозитного вклада, являющимся основным документом, определяющим права, взаимные обязанности и экономическую ответственность банка и вкладчика как двух равноправных партнеров.

В зависимости от сроков размещения средств срочные вклады подразделяются на:

1. Краткосрочные депозиты, или короткие депозиты — временное размещение свободных денежных средств на срок от 1 ночи до 1 месяца под более высокий процент, чем по стандартным и сберегательным счетам. Выгодны для обеспечения сохранности относительно большой суммы денег, полученной, например, от продажи одного актива и предназначенной для последующей покупки другого. По некоторым другим классификациям, краткосрочные депозиты — такие, срок которых не превышает 3 месяцев.

2. Долгосрочный депозит — от 3–6 месяцев и до года-полутора, иногда больше. Но в условиях высокой инфляции размещать срочные вклады на длительное время, как правило, нецелесообразно.

3. Срочный депозит — это также и средства, полученные от других коммерческих банков-корреспондентов на конкретный срок (3, 6, 9 месяцев и т. д.).

Важную роль в ресурсах банков играют сберегательные вклады населения, в частности вклады целевого назначения. Они вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки. Банки принимают целевые вклады, выплата которых приурочена к периоду отпусков, дням рождений, практикуются также «новогодние вклады» — в течение года банк принимает небольшие вклады на празднование Нового года, а в конце года банк выдает деньги вкладчикам, желающие же могут продолжать накопление денег до следующего нового года. Эти вклады пользуются большой популярностью у рядовых граждан в экономически развитых странах [5]. Сберегательные вклады предусмотрены только для физических лиц, хранящих и накапливающих денежные средства в банке.

Сберегательный сертификат также представляет собой разновидность долгосрочного вклада. Это письменное подтверждение банка о внесении клиентом денежных средств на депозит на определенный срок (обычно от 3 месяцев до 3 лет) под фиксированный процент, являющееся ценной бумагой.

Условные депозиты — депозиты, средства которых можно изымать только при наступлении определенных заранее оговоренных условий.

Российские банки предлагают ряд продуктов под общим названием инвестиционные депозиты. Доход по ним гораздо выше, чем при обычном депозите, при условии, что, одновременно с открытием вклада в банке, клиент размещает такую же сумму в паевом инвестиционном фонде, партнере банка. Рассмотрим особенности этих вкладов, их плюсы и минусы, целесообразность использования.

Процесс заключения инвестиционного депозита по своей финансовой сути представляет две сделки:

- краткосрочный депозит в банке, гарантией которого является закон РФ о страховании вкладов физических лиц;

- доверительное управление ПИФом.

Данная форма привлечения денежных средств относительно новая на российском финансовом рынке. Сегодня она не получила большого распространения. Интерес к инвестиционным депозитам есть у тех людей, которые хотят иметь пассивный доход и упрочить свое положение на фондовом рынке одновременно.

Главная цель данного вида депозитов — помочь освоиться на фондовом рынке новичкам, примерить «на себя» его особенности. Вкладчики, которые решаются на подобный эксперимент с собственными сбережениями, имеют очень высокую степень доверия к банку. Инвестиционный депозит — это своеобразное переходное звено между пассивным доходом от банка и более серьезными паевыми дивидендами.

Данный вид депозита дает вкладчику свободу выбора инвестиций. В периоды экономического спада можно инвестировать в консервативные стратегии, например, в облигации. В периоды подъема инвестиции можно направить в более прогрессивные паевые фонды. На растущем рынке целесообразно вкладывать и в отраслевые фонды.

Размещение средств и на депозите, и в паевом инвестиционном фонде решает две задачи:

- дает возможность получить процент по вкладу и гарантию его возврата;

- получить доход на фондовом рынке.

Для новичков банки предлагают проценты по инвестиционным депозитам, которые перекроют, в случае неудачного старта, убытки на фондовом рынке. В этом состоит главная привлекательность для клиентов. Частный инвестор может не иметь вообще никакого опыта работы на фондовом рынке. Его риск страхуется банком.

К недостаткам, а точнее особенностям инвестиционных депозитов следует отнести:

- их краткосрочность (данный тип вклада открывается на срок не более 6 месяцев);

- невозможность пролонгации.

Рискнуть открыть инвестиционный депозит можно посоветовать людям, которые ценят преимущества типа «два в одном». Классический депозит — это возможность сохранения свободных денег и увеличения капитала посредством получения процентов. Паевые инвестиционные фонды не дают гарантию доходности или сохранности. Смешанный продукт удачно распределяет накопленный капитал. Сохранность его и некоторый риск «живут рядом» одновременно. Если повезет, то доход, который получает банк от продажи паевого инвестиционного фонда, переходит в актив клиента в виде повышенной процентной ставки по вкладу, и он будет значительно превышать прибыль от обычного депозита.

Банки, со своей стороны, заинтересованы в привлечении инвестиционных депозитов по следующим причинам:

- возможности маневрировать ликвидностью;

- удержания клиентов выгодными предложениями;

- получения дохода.

Потенциальные вкладчики боятся повторения кризиса, спада рынка, других причин, которые никто не может спрогнозировать. Однако, открытие инвестиционного депозита, который попадает под банковские гарантии — это один из способов не только увеличить доход, а изменить свое финансовое положение принципиально.

Коммерческие банки в стремлении привлечь новых клиентов вынуждены разрабатывать и внедрять новые банковские продукты, в том числе депозиты. Больше шансов победить в борьбе за клиентов имеют те банки, которые способны предложить более привлекательные и выгодные условия размещения денег, особенно такие, как структурный, инвестиционный депозит, индексный депозит, а также дополнительные финансовые льготы.

Литература:

1. Банковское дело. Справочное пособие/ Под ред. Ю. А. Бабичевой -М.: Экономика, 1994. — 397с.

2. Мелехин Ю. В., Рынок сбережений / Ю. В. Мелехин — М.: Акционер, 2002. 152с.

3. Воронова Н. С., Мирошниченко О. С. Подходы к структурированию понятийного аппарата теории банковского капитала // Финансы и кредит. — 2013. — № 34 (562). — С. 9–19.

4. Костерина Т. М., Банковское дело. Учебно-практ. пос. ЕАОИ, 2009, 360с.

5. Общая теория денег кредита: Учебник/ Под ред. Е. Ф. Жукова — М.: Банк и биржи, ЮНИТИ,1995.