Развитие малого бизнеса и предпринимательства — это задача, которая имеет очень высокий социальный эффект. Важность развития этого направления бизнеса для государства и общества состоит в том, что малый бизнес является основой устойчивости экономики, эффективным инструментом обеспечения самозанятости населения и формирования среднего класса.

Поддержка малого бизнеса — одно из приоритетных направлений работы ОАО «Сбербанк России». (Генеральная лицензия на осуществление банковских операций от 8 августа 2012 года № 1481).

В соответствии с концепцией развития малого и микробизнеса ОАО «Сбербанк России» ставит перед собой следующие задачи:

- завоевать лидирующие позиции на рынке по работе с малым бизнесом;

- предоставить малому бизнесу широкий комплекс финансовых и нефинансовых услуг и сервисов;

- расширить сеть центров развития бизнеса;

- организовать эффективное взаимодействие с институтами государственной и общественной поддержки малого и среднего бизнеса, а также с профессиональными объединениями предпринимательства. [3]

На сегодняшний день в ОАО «Сбербанк России» представлено большое количество специализированных кредитных программ, продуктов и услуг в целях поддержки субъектов малого предпринимательства.

Таблица 1

Продукты и услуги субъектам малого предпринимательства ОАО «Сбербанк России»

|

№ п/п |

Наименование программного продукта, услуги |

Характеристика программного продукта, услуги |

Срок предоставления кредита |

Процентная ставка |

Сумма предоставляемого кредита |

|

1. |

Кредит «Доверие». Стандартный тариф |

Беззалоговый кредит на любые цели |

до 48 месяцев |

от 18,5 % |

до 5 млн. руб. |

|

2. |

Кредит «Доверие». Тарифный план «Лига бизнес» |

Беззалоговый кредит на любые цели |

до 36 месяцев |

17 % |

до 3 млн. руб. |

|

3. |

Кредит «Бизнес-Доверие» |

Беззалоговый кредит на любые цели |

до 48 месяцев |

от 17,17 % |

до 5 млн. руб. |

|

4. |

Кредит «Бизнес-Оборот» |

Кредит на пополнение оборотных средств |

до 48 месяцев |

от 14,76 % |

от 150 тыс. руб. |

|

5. |

Кредит «Бизнес-Овердрафт» |

Кредит на пополнение оборотных средств |

до 12 месяцев |

от 12,59 % |

до 17 млн. руб. |

|

6. |

Кредит «Госзаказ» |

Кредит на пополнение оборотных средств |

до 24 месяцев |

от 15,26 % |

до 200 млн. руб. |

|

7. |

Кредит «Бизнес-Рента» |

Кредит на пополнение оборотных средств |

до 120 месяцев |

от 13,75 % |

до 200 млн. руб. |

|

8. |

Кредит «Бизнес-Старт» |

Кредит на создание бизнеса по программе франчайзинга или на основании типового бизнес-плана |

до 60 месяцев |

18,5 % |

до 7 млн. руб. |

|

9. |

Кредит «Экспресс-Авто»

|

Быстрый кредит на приобретение транспортного средства для бизнеса или личного пользования |

до 60 месяцев |

от 16,75 % |

от 150 тыс. руб. до 5 млн. руб. |

|

10. |

Кредит «Бизнес-Авто» |

Кредит на приобретение необходимых транспортных средств для ведения бизнеса |

до 96 месяцев |

от 14,50 %, |

от 150 тыс. руб. |

|

11. |

Кредит «Экспресс-Актив» |

Быстрый кредит на приобретение нового оборудования для бизнеса |

до 60 месяцев |

от 16,75 % |

до 5 млн. руб |

|

12. |

Кредит «Бизнес-Актив» |

Кредит на приобретение необходимого оборудования для использования в хозяйственной деятельности |

до 96 месяцев |

от 14,93 % |

от 150 тыс. руб. |

|

13. |

Кредит «Бизнес-Недвижимость» |

Кредит на получение финансирования для приобретения коммерческой недвижимости |

до 120 месяцев |

от 14,4 % |

от 150 тыс. руб. |

|

14. |

Кредит «Бизнес-Инвест» |

Кредит на получение финансирования для приобретения имущества, осуществления ремонта или строительства, а также рефинансирования текущей задолженности Заемщика перед другими банками/лизинговыми компаниями |

до 120 месяцев |

от 14,81 % |

от 150 тыс. руб. |

|

15. |

Кредит «Бизнес-Проект» |

Кредит на получение средств на финансирование инвестиционных проектов: расширение бизнеса, модернизацию производства или открытие нового направления деятельности |

до 120 месяцев |

от 15,31 % |

до 200 млн. руб. |

|

16. |

Бизнес-Оборот |

Рефинансирование кредитов, выданных на пополнение оборотных средств для производства, торговли и предоставления услуг |

до 48 месяцев |

от 14,76 % |

от 3 млн. руб. |

|

17. |

Бизнес-Инвест |

Рефинансирование кредитов, выданных на приобретение основных средств, модернизацию производства, осуществление текущего ремонта основных активов бизнеса |

до 120 месяцев |

от 14,81 % |

от 3 млн. руб. |

|

18. |

Бизнес-Рента |

Рефинансирование кредитов компаний, занимающихся сдачей в аренду коммерческой недвижимости |

до 120 месяцев |

от 13,75 % |

до 200 млн. руб. |

|

19. |

Бизнес-Проект |

Рефинансирование кредитов, выданных на финансирование инвестиционных проектов, связанных с расширением действующего бизнеса или открытием новых направлений деятельности |

до 120 месяцев |

от 15,31 % |

до 200 млн. руб. |

|

20. |

Бизнес-Гарантия |

Система дистанционного банковского обслуживания, представляющая возможность посредством стандартного интернет-браузера подготавливать т отправлять платежные документы, а так же совершать другие операции |

- |

- |

- |

|

21. |

Деловая среда |

Специализированный портал для общения, развития и ежедневной деятельности предпринимателей. Основные направления: видео-лекции, вебинары, онлайн — тесты, электронная торговая площадка и т. д. |

- |

- |

- |

Источник: Сайт http://tmb72.ru/ Официальный сайт информационной поддержки субъектов малого и среднего предпринимательства города Тюмени

Большинство кредитных продуктов и услуг появились сравнительно недавно — (сентябрь 2012 года — тиражирован продукт «Экспресс-Авто» — кредит на приобретение автотранспорта для коммерческих и личных нужд, июль 2012 года — внедрен продукт «Экспресс-Актив» — кредит на приобретение оборудования, 2012 год — кредитный продукт «Бизнес-Старт». Это продукт для начинающих предпринимателей, созданный с использованием технологии франчайзинга.), но уже способствовали решению первоочередных проблем развития малого предпринимательства в России. На 1 января 2014 года к проекту “Бизнес-Старт” проявило интерес более 26 тыс. чел., подано более 3,5 тыс. заявок, предоставлено более 2 тыс. акцептов, выдано 456 кредитов на 725 млн руб. С июня 2013 года в данном сегменте запускается по два бизнеса ежедневно. За время проекта к программе присоединилось более 90 компаний франчайзеров, и их число постоянно растет. Для открытия бизнеса Банк предлагает 18 типовых бизнес-планов партнеров. [2]

Таким образом, в 2012 году банку удалось добиться существенных результатов в части развития продуктового ряда, что значительно увеличило объем кредитования субъектов малого предпринимательства в 2013 году.

·

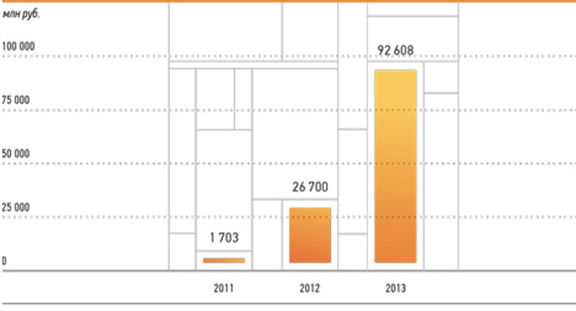

Рис. 1. Объем кредитования ОАО «Сбербанк России» субъектов малого предпринимательства (кредитный портфель)

Конечно, не все проблемы банк может решить самостоятельно, но понимание потребностей клиентов дает хорошую возможность фокусироваться на том, что важно для них.

Таблица 2

|

Первоочередные проблемы развития малого предпринимательства |

Решения, предлагаемые ОАО «Сбербанк России» |

|

Нехватка знаний для ведения бизнеса, низкая доступность квалифицированного персонала |

- проект «Школа бизнеса» в рамках программы «Деловая среда: тестирование, обучение практическим навыкам предпринимательства - дистанционное обучение на базе центров развития бизнеса |

|

Высокий уровень доходов

|

- налоговое консультирование и разъяснение официальной позиции налоговых органов, в том числе от представителей ФНС (в центрах развития бизнеса) - оптимизация расходов на налоговое администрирование за счет специального программного обеспечения в проекте «Магазин» программы «Деловая среда» |

|

Низкая доступность финансов |

- широкий спектр современных банковских продуктов для успешного старта и развития бизнеса с учетом потребностей предпринимателей в финансировании (беззалоговое нецелевое кредитование, инновационное финансирование открытия бизнеса «с нуля», инвестиционное кредитование, краткосрочные оборотные кредиты и др.) |

|

Низкий спрос в отрасли |

- проект «Торговая площадка» в рамках программы «Деловая среда» - электронные аукционы на площадке Сбербанка - развитие кредитного продукта «Госзаказ» |

|

Неразвитая инфраструктура |

- финансирование индустриальных парков - сеть Центров развития бизнеса Сбербанка России по всей стране - сотрудничество с системой гарантийных фондов для предоставления поручительств по кредитам субъектов малого предпринимательства |

В соответствии со Стратегией развития Сбербанка до 2018 года ОАО «Сбербанк России» планирует стать основным банком — партнером малого бизнеса в стране. “Мы хотим, чтобы клиенты выбирали нас, потому что наши продукты и финансовые решения наиболее понятны, удобны и выгодны для них, так как они лучше всего соответствуют их потребностям на каждой стадии развития их бизнеса. Мы также хотим, чтобы клиенты приходили к нам, потому что они уверены в том, что с нами они максимизируют вероятность успеха своего бизнеса, будь то на стадии его запуска или на этапе его развития. Мы верим в то, что за счет масштаба нашей работы мы сможем оказать существенное положительное влияние на развитие предпринимательства в стране в целом.” [3]

Для реализации этих целей ОАО “Сбербанк России” планируется решить три группы задач:

- формировать четкое ценностное предложение для различных категорий клиентов ММБ и соответствующую ему продуктовую линейку;

- построить эффективную модель обслуживания клиентов данного сегмента;

- реализовать ряд поддерживающих мероприятий, в первую очередь в части аналитики и систем управления взаимоотношениями с клиентами, построения многоканальной системы продаж и обслуживания, а также построения эффективной транзакционной платформы. [3]

В последние годы на рынке кредитования малого бизнеса происходят достаточно значимые изменения. Банки и государство стали уделять данному сегменту большее внимание. Основным внешним источником предоставления финансовых ресурсов субъектам малого бизнеса в России выступает банковское кредитование. ОАО «Сбербанк России» является основным банком-партнером малого бизнеса в стране.

Литература:

1. Сайт http://tmb72.ru/ Официальный сайт информационной поддержки субъектов малого и среднего предпринимательства города Тюмени

2. Сайт: http://cbr.ru Официальный сайт Центрального банка Российской Федерации

3. Сайт: http://www.sberbank.ru Официальный сайт ОАО «Сбербанк России»