Экономика России на современном этапе своего существования все еще находится на пути поиска модели своего дальнейшего развития, которая способствовала бы ее активному росту. Налоговая политика государства — одно из важнейших направлений регулирования экономики, которое позволяет правительству реализовать все его обязательства. В развитии государства огромную роль играет его бюджет, наполнение которого напрямую зависит от фискальной политики. Регулирование экономики с помощью налогов также сказывается на бюджете страны, так как предоставление льгот или наоборот, ужесточение санкций приводит к разным откликам со стороны всей экономики государства в целом.

Налог — это «обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований» [1].

Немаловажной составляющей экономической системы является стабильность и устойчивость налогообложения в стране, поскольку она играет важную роль в государственном регулировании экономики, финансовом обеспечении государства, а также оказывает влияние на социальную стабильность. Поэтому, государству необходимо выработать оптимальную налоговую систему. Построение оптимальной налоговой системы одномоментно — практически невыполнимая задача, так как любая деталь может повлечь за собой совершенно разные последствия. Также, государство и экономика постоянно развиваются, поэтому и налоговая система не может быть статичной, она должна совершенствоваться и постоянно доводиться до уровня экономики, а также способствовать дальнейшему развитию и совершенствованию экономики.

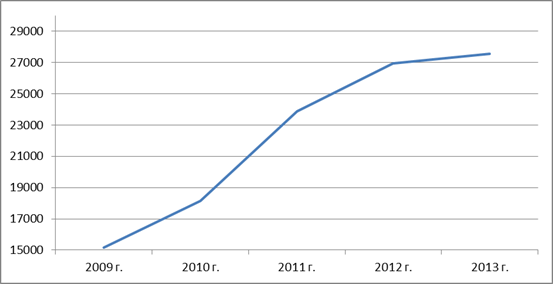

Рис. 1. Динамика поступления налогов и сборов в консолидированный бюджет РФ за период 2009–2013 гг. [2]

К основным проблемам российской системы налогообложения можно отнести способ расчета налога на доходы физических лиц. Большинство экономистов сходятся на мнении, что прогрессивная процентная ставка (вместо действующей сейчас пропорциональной) по этому виду налогов заметно смягчила бы расслоение общества на «бедных» и «богатых», способствовала бы расширению «среднего класса», численность которого в России критически мала [3].

Неравномерность распределения налогов между плательщиками, также является проблемой. В настоящее время в России процветает теневая экономика, в которой вращаются большие деньги. Компании, незаконным образом уходящие от налогов богатеют, а законопослушные налогоплательщики возмещают недостачи в государственный бюджет. Таким образом снова усиливается расслоение общества.

Налоги собираются в том регионе, в котором зарегистрировано предприятие, следовательно, если главный офис компании находится в одном городе, а основная деятельность ее развернута в другом, то вся налоговая прибыль все равно поступит в город, где зарегистрирована организация. Так как основная масса крупных российских компаний зарегистрированы в Москве, то и огромные налоговые сборы направлены туда, не смотря на то, что работают в этих компаниях люди из совершенно разных регионов страны. Таким образом, налоговые сборы в России распределяются не равномерно, вследствие чего одни регионы развиваются быстрее, а другие отстают.

Также, одной из главных проблем отечественной налоговой системы является наличие большой доли теневой экономики в государстве. Это означает, что важным направлением совершенствования должно быть усиление налогового контроля. Необходимо предоставить налоговой службе России возможность проведения анализа доходов как физических, так и юридических лиц, исходя из их расходов. На примере зарубежного опыта (налоговая система Франции), можно создать способ исчисления реального дохода физических лиц, при их несогласии с расчетами налоговой службы, гражданин должен будет доказать неправоту служб, раскрыв источник своего дохода. Также, необходима серьезная проверка движения капитала юридических лиц, так как огромное количество денежных средств уходят из государства в оффшорные зоны.

Одним из путей утечки капиталов является зона свободной торговли СНГ, через Белоруссию и Казахстан. Под видом покупки товаров организации России отправляют денежные средства за пределы государства, но товары на российский рынок не поступают. То есть из-за слабого контроля на границе, путем подделки товарно-транспортных накладных, незаконно переводятся деньги на банковские счета других стран, а оттуда в оффшоры, а отечественный рынок не получает товаров.

Белорусские власти предоставляют российским банкам возможность проверки достоверности транспортных документов, а также положения на рынке организаций-получателей денежных средств на предмет их состоятельности, однако, российское государство на законодательном уровне не обязует банки осуществлять подобного рода проверки, имеется лишь такая рекомендация, и небольшие банки пренебрегают ею. Таким образом, сокращение оттока капитала из страны станет возможным, если государство усилит контроль над поступающими товарами через границу, а также обязует проверять межгосударственные переводы денег.

Сейчас между Россией и Белоруссией налажен крупный канал движения денежных средств, которые, уйдя в оффшоры, больше не работают внутри страны, тем самым не способствуют росту национальной экономики и не обеспечивают налоговых поступлений. Также изменения требует и способ взыскания налоговых задолженностей. В последние годы задолженность по налоговым сборам в среднем составляет семьсот миллиардов рублей, а это шесть с половиной процентов от налоговых поступлений. Штрафы за просрочку в уплате налогов должны представлять серьезную проблему для должников. Сейчас часто случается так, что организации или физическому лицу проще уплатить штраф, чем вовремя погасить налоговую задолженность. А от подобного поведения налогоплательщиков, государство лишается средств, направление расходования которых уже определено, а также возможной прибыли от использования этих средств. Государство вынуждено сокращать расходы на различные социальные программы.

Таким образом, для решения вышеизложенных проблем, налоговой службе Российской Федерации необходимо больше полномочий, чем она имеют сейчас. Если контроль будет осуществляться более серьезно и жёстко, то и уклоняющихся от уплаты станет гораздо меньше.

Также, нельзя не упомянуть о ставке налога на доходы физических лиц. Введение пропорциональной ставки помогло бы уйти от такого серьезного расслоения общества. Проблема такой реформы состоит опять же в высокой доле теневой экономики. Правительство страны уже не раз выражало опасения по этому поводу. Считается, что введение прогрессивной налоговой ставки толкнет большое число граждан на уклонение от налогов, и, сейчас государство получает от них тринадцать процентов от доходов, а в противном случае не будет получать вообще. Решение этой проблемы мы видим снова в повышении налогового и контроля. Конечно, невозможно обойтись изменениями лишь в налоговой системе страны. Необходимо комплексное воздействие на всю экономику страны. Так, при увеличении доли безналичных расчетов в государстве, контроль движения денежных средств будет более действенным, а, следовательно, станет возможным проведение более эффективного налогового контроля.

Российская налоговая система является достаточно сложной (по сложности налоговой системы Россия занимает сто тридцать четвертое место в мире), на уплату всех налогов, налогоплательщики тратят пятьдесят шесть рабочих дней. Возможно упрощение налоговой системы путем реструктуризации налогов, путем объединения ряда «родственных» налогов в общую группу. А государство будет самостоятельно расщеплять собранный общий налог по группам. Также, необходимо упрощение самого налогового кодекса, его структуризация. Следует изъять законы, инструкции и нормы, имеющие неоднозначное толкование.

Необходимо оптимально сочетать прямые и косвенные налоги. Страны с развитой экономикой отдает предпочтение прямым налогам, а ориентация на косвенные налоги подтверждает неспособность государства эффективно организовывать налоговый контроль. Также, совершенствование налоговой системы должно быть направлено и на повышение информированности граждан, создание прозрачности движения денежных средств. Доведение до сознания людей целей налоговых сборов немало важно. Если гражданин будет наверняка знать, на какие цели расходуются заработанные им деньги, то и отдавать их он будет сознательно.

Важно, чтобы люди имели возможность проследить движение налоговых сборов, могли видеть реальные результаты со стороны государства. А для этого необходимо создание прозрачной налоговой системы. Обеспечение доступности достоверной информации всем слоям общества, а также повышение финансовой грамотности населения, оказание консультационных услуг при исчислении и уплате налогов.

Литература:

1. Налоговый кодекс Российской Федерации

2. Официальный сайт Министерства финансов Российской Федерации // [Электронный ресурс] URL: http://info.minfin.ru/fbdohod.php

3. Рахманова С. Ю. Актуально о НДФЛ. (налоге на доходы физических лиц) М. Бератор-Паблишинг 2008г., 192с.