Последние несколько лет, примерно до начала осени 2008 года, российский кредитный рынок показывал устойчивые темпы роста. Так, с 01.01.2005 по 01.04.2009 остаток ссудной задолженности банковской государственной системы вырос в 5,2 раза и составил почти 21 трлн. руб [2]. Кредитование охватило все сферы российской экономики и населения. Развивался ипотечный рынок жилья, стремительными темпами выдавались кредиты населению на неотложные нужды и на приобретение автомобилей.

Однако, указанная, в целом позитивная, тенденция в сфере предоставления кредитов не могла не сказаться на абсолютном и относительном росте проблемной и просроченной ссудной задолженности. Последнее явление объективно: чем больше выдается кредитов, тем больше появляется просроченной задолженности, даже при сохранении равных степеней рисков.

При правильной организации кредитного процесса, а также работы с проблемными кредитами, темпы роста текущей ссудной задолженности должны опережать темпы роста просроченной.

К сожалению, в настоящее время тенденция развития процесса кредитования является прямо противоположной. Так, рост общей ссудной задолженности банковской системы только за 2008 год составил 1,4 раза, просроченной задолженности – 2,5 раза [2]. В 2009 году ситуация в лучшую сторону не изменилась.

Усиление и повышение эффективности мер по борьбе с проблемными кредитами является на текущий момент одним из наиболее важных вопросов в практике российских банков, и особенно актуальным в настоящих условиях финансового кризиса.

Авторы предлагают новый подход к задаче управления проблемными кредитами, грамотная постановка и решение которой необходимы для минимизации проблемной задолженности банка.

Известно, что платежеспособность заемщика по кредиту зависит от ряда факторов, таких как результаты финансово-хозяйственной деятельности, финансовая устойчивость, организационная стабильность, добросовестность и др. Следовательно, очевидна зависимость между данными факторами (внешними и внутренними), непосредственно влияющими на состояние заемщика, и объемом просроченной (проблемной) ссудной задолженности банка. Сформулируем указанную зависимость формально-математическим образом.

Ранее, в работе [1], были выделены основные направления деятельности банка по снижению уровня и предотвращения появления проблемных активов: 1) теоретическое, целью которого является анализ сформулированной проблемы и выявление основных факторов ее обуславливающих; 2) прикладное, целью которого является создание условий для реализации намеченных программ по работе с проблемными активами.

Основываясь на уравнениях, описанных в [1], расширим область влияющих факторов, введем понятие «проблемной ссудной задолженности» и, соответственно, получим некоторую систему уравнений, включающую функции многих переменных, и описывающую показатель удельного веса проблемной ссудной задолженности:

ОСЗ = ТСЗ + ПроблСЗ,

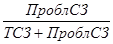

y = и ∙ 100% =  ∙ 100%,

∙ 100%,

y = F(ПроблСЗ, ТСЗ),

ПроблСЗ = F [f

[f (a,b,c,d,…), f

(a,b,c,d,…), f (k,l,m,n,…), f

(k,l,m,n,…), f (p,q,r,s,…), f

(p,q,r,s,…), f ( x,y,z, …)],

( x,y,z, …)],

ТСЗ = F [f

[f (a,b,c,d,…), f

(a,b,c,d,…), f (k,l,m,n,…), f

(k,l,m,n,…), f (p,q,r,s,…), f

(p,q,r,s,…), f ( x,y,z, …)],

( x,y,z, …)],

ПроблСЗ + ТСЗ = ОСЗ

где ОСЗ – общая ссудная задолженность банка;

ТСЗ – текущая ссудная задолженность банка;

ПроблСЗ – проблемная ссудная задолженность банка;

y – удельный вес проблемной ссудной задолженности;

F – известная функция изменения величины у от ПроблСЗ и ТСЗ;

F и F

и F – некоторые неизвестные функции, описывающие общие закономерности влияния макро-, мезо-, микро- и нано- факторов на показатели ПСЗ и ТСЗ, соответственно;

– некоторые неизвестные функции, описывающие общие закономерности влияния макро-, мезо-, микро- и нано- факторов на показатели ПСЗ и ТСЗ, соответственно;

f  , f

, f  , f

, f  и f

и f  – функции, определяющие результат комплексного влияния факторов на показатели ПСЗ и ТСЗ (для макро-, мезо-, микро-, и нано- факторов соответственно).

– функции, определяющие результат комплексного влияния факторов на показатели ПСЗ и ТСЗ (для макро-, мезо-, микро-, и нано- факторов соответственно).

Общая постановка задачи оптимизации показателя у, выглядит следующим образом:

y = F(ПроблСЗ, ТСЗ) → min,

Y ≤ y ≤ Y

≤ y ≤ Y ,

,

ОСЗ∙ (1– Y ) ≥ ТСЗ ≥ ОСЗ∙(1 – Y

) ≥ ТСЗ ≥ ОСЗ∙(1 – Y ),

),

Согласно этой системе уравнений банком ставится задача удержания параметра y в некотором «коридоре», соответствующем представлениям о «нормальном» уровне проблемной ссудной задолженности, (y  (0,1), Y

(0,1), Y и Y

и Y – соответственно минимальное и максимальное значение параметра, устанавливаемого экспертным путем.

– соответственно минимальное и максимальное значение параметра, устанавливаемого экспертным путем.

Развивая поставленную проблему необходимо выявить основные факторы, влияющие на образование проблемной задолженности и определить действия (условия), которые необходимо реализовать для ее предотвращения и минимизации.

Желаемым результатом для кредитора является полный и своевременный возврат выданного кредита. Следовательно, вероятность возврата задолженности заемщиком после реализации определенных действий должна оказаться равной 1, т.е. иначе – 100%. Заметим, что искомые действия и условия могут быть инициированы и реализованы не обязательно исключительно со стороны кредитора, но также и со стороны всех (и любых) участников кредитного процесса (договора): прямых (кредитор, заемщик) и косвенных (третьи лица, в том числе и государство). Запишем данное утверждение в математической форме, переформулируя ранее рассмотренную задачу в качественно новом виде.

Полагаем возможным, что событие А – погашение кредита происходит при условии, наступления событий – группы факторов, обусловливающих влияние кредитора (события B ), заемщика (события С

), заемщика (события С ), третьих лиц (события D

), третьих лиц (события D ) и неких других событий, действие которых в настоящей работе не исследуется из условного предположения об их минимальном влиянии на конечный результат (естественно, что в реальной жизни некоторые форс-мажорные факторы могут оказать решающее влияние, причем влияние это, в подавляющем числе случаев, будет негативным). Под факторами будем понимать те мероприятия и действия, которые необходимо предпринять каждому из участников кредитного процесса для того, чтобы вероятность погашения кредита стремилась к 1 (оказалась в итоге равной единице). Иными словами, необходимо определить такую группу факторов B, C и D, при реализации которых вероятность наступления условия А оказалась бы равной 1 (единице), то есть – кредит был бы погашен.

) и неких других событий, действие которых в настоящей работе не исследуется из условного предположения об их минимальном влиянии на конечный результат (естественно, что в реальной жизни некоторые форс-мажорные факторы могут оказать решающее влияние, причем влияние это, в подавляющем числе случаев, будет негативным). Под факторами будем понимать те мероприятия и действия, которые необходимо предпринять каждому из участников кредитного процесса для того, чтобы вероятность погашения кредита стремилась к 1 (оказалась в итоге равной единице). Иными словами, необходимо определить такую группу факторов B, C и D, при реализации которых вероятность наступления условия А оказалась бы равной 1 (единице), то есть – кредит был бы погашен.

Таким образом, с некоторой степенью погрешности считаем, что события B образуют полную вероятность событий, обусловливающих влияние кредитора. Аналогично события С

образуют полную вероятность событий, обусловливающих влияние кредитора. Аналогично события С образуют полную вероятность событий, обусловливающих влияние заемщика, а события D

образуют полную вероятность событий, обусловливающих влияние заемщика, а события D – полную вероятность влияния третьих лиц. С целью упрощения задачи будем исследовать ограниченное и одинаковое количество факторов из каждой группы, характеризующих влияние кредитора, заемщика и третьих лиц.

– полную вероятность влияния третьих лиц. С целью упрощения задачи будем исследовать ограниченное и одинаковое количество факторов из каждой группы, характеризующих влияние кредитора, заемщика и третьих лиц.

Вероятность наступления события A – погашение кредита под воздействием факторов, обуславливающих влияние кредитора можно выразить следующей формулой:

– погашение кредита под воздействием факторов, обуславливающих влияние кредитора можно выразить следующей формулой:

l

P(A )= ∑ P (A

)= ∑ P (A /B

/B ) * Р(B

) * Р(B )

)

i=1

где Р(B ) - априорная (безусловная) вероятность события B

) - априорная (безусловная) вероятность события B ;

;

P (A /B

/B ) – вероятность апостериорная, т.е. уточненная;

) – вероятность апостериорная, т.е. уточненная;

i – вероятность 1;

l – вероятность l.

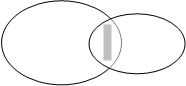

События A и B

и B имеют общую область пересечения.

имеют общую область пересечения.

A

B

B

Аналогично можно выразить вероятность погашения кредита под воздействием факторов обуславливающих влияние заемщика и третьих лиц:

m

P(A )= ∑ P (A

)= ∑ P (A / С

/ С ) * Р (С

) * Р (С )

)

j=1

n

P(A )= ∑ P (A

)= ∑ P (A / D

/ D ) * Р (D

) * Р (D )

)

k=1

Тогда, полная вероятность погашения кредита под воздействием всех факторов B , С

, С , D

, D может быть представлена следующей формулой:

может быть представлена следующей формулой:

Р(А)=P(A ) * P(A

) * P(A ) * P(A

) * P(A )

)

Рассмотрим также другой подход к определению полной вероятности события погашения кредита Р(А).

Предположим, что события B , С

, С , D

, D образуют полную группу событий. В этом случае, используя формулу полной вероятности, выразим вероятность наступления события А (погашение кредита) следующим образом:

образуют полную группу событий. В этом случае, используя формулу полной вероятности, выразим вероятность наступления события А (погашение кредита) следующим образом:

l m n

Р(А)= ∑ P (A / B

/ B ) * Р(B

) * Р(B ) + ∑ P (A

) + ∑ P (A / С

/ С ) * Р (С

) * Р (С ) + ∑ P (A

) + ∑ P (A / D

/ D ) * Р (D

) * Р (D )

)

i=1 j=1 k=1

Определим наиболее важные факторы при первичном рассмотрении задачи в разрезе участников кредитного процесса:

1) факторы Банка:

- добрая воля Банка;

- реструктуризация задолженности;

- невзимание штрафов;

- «точечные» инвестиции;

2) факторы Заемщика:

- добрая воля Заемщика;

- продажа нерентабельных активов (не ведущая к банкротству Заемщика);

3) факторы третьих лиц, включая государство:

- добрая воля третьих лиц, включая государство;

- уровень инфляции;

- преференции и льготы (налоговые, таможенные и др.);

- компенсация процентной ставки (полная или частичная).

Под фактором «доброй воли» для всех участников процесса кредитования (инвестирования) авторы понимают желание (намерение) конкретного участника (и их сообщества) предпринять все необходимые и достаточные (зависящие от него/них) меры по созданию условий максимального благоприятствования полному и своевременному исполнению заемщиком обязательств по погашению полученного кредита. Авторы убеждены, что данный фактор является ключевым, системообразующим в процессе возврата кредита.

Предполагается, что существует и еще один альтернативный подход к определению вероятности погашения кредита. В том случае, если события, обусловленные воздействием описанных выше факторов несовместны и не имеют область пересечения с событием А, формула полной вероятности будет выглядеть следующим образом:

l’ m’ n’

Р(А)= ∑ P(B )+ ∑ P(С

)+ ∑ P(С )+ ∑ D

)+ ∑ D )

)

=1

=1  =1

=1  =1

=1

где: P(B ) – погашение кредита под воздействием фактора B

) – погашение кредита под воздействием фактора B ;

;

P(С ) – погашение кредита под воздействием фактора С

) – погашение кредита под воздействием фактора С ;

;

P(D ) – погашение кредита под воздействием фактора D

) – погашение кредита под воздействием фактора D .

.

Тогда, наступление события A (погашение кредита) означает наступление одного из событий: [B ,B

,B ] или [C

] или [C ,C

,C ] или [D

] или [D ,D

,D ].

].

Таким образом, потенциально существует не единственный вариант формально-математического описания поставленной задачи. Авторы не ставят целью настоящей работы формирование иных вариантов описания задачи, поскольку полагают более важным определение тех факторов (условий), при которых вероятность возврата выданного кредита будет стремиться к 1.

Литература

1) Смулов А.М. Промышленные и банковские фирмы: взаимодействие и разрешение кризисных ситуаций. – М.: Финансы и статистика, 2003. С.69, С.237.

2) Официальный сайт Банка России: www.cbr.ru. Бюллетень банковской статистики: 2009г. - №5(192), № 2(189); 2008г. - №2(177); 2007г. - №2(165); 2006г. - №2(153); 2005г. - №2(141).