Становление современной рыночной экономики в Российской Федерации существенно изменило условия деятельности экономических субъектов, которые формируются под воздействием, как стихийного рыночного механизма, так и государства. В условиях жесткой конкуренции участники рыночных отношений могут стать банкротами и не в состоянии выполнить свои обязательства.

До сих пор существует проблема управления финансовым состоянием организаций. Предприятия, которые не способны оценивать и управлять своими финансами, в итоге становятся убыточными. Важнейшими для любого грамотного руководителя являются навыки вовремя суметь распознать и заметить неблагоприятные последствия финансово-хозяйственной деятельности его предприятия, а главное достоверно оценить их масштаб, чтобы не допустить разорения организации.

Современный бизнес характеризуется высокой скоростью принятия решений. Для компаний различных отраслей в период финансового кризиса принятие грамотных управленческих решений становится жизненно важной необходимостью. [1, с. 14-15]

Финансовое состояние предприятия определяет его конкурентоспособность во внешней среде и потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы предприятия и его партнеров. Одна из важнейших характеристик финансового состояния — финансовая устойчивость предприятия, которая во многом определяет и стабильность его деятельности. [2, с. 343]

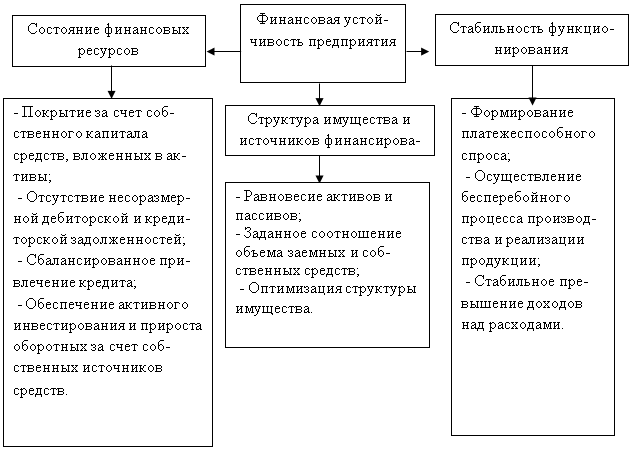

Понятие «финансовая устойчивость» организации многогранно. В отечественной и зарубежной литературе нет однозначного толкования понятия «финансовая устойчивость предприятия». Она может быть представлена на Рис. 1 следующими составляющими. [3]

Рис. 1. Составляющие содержания финансовой устойчивости предприятия

По мнению А.Д. Шеремета, финансовая устойчивость представляет собой определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. [2, с.343]

В нынешних сложных финансово-экономических условиях, при усилении конкуренции, нестабильности экономики страны, а также отсутствии четко выстроенной системы продвижения, перед каждым предприятием встает вопрос о необходимости поддержания финансовой устойчивости и платежеспособности предприятия. Одним из инструментом по улучшению ситуации, является введение антикризисного управления в компании.

Антикризисное управление занимается вопросами финансового анализа и прогноза, комплексной реструктуризации предприятия, очистки бизнеса от бремени долговых обязательств, эффективного включения его в функционирующие производственно-технологические циклы, постановку менеджмента, финансового учета, маркетинга и др.

Особенностью антикризисного управления является более оперативная реакция на изменения, как вне предприятия, так и внутри него. В такой ситуации многократно возрастает потребность в анализе перспектив предприятия в целом, в выработке стратегии его дальнейшего развития. Только определившись с долгосрочными целями, выработав критерии оценки результата, можно помочь предприятию в решении его проблем.

К числу основных принципов организации антикризисного управления относятся:

- Ранняя диагностика кризисных явлений в финансовой деятельности предприятия.

- Срочность реагирования на кризисные явления.

- Адекватность реагирования предприятия на степень реальной угрозы его финансовому равновесию. Используемая система механизмов по нейтрализации угрозы банкротства в подавляющей своей части связана с финансовыми затратами или потерями. При этом уровень этих затрат и потерь должен быть адекватен уровню угрозы банкротства предприятия.

- Полная реализация в первую очередь внутренних возможностей выхода предприятия из кризисного состояния.

Конкурентная стратегия антикризисного управления представляет собой разработку организацией ряда мероприятий, направленных на выживание и победу в борьбе с конкурентами на рынке. При этом, по мнению Дойля П. и Мескона М.Х., базовые стратегии антикризисного управления имеют существенные различия в характере достигаемых конкурентных преимуществ. [4, с. 156]

Поэтому далее предлагается рассмотреть все базовые стратегии антикризисного управления, в соответствии с научными трудами ведущих учёных мира, следующим образом: [5, с. 356; 6, с. 225]

1. Стратегия снижения себестоимости ориентирована на массовый выпуск стандартной продукции, что обычно более эффективно и требует меньших удельных издержек, чем изготовление небольших партий разнородной продукции. Экономическая система организации, придерживающаяся стратегии снижения себестоимости, ориентируется на изготовление недорогих, но качественных изделий массового потребления.

При этом конкуренция происходит преимущественно в ценовой области. Данная практика предъявляет высокие требования к технологии производства и управления, требует оптимальных с точки зрения издержек размеров производства и сетей реализации продукции, захват большей доли рынка, применение ресурсосберегающих технологий, механизации и автоматизации трудоемких процессов, осуществления четкого контроля за издержками и себестоимостью продукции.

2. Стратегия дифференциации продукции основывается на специализации в изготовлении специфической продукции, являющейся модификацией стандартного изделия за счет совершенствования технических параметров, улучшения качества и приемлемой цены. Наиболее типичное направление использования стратегии дифференциации состоит в сосредоточении усилий на одном из мотивов приобретения продукции потребителями и развитии своих возможностей с целью более полного и качественного удовлетворения специфических потребностей.

При этом качество, реализованное в производственных процессах, может обеспечить организации огромные конкурентные преимущества. Ведь конкуренция происходит преимущественно в её неценовой области. К технологии производства и управления предъявляются следующие требования: наличие легко переналаживаемого производства, высокий уровень конструкторской подготовки производства, собственные НИОКР и опытное производство, хороший маркетинг.

3. Стратегия сегментации рынка направлена на обеспечение преимуществ над конкурентами в обособленном сегменте рынка. В результате создается преимущество над конкурентами либо дифференциацией товаров на основе более полного удовлетворения нужд целевого рынка, либо путем достижения меньших издержек при обслуживании выбранного сегмента.

Данную стратегию используют в основном организации, выпускающие дифференцированную продукцию. Такая стратегия может привести к высокой прибыли, если продукция полностью отвечает требованиям и желаниям потребителей выбранного сегмента. При этом большие издержки, которые несет организация при выпуске дифференцированной продукции для определенного сегмента рынка, могут быть возмещены за счет экономии в продвижении товаров и высокой их привлекательности для обслуживаемых потребителей.

4. Организации, придерживающиеся стратегии внедрения новшеств, не связывают себя необходимостью снижать себестоимость производимой продукции, дифференцировать её или разрабатывать конкретный сегмент рынка, а сосредотачивают усилия на поиски новых, эффективных технологий, проектировании необходимых, но неизвестных до сих пор видов продукции, методов организации производства, приемов стимулирования сбыта и т.п. Организация может получить сверхприбыли за счет высокой цены на дефицитную новую продукцию. Такой стратегии обычно придерживаются организации с высокой научно-технической квалификацией персонала.

5. Организации, реализующие стратегию немедленного реагирования на потребности рынка, нацелены на максимально быстрое удовлетворение возникающих потребностей в различных областях. Основной принцип поведения — это выбор и реализация проектов, наиболее рентабельных в текущих рыночных условиях. При этом организации готовы к немедленной переориентации производства, изменению его масштабов с целью получения максимальной прибыли в короткий промежуток времени, несмотря на высокие удельные издержки, определяемые отсутствием какой — либо специализации своего производства. Такой стратегии придерживаются небольшие гибкие неспециализированные организации с высокой степенью дифференциации со своей мобильной проектной структурой.

Следует также отметить, что организации, имеющие ярко выраженный основной вид деятельности реализуют его с помощью одной из представленных выше базовых стратегий антикризисного управления. А главным критерием выбора стратегии является адаптация своих возможностей к реальным условиям рынка.

К наиболее действенным инструментам антикризисного управления относят финансовый менеджмент, так как финансовый менеджмент представляет сочетание стратегических и тактических элементов финансового обеспечения предпринимательства, позволяющих управлять денежными потоками и находить оптимальные решения. Огромна роль финансового менеджмента и в диагностике кризисных ситуаций, т. к. одной из задач финансового менеджмента является анализ финансового состояния предприятия. Анализируя финансовое состояние предприятия, возможно установить зачатки кризиса на самых ранних этапах развития. Рыночная экономика выработала обширную систему финансовых методов предварительной диагностики и возможной защиты предприятия от банкротства.

Рассмотрим наиболее известные модели прогнозирования банкротства предприятий.

1) Модель Э. Альтмана

Эдвардом Альтманом в 1968 году была разработана модель оценки вероятности банкротства предприятия. Эта модель представляет собой своеобразный алгоритм оценки угрозы банкротства предприятия.

Ученый определил коэффициенты важности отдельных факторов в общей интегральной оценке вероятности банкротства. Модель Альтмана имеет вид:

Z = 1,2X1 + 1,4X2 + 3,3Х3 + 0,6Х4 + 1,0Х5

где Z — интегральный показатель уровня угрозы банкротства;

X1 — отношение оборотных активов к сумме всех активов;

X2 — уровень рентабельности капитала;

X3 — уровень доходности активов;

X4 — коэффициент соотношения собственного и заемного капитала;

X5 — оборачиваемость активов.

Для разъяснения результатов по модели Альтмана, в зависимости от значения Z, используется специальная шкала, в соответствии с которой можно сделать вывод:

ecли Z < 1,81 — вероятность банкротства составляет от 80 до 100 %;

ecли 2,77 <= Z < 1,81 — средняя вероятность краха компании от 35 до 50 %;

ecли 2,99 < Z < 2,77 — вероятность банкротства не велика от 15 до 20 %;

ecли Z <= 2,99 — ситуация на предприятии стабильна, риск неплатежеспособности в течение ближайших двух лет крайне мал.

Критическое значение Z счета = 2,7.

Данная модель имеет несколько недостатков, которые усложняют ее использование. Во-первых, рассчитанные Альтманом коэффициенты не в полной мере соответствуют современным экономическим реалиям; во-вторых, ее можно применять только для организаций, устанавливающих свои акции на открытом рынке.

2) Британские ученые Р. Тафлер и Г. Тишоу предложили четырехфакторную модель Z счета:

Z4 = 0,53X1 + 0,13Х2 + 0,18Х3 + 0,16Х4,

где X1 — отношение прибыли от реализации к краткосрочным обязательствам;

Х2 — отношение оборотных активов к сумме обязательств;

Х3 — отношение краткосрочных обязательств к общей сумме активов;

Х4 — отношение выручки от реализации к общей сумме активов.

В этой формуле пороговое значение Z_счета — 0,2. [7, с. 332]

Существует еще одна пятифакторная модель определения вероятности банкротства: система показателей диагностики У. Бивера.

В данной модели экономистом рассматриваются пять факторов:

1) коэффициент Бивера;

2) коэффициент текущей ликвидности;

3) рентабельность активов — удельный вес заемных средств в пассивах;

4) финансовый леверидж;

5) коэффициент покрытия активов чистым оборотным капиталом.

Расчеты по этой методике должны быть сведены в таблицу.

Таблица 1

Расчеты системы показателей диагностики У.Бивена

|

Показатель |

Формула |

Значения показателей |

||

|

1 группа |

2 группа |

3 группа |

||

|

Коэффициент Бивера |

Долгосрочные + Краткосрочные обязательства |

0,4—0,45 |

0,17 |

–0,15 |

|

Коэффициент текущей ликвидности |

Текущие обязательства |

≤ 3 |

2—2,25 |

≥1,0 |

|

Финансовый леверидж |

Активы |

≤ 35 |

≥50 |

≥80 |

|

Коэффициент покрытия активов чистым оборотным капиталом |

Активы |

0,4 |

≥0,3 |

0,06 |

|

Экономическая рентабельность |

Валюта баланса |

≥ 8 |

≥2 |

≤1,0 |

К первой группе относятся финансово устойчивые, платежеспособные организации. У организаций, входящих во вторую группу, возможно появление начальных признаков финансовой неустойчивости, а также возникновение нерегулярных сбоев исполнения обязательств, не нарушающих процесс производства. У организаций, входящих в третью группу, наблюдается усиление финансовой неустойчивости, частые нарушения сроков исполнения обязательств, что негативно сказывается на процессе производства, и в результате эти организации текущем периоде могут оказаться в кризисном финансовом состоянии.

Все методы прогнозирования банкротства позволяют получить достаточно точные результаты. Но в силу отсутствия достаточной формализации предписываемых ситуаций страдают сильной зависимостью от опыта и убеждений аналитика.

В кризисной экономике остро ощущается потребность в таком методе, который давал бы наиболее точное отражение финансового состояния. В то же время попытка создания универсального метода, который подошел бы разным сферам экономики, представляется сомнительной уже в силу того, что отличия в балансовых пропорциях отраслей слишком велики.

Литература:

1. Заров, К.Г. «Операционный левередж как универсальный инструмент принятия управленческих решений./ К.Г. Заров //Финансовый менеджмент. — 2006. № 1, с.14-15.

2. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. — М. ИНФРА — М, 2007. — 343 с

3. Савчук, В.П. Финансовый анализ деятельности предприятия (международный подход) [Электронный ресурс]. — Режим доступа: / http://www.finanalis.ru/litra/finanakis/?leaf.

4. Дойль П., Мескон М.Х. Менеджмент: стратегия и тактика. — М.: Дело, 2009. — 156 с.

5. Фатхутдинов Р.А. Конкурентоспособность организации в условиях кризиса: экономика, маркетинг, менеджмент. М.: Маркетинг. 2012. — 356 с.

6. Ховард К., Коротков Э. Принципы менеджмента: Управление в системе цивилизованного предпринимательства: Учеб.пособие. — М., 2013. — 225с.

7. Жилкина А.Н. Управление финансами. Финансовый анализ предприятия: учебное пособие для вузов. под. общ. ред. Т.Г. Берзина. — М.: ИНФРА — М: 2012. — 332 с.

Чистая прибыль + Амортизация

Чистая прибыль + Амортизация Оборотные активы

Оборотные активы Долгосрочные + Краткосрочные обязательства

Долгосрочные + Краткосрочные обязательства Собственный — Внеоборотный капитал

Собственный — Внеоборотный капитал Чистая прибыль

Чистая прибыль