Банковская система России на сегодняшний день считается наиболее развитой и, поэтому, одной из самых важных задач является управление коммерческим банком посредством обеспечения соответствующего уровня ликвидности. Следовательно, функционирование банка считается ликвидной деятельностью, если у банка существует доступ к средствам, которые могут быть привлечены по оптимально выгодной для банка цене и определенно в тот момент, когда они необходимы. В итоге, банку необходимо располагать нужным объемом ликвидных средств, в противном случае, он должен уметь стремительно быстро привлекать их с помощью займов либо реализации активов.

Главной целью деятельности коммерческого банка является получение наибольшей прибыли при обеспечении стабильной и длительной деятельности банка, а также при укреплении позиции на рынке банковских услуг. Величина полученной банком прибыли или убытка соответственно отражает в себе результаты деятельности политики проведения всех его активных и пассивных операций банка. Поэтому, размер прибыли и факторы, которые влияют на ее изменение, занимают одно из центральных мест в анализе деятельности коммерческого банка. Размер прибыли зависит главным образом от объема полученных доходов и суммы произведенных расходов.

Для того чтобы дать оценку состоянию ликвидности банка, нужно знать, что для этого не существует некоего единого показателя, выполнение или невыполнение которого позволяло бы сделать вывод о состоянии банка, поскольку ликвидность предполагает многофакторный анализ показателей. Существует различные группы показателей, такие как: нормативы ликвидности, отраженные и установленные в уставах Банка России (нормативы пруденциального надзора, в инструкции Банка России); система коэффициентов, характеризующая состояние ликвидности банка и позволяющая затем дать оценку состоянию активов и пассивов банка; а также система аналитических таблиц, на основе которых можно делать общий вывод и определять политику управления средствами банка на перспективу. От качества проведенного анализа и адекватности результатов состояния ликвидности баланса зависит эффективность и своевременность принимаемых управленческих решений.

Ликвидность банка определяется соотношением его активов и пассивов и в определенной степени соответствием сроков размещенных активов и привлеченных пассивов, в частности, их сбалансированности.

Характеристика ликвидности может применяться к активам баланса, его балансу, банковской системе и финансовому рынку. При этом наиболее важно выделять активы банка по ликвидности — высоколиквидные, ликвидные, малоликвидные и неликвидные.

Для получения информации о состоянии источников средств и обязательств банка, а также для дальнейшего отбора решений содержит бухгалтерский баланс и другая отчетность. В данном случае, для анализа необходимо использовать и рассматривать все данные о функционировании банка, что позволит принять наиболее оптимальные управленческие решения с целью получения прибыли и сохранения ликвидности.

Необходимо выделить Центральный Банк России как орган, также контролирующий ликвидность коммерческих банков. Он разрабатывает нормативы ликвидности (H2, H3, H4 и т. д.), а также осуществляет контроль за соблюдением этих обязательных нормативов.

При анализе, прежде всего, нужно обращать внимание на показатели, характеризующие задержки платежей и основные характеристики динамики проводимых банком платежей. Следует рассматривать факторы, способные в краткосрочной перспективе повлиять на платежеспособность коммерческого банка, в частности, на оценку сбалансированности операций банка по срокам (сроки до одного месяца и до полугода), а также на наличие свободных средств в балансе банка и наличие кредитов в ЦБ РФ. В особенности необходимо обращать внимание на выполнение нормативов ликвидности и достаточности, предписанные Банком России.

Оценка ликвидности банка является достаточно сложной задачей, поскольку она отражает готовность банка отвечать по своим обязательствам, а также постоянно поддерживать стабильно приемлемый уровень средств, необходимый для расчетов с клиентами. Тогда, основными направлениями в анализе ликвидности деятельности коммерческого банка, являются: анализ показателей мгновенной, текущей и долгосрочной ликвидности, а также необходимо учитывать сбалансированность активов и пассивов по срокам и видам привлечения.

Для проведения полного анализа ликвидности и платежеспособности банка, разработана система показателей, которые в своей совокупности позволяют оценить общее состояние коммерческого банка, как в данный момент времени, так и на перспективу. Показатели должны отражать сбалансированность источников и обязательств банка, при этом необходимо учитывать показатели, характеризующие задержки платежей и основные характеристики динамики проводимых банком платежей.

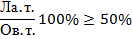

Расчет данных основных показателей поможет отразить состояние ликвидности и платежеспособности банка. Показатели рассчитываются на основе данных оборотной ведомости банка на отчетную дату, а также на основе годовых отчетов по его деятельности. Основные показатели, применяемые для оценки состояния ликвидности и платежеспособности банка, а также их расчет по формулам, представлены в таблице 1 [2].

Таблица 1

Показатели ликвидности банка

|

Показатели |

Расчет |

Пояснение |

|

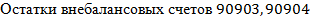

К1 |

|

Наличие данных платежей означает, что банк имеет проблемы с их оплатой или имеются задержки платежей |

|

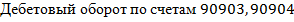

К1.1. |

|

Появление дебетовых оборотов по данным счетам может означать наличие проблем ликвидности |

|

К2 |

|

Отражает уровень деловой активности банка |

|

К3 |

|

Позволяет оценить, в какой степени банк привлекает займы на межбанковском рынке, чтобы покрыть дефицит ликвидности |

|

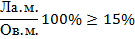

К4 |

|

Позволяет оценить возможность возникновения проблем с проведением платежей |

Таким образом, методика оценки ликвидности коммерческого банка, а также прогнозирование его дальнейшего функционирования, основываются на расчете приведенных выше показателей. Также незаменимо применение коэффициентов (нормативов) ликвидности, которые определены Центральным Банком России в соответствии с инструкцией Банка России от 01.10. 97 г. № 1 (с указаниями ЦБ РФ от 27 мая 1999 г. № 567 –У) «О порядке регулирования деятельности банков».

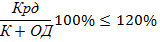

Применительно к этой инструкции, каждый коммерческий банк нашей страны должен осуществлять политику управления ликвидностью баланса с точки зрения расчёта обязательных коэффициентов (нормативов) — норматив мгновенной ликвидности (Н2), норматив текущей ликвидности (Н3) и норматив долгосрочной ликвидности Н4 [2]. Центральный банк России контролирует и регулирует ликвидность коммерческих банков путем контроля за соблюдением обязательных нормативов, которые рассчитываются банком для предоставления годовой отчетности по его деятельности. Данные нормативы представлены в таблице 2 [3].

Таблица 2

Нормативы ликвидности банка

|

Показатель |

Расчет |

Пояснение |

|

Норматив мгновенной ликвидности (Н2) |

|

регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня |

|

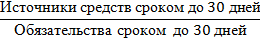

Норматив текущей ликвидности (Н3) |

|

регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней |

|

Норматив долгосрочной ликвидности Н4 |

|

регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы |

Таким образом, на сегодняшний день все кредитные организации осуществляют управление ликвидностью, ориентируясь на вышеперечисленные нормативы.

В итоге, основываясь на совокупности всех приведенных выше показателей, можно дать оценку состоянию банка и его ликвидности и платежеспособности. Следовательно, опираясь на полученных результатах, можно выстраивать стратегию банка по управлению своими пассивами и активами, как в текущий период, так и на перспективу дальнейшего функционирования.

Литература:

1. Е. П. Жарковская Банковское дело: учебник для студентов вузов, обучающихся по специальности «Финансы и кредит». — 7-е изд., испр. И доп. — М.: Издательство «Омега-Л», 2010. — 247 с.

2. Инструкция Банка России от 03.12.2012 N 139-И (ред. От 30.09.2014) «Об обязательных нормативах банков»

3. Вешкин Ю. Г. Экономический анализ деятельности коммерческого банка: учеб. Пособие / Вешкин Ю. Г., Авакян Г. Л. — М: Магистр: ИНФРА-М, 2011. — 352 с. — 157 с.