Перспективные задачи развития экономики страны предъявляют новые требования к устойчивости и масштабам функционирования банковской системы. Обеспечение равновесия и устойчивости банковского сектора в значительной мере обусловливается полнотой выполнения Центральным банком Российской Федерации (ЦБ РФ) своей роли кредитора последней инстанции. В этой связи важное значение приобретает система регулирования Банком России денежной массы на рынке и проведение соответствующей денежно-кредитной политики путем формирования четкого механизма денежно-кредитного регулирования, позволяющего Центральному банку добиваться стабилизации денежного обращения [1,2].

В данной работе была поставлена и решалась следующая задача: на основе эконометрического моделирования провести анализ влияния механизмов рефинансирования Банка России на денежный агрегат М2.

Информационной базой исследования являются статистическая информация Федеральной службы государственной статистики, данные Банка России («Вестник Банка России», «Бюллетень банковской статистики»), Министерства финансов Российской Федерации. Также использованы нормативно-правовые акты и федеральные законы, такие как федеральный закон «О Центральном банке Российской Федерации», федеральный закон «О банках и банковской деятельности». В исследовании использованы панельные данные (выборка из 36 наблюдений за период с 2011 по 2013 г. помесячно) для четырех инструментов рефинансирования Центрального Банка РФ. В качестве переменных были использованы инструменты рефинансирования: Х1 — Объем предоставленных кредитов «овернайт»; Х2 — Объем предоставленных внутридневных кредитов; Х3 — Объем предоставленных ломбардных кредитов; Х4 — Общий объем заключенных сделок РЕПО; YM2 — Величина денежного агрегата М2. Методом наименьших квадратов и обобщенным методом наименьших квадратов соответственно оценены параметры моделей панельных данных с фиксированными эффектами и моделей панельных данных со случайными эффектами. Моделирование выполнено с использованием программного продукта Gretl 1.9.11

Статья стремится доказать необходимость совершенствования аналитической работы путем использования эконометрического анализа для создания и распространения организационно-экономических знаний. Основные преимущества панельных данных [3,4] позволяют строить более гибкие и содержательные модели и получать ответы на вопросы, которые недоступны только в рамках моделей, основанных на пространственных данных. Панельные данные представляют исследователю большое количество наблюдений, увеличивая число степеней свободы и снижая зависимость между объясняющими переменными, а, следовательно, стандартные ошибки оценок [5]. Еще одним существенным достоинством моделей панельных данных является то, что они дают возможность проследить индивидуальную эволюцию характеристик всех объектов выборки во времени.

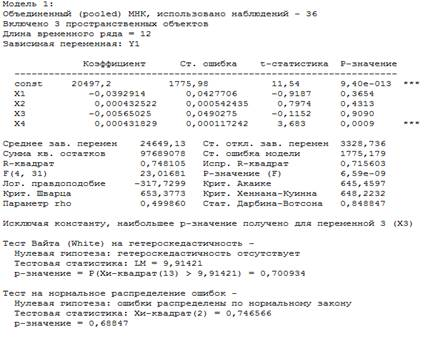

В силу того, что Центральный Банк является органом, проводящим во взаимосвязи с Правительством РФ денежно-кредитную политику в стране, денежная масса в России зависит от использования инструментов Центрального Банка, а именно инструментов рефинансирования. Первоначально построим стандартную регрессионную модель методом наименьших квадратов (рис 1.). Данная модель поможет нам в дальнейшем при анализе влияний инструментов рефинансирования Центрального Банка РФ в разрезе лет (2011-2013).

Рис. 1. Результаты оценивания модели (без учета панельной структуры данных)

Модель объясняет почти 75 % колебаний денежного агрегата М2 вокруг своего среднего значения. C увеличением объемов внутридневных кредитов (Х1) на один млн., М2 уменьшается на 39291,4 рублей, а с увеличением объема предоставленных кредитов овернайт (Х2) на один млн. руб., денежная масса увеличивается на 432,522 рублей, при увеличении объема предоставленных ломбардных кредитов (Х3) на 1 млн. руб., М2, соответственно, уменьшится на 5650,025 рубля, а увеличение объема заключенных сделок РЕПО (Х4) дает уменьшение на 431,829 рублей.

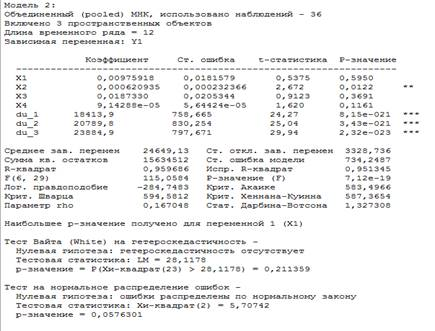

Благодаря использованию панельных данных возникает возможность учитывать и анализировать индивидуальные отличия по значений инструментов рефинансирования по годам, что нельзя сделать в рамках стандартных регрессионных моделей. Модель панельных данных с фиксированными эффектами (рис. 2) с целью анализа влияния инструментов рефинансирования ЦБ РФ для выявления индивидуальных различий денежной массы в годовом разрезе имеет вид:

Ym2 =a1 i1 +a2 i2 +a3 i3 +b1 X1 +b2X2+b3 X3 +b4X4;

где а1,а2,а3,а4 — МНК-оценки параметров моделей перед фиктивными переменными-фильтрами;

b1,b2,b3,b4 — МНК-оценки параметров моделей перед независимыми переменными — регрессорами.

i1 — переменная-фильтр для 2011 года;

i2 — переменная-фильтр для 2012 года;

i3 — переменная-фильтр для 2013 года.

Рис. 2. Результаты оценивания модели (с учетом панельной структуры данных)

Для проверки нулевой гипотезы об отсутствии фиксированных групповых эффектов использованы случайные величины, имеющие распределение Фишера:

Fнабл=10,52>F(0,05;2;27)=3,35413. Значит, нулевую гипотезу об отсутствии фиксированных групповых эффектов следует отвергнуть.

Следовательно, модель

Ym2=18413,9i1+ 20789,8i2 +23884,9i3 +0,00976Х1+0,00062X2+ 0,0187330Х3+0,000091Х4, учитывающая групповые фиксированные эффекты, правомерна. Модель объясняет почти 96 % колебаний денежного агрегата М2 вокруг своего среднего значения. C увеличением объемов внутридневных кредитов (Х1) на один млн., М2 увеличивается на 9 760 рублей, а с увеличением объема предоставленных кредитов овернайт (Х2) на один млн. руб., денежная масса увеличивается на 620 рублей, при увеличении объема предоставленных ломбардных кредитов (Х3) на 1 млн. руб., М2, соответственно, увеличится на 18 733 рубля, а увеличение объема заключенных сделок РЕПО (Х4) дает незначительные изменения. Параметры перед переменными-фильтрами i учитывают эффект гетерогенности денежного агрегата М2 между 2011-2013 годами и могут быть интерпретированы как отклонения от среднего показателя денежной массы по совокупности лет. Поэтому, самое существенное положительное отклонение показателя М2 под влиянием факторов Х1,Х2, Х3,Х4 наблюдается в 2013 году.

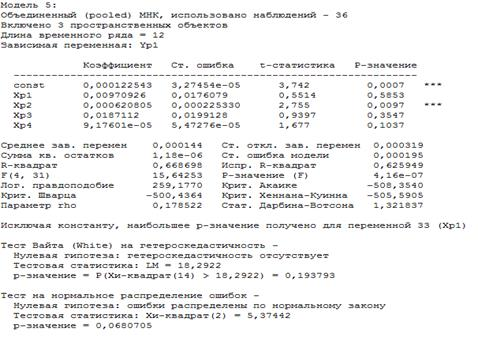

Неявная гетерогенность за счет различия в показателе денежной массы в разрезе лет может быть выявлена в моделях панельных данных со случайными эффектами:

Ym2= μ+b1X1 +b2X2+b3X3+b4X4;

где μ — индивидуальная случайная компонента модели и свободный член;

b1,b2,b3,b4 — МНК-оценки параметров моделей перед независимыми переменными — регрессорами.

В исследовании модель панельных данных со случайными эффектами имеет вид (рис. 3): Ym2= 0,00012+ 0,00970926X1 + 0,00062X2+ 0,0187112 X3 + 0,000092X4; R^2= 0,6687, гетероскедастичность отсутствует, нормальный закон распределения остатков не нарушен.

Рис. 3. Результаты оценивания модели (модель со случайными эффектами)

Модель со случайными эффектами дает практически те же коэффициенты при независимых переменных, что и модель с фиксированными эффектами. Но в данном случае модель объясняет только 66 % колебаний денежного агрегата М2 вокруг своего среднего значения. Параметр μ учитывает неявный эффект гетерогенности денежной массы в разрезе лет и может быть интерпретирован как отклонение от средней величины М2 по совокупности лет под влиянием факторов Х1, Х2, Х3, Х4 . Тест Хаусмана (нулевая гипотеза об адекватности модели со случайными эффектами перед моделью с фиксированными эффектами) провести не удалось из-за недостаточности степеней свободы.

Сводная таблица моделей для панельных данных приведена в таблице 1.

Таблица 1

|

Тип модели |

Вид модели |

R^2 |

Se |

DW |

|

Линейная модель множественной регрессии |

Ym2=20497,2-0,0392Х1+0,0004X2-0,0056Х3+0,0004Х4 |

0,7481 |

1775,2 |

0,84 |

|

Модель с фиксированными эффектами |

Ym2=18413,9i1+20789,8i2+23884,9i3+0,00976Х1+0,00062X2+0,018733Х3+0,000091Х4 |

0,9596 |

734,2 |

1,47 |

|

Модель со случайными эффектами |

Ym2=0,00012+0,0097X1+0,00062X2+0,0187112X3 + 0,000092X4 |

0,6686 |

0,00001 |

1,32 |

Таким образом, выполненный регрессионный анализ панельных данных позволил сформулировать следующие практикоориентированные выводы.

1. Как видно из таблицы 1 наиболее точно влияние инструментов рефинансирования ЦБ РФ описывает модель денежного агрегата М2 с учетом фиксированных эффектов.

2. Панельный анализ влияния инструментов рефинансирования ЦБ РФ как с учетом фиксированных эффектов, так и со случайными эффектами показал, что статистически значимым инструментом ЦБ РФ являются кредиты овернайт (Х2). В то время как линейная модель множественной регрессии статистически значимыми показывает только операции РЕПО Банка России (Х4).

3. Возможно, данное различие в результатах обуславливается краткосрочным характером кредитов овернайт, что и отразила модель с фиксированными эффектами в разрезе анализируемого периода 2011-2013 годов.

4. Учитывая, что кредит «овернайт» предоставляется для погашения задолженности по внутридневному кредиту, а внутридневные кредиты — это кредиты Банка России, предоставляемые кредитной организации путем осуществления платежа с ее банковского счета, и зависят исключительно от коммерческих банков, получается, что ЦБ РФ может косвенно воздействовать на величину денежной массы, скорее, посредством операций РЕПО, чем внутридневных кредитов.

Значимость кредитов «овернайт» означает, что механизм обладает саморегулируемостью в зависимости от потребностей рынка в денежных средствах: коммерческие банки, подстраиваясь под спрос на денежные средства, через внутридневные кредиты влияют на денежную массу в ту или иную сторону.

Литература:

1. Федеральный закон РФ «О банках и банковской деятельности в Российской Федерации» от 02.12.1990 г. № 395-1 (в ред. от 30.09.2013 г.).

2. Основные направления единой государственной денежно кредитной политики на 2013 год и период 2014 и 2015 годов (Утв. ЦБ РФ 28.11.2012) // Вестник Банка России. 2013.№ 67 (1385).

3. Елисеева И.И. Эконометрика: учебник // Юрайт, серия «Магистр», 2012. — 453 с.

4. Кадочникова Е.И. К вопросу о методах анализа многомерных данных // Путь науки. 2014. № 5 (5).

5. Ратникова, Т. А. Введение в эконометрический анализ панельных данных. Экономический журнал ВШЭ, 2006, № 2, с. 267-316.

6. Официальный сайт Федеральной службы государственной статистики. URL: www.gks.ru

7. Официальный сайт Европейского центрального банка. URL: www.ecb.int

8. Информационный портал Eurostat. URL: epp.eurostat.ec.europa.eu

9. Бюллетень банковской статистики № 1(248), февраль 2014. Режим доступа: www.cbr.ru